Kai jau išsiaiškinome, kas yra investavimas bei kodėl tą verta daryti turėtų kilti kitas elementarus klausimas „O į ką galima investuoti?“.

Atsakant į šį klausimą dažniausiai yra nurodomos įvairios finansinės priemonės, kaip pavyzdžiui akcijos, investiciniai fondai ir pan. Tačiau į tą patį klausimą galima atsakyti ir šiek tiek kitaip – galima kalbėti apie tai, į kokias turto klases galima investuoti.

Čia vėlgi, dažniausiai bus išskiriamos trys pagrindinės turto klasės, tokios kaip pinigų rinkos priemonės, obligacijos bei akcijos. Tačiau be šių, pagrindinių turto klasių, dar galima būtų išskirti ir kelias ne tokias populiarias, kartais dar vadinamas alternatyviomis, turto klases, kaip pavyzdžiui investicinis nekilnojamas turtas, žaliavos bendrai ar auksas atskirai, valiutos ir pan.

Be abejo, galite teigti, jog įmanoma investuoti ir į meno kūrinius, vyną, vienetinius automobilius, deimantus ar net prabangius laikrodžius (tikrai taip, tą galima daryti). Tačiau esminis šių investicijų, lyginant su anksčiau paminėtomis, minusas būtų tai, kad tai nėra finansinės investicijos, t.y. jomis kasdien nėra prekiaujama pasaulio finansų rinkose, o tai reiškia, kad nėra galimybės kasdien pasitikrinti, už kokią kainą jas galima būtų įsigyti, o dar svarbiau, už kokią kainą ir kaip greitai jas būtų galima parduoti.

Ši savybė finansų pasaulyje yra apibūdinama kaip likvidumas, o likvidumo ypač stipriai prireikia per įvairias finansines krizes ir dažniausiai kaip tik tuo metu, kai dauguma nori turimą turtą bet kokia kaina pakeisti į pinigus. Taigi, kuo didesnis investicijos likvidumas, tuo mažesni nuostoliai, nusprendus tą investiciją greitai parduoti.

Pelningumo ir rizikos priklausomybė

Atlikdami bet kokią investiciją, kiekvienas iš mūsų visada tikimės uždirbti tam tikrą pelną ir be abejo, kuo daugiau, tuo geriau. Tačiau labai retai yra suvokiama, kad kiekvienas uždirbamas pelno procentas ar euras atitinka tam tikrą riziką, kurią turime prisiimti.

Nors dauguma investuotojų nori uždirbti daug, tačiau beveik niekas nenori rizikuoti, t.y. daugeliui investuotojų idealiausia investicija būtų „Didelis pelnas absoliučiai be jokios rizikos“. Deja, tačiau finansų pasaulyje tai nerealu, o jei kažkas Jums sakys, kad tam tikra investicija yra absoliučiai nerizikinga arba net „su garantija“, tai greičiausiai jis Jums tiesiog meluoja.

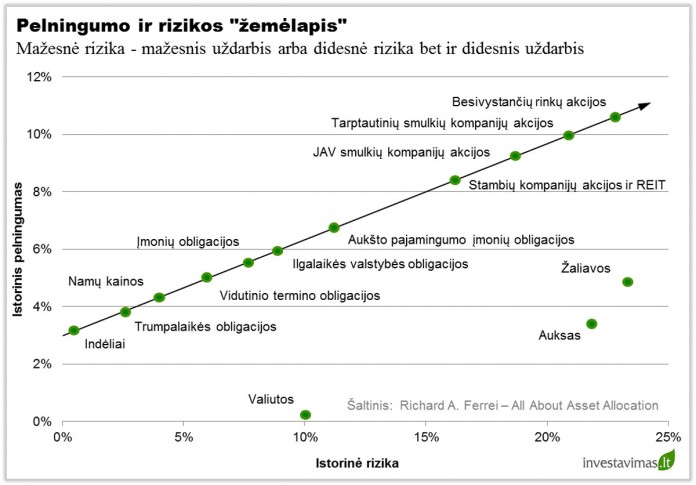

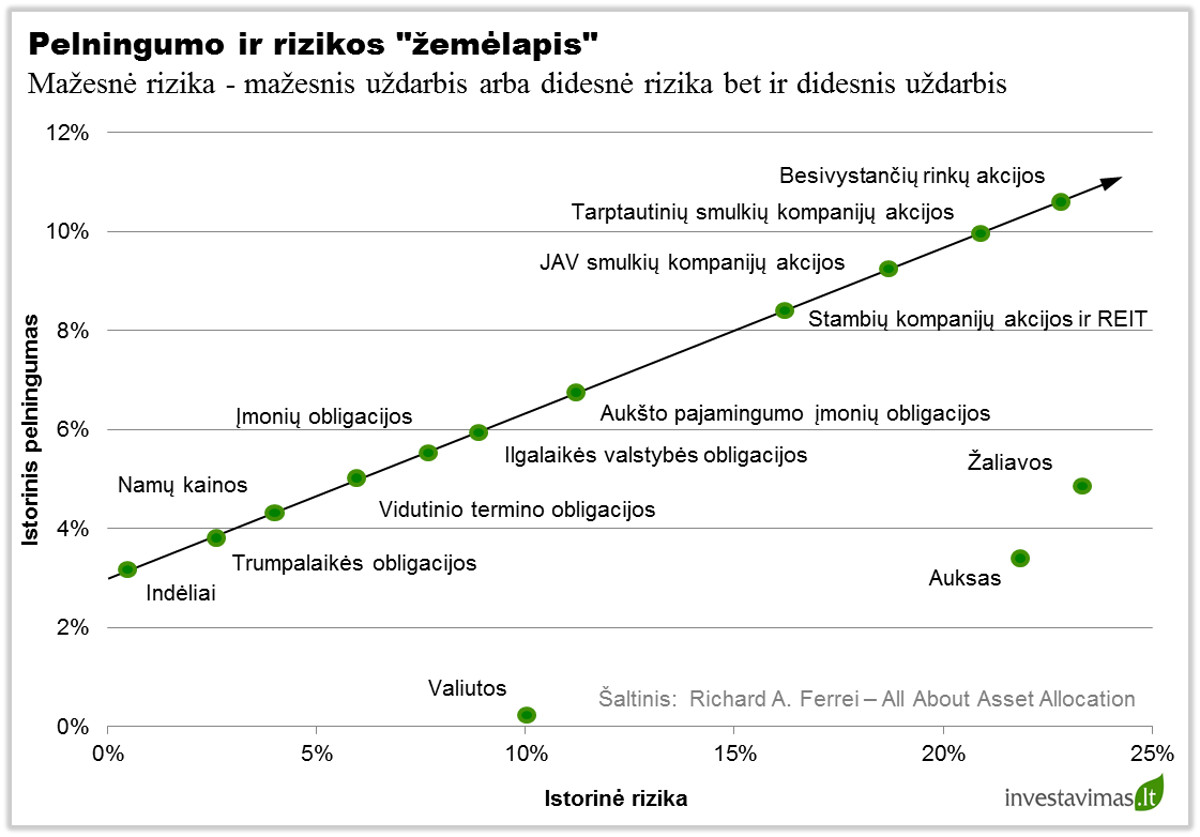

Todėl investuojant yra būtina žinot vieną auksinę taisyklę, t.y. priklausomybę tarp potencialaus pelno ir prisiimamos rizikos – norint pasiekti didesnį pelną reikia prisiimti vis didesnę riziką (rizika suvokiama kaip konkrečios investicijos trumpalaikiai kainos svyravimai arba nuostoliai). Taip pat, kas yra ganėtinai mažai akcentuojama, rizikos lygis auga daug greičiau, negu didėja tikėtinas pelningumas.

Toliau pateiktame paveiksle yra pavaizduotas pagrindinių turto klasių išsidėstymas atsižvelgiant į tikėtiną ilgalaikį vidutinį metinį pelningumą bei patiriamą riziką. Galima pastebėti, kad tokia investicija kaip indėlis yra laikoma pati saugiausia, tuo tarpu besivystančių rinkų akcijos (kaip pavyzdžiui Rusijos ar Kinijos) – pačios rizikingiausios.

Dauguma, ypač pradedančiųjų investuotojų, labai dažnai bando „nuspėti“ tinkamiausią investavimui laiką, finansinės priemonės tendenciją bei kainą po kelių mėnesių ir pan., taip tikėdamiesi pasididinti investicijų pelningumą bei išvengti nuostolių, tačiau tyrimai rodo, kad dauguma investuotojų, neturėdami konkrečios strategijos bei atlikdami per daug nepagrįstų sandorių galiausiai tik pasiblogina savo rezultatus, t.y. pasiekia gerokai prastesnius rezultatus, su gerokai didesne rizika. (Plačiau apie tai: Kokių rezultatų dažniausiai tikisi pradedantieji investuoti?)

Taigi, norėdami išvengti tokių klaidų, Jūs visų pirma turėtumėte žinoti kiekvienos investicijos tikėtiną pelningumą bei galimą riziką, kuo tiksliau įsivertinti, ar pasirinkta investicija atitinka Jūsų investavimo patirtį, žinias, finansinę padėtį, siekiamą pelningumą ir svarbiausia toleruojamą rizikos laipsnį. Tik atsakius į šiuos klausimus bei teisingai suvokiant įvairių investavimo priemonių riziką, bus galima pasirinkti tinkamiausius sprendimus bei susiformuoti asmeninius poreikius atitinkantį investicijų portfelį. (Plačiau apie tai: Kaip pasirinkti tinkamą investicijų portfelio turto alokaciją?)

Pagrindinės investavimo rizikos

Kalbant apie įvairias su investavimus susijusias rizikas, investuotojai visų pirma pagalvoja apie investicijos kainos svyravimus, kas dažniausiai yra vadinama kapitalo rizika (rizika, kad investuotojas praras dalį arba visas investuotas lėšas, ši rizika yra tiesiogiai susijusi su konkrečios finansinės priemonės savybėmis, ir nėra tiesiogiai susijusi su finansinės priemonės išleidėju), tačiau labai retai klausiama: „O kas gi sukelia tuos svyravimus?“ Toliau kaip tik yra išvardinti pagrindiniai su finansinėmis priemonėmis susiję rizikos veiksniai, kurie ir turi įtakos kasdien vykstantiems kainų svyravimams.

Visų pirma reikėtų paminėti rinkos riziką (tai rizika, susijusi su visai finansų rinkai įtakos turinčiais veiksniais, kaip pavyzdžiui ekonominė šalies situacija, palūkanų normos, žaliavų kainos, nedarbo lygis ir pan.). Šią riziką patiria kiekvienas investuotojas įsigijęs bet kokią finansinę priemonę. Jos išvengti yra praktiškai neįmanoma, tačiau yra būdų kaip ją galima būtų susimažinti įsigyjant įvairių formų „draudimą“.

Taip pat investuojant labai dažnai yra patiriama konkrečios šalies rizika (tai bendra ekonominė, politinė ir teisinė rizika, kylanti konkrečioje šalyje, kuri gali daryti reikšmingą įtaką toje šalyje išleistų finansinių priemonių kainoms). Tuo tarpu investuojant į užsienio rinkas taipogi yra patiriama ir tos šalies valiutos rizika (rizika, jog investicijų vertė sumažės dėl nepalankių valiutų kursų pokyčių, tokie atvejai būdingi, kai investuojama į kitos šalies, kurios valiutos kursas yra kintantis, finansines priemones).

Prieš investuojant į bet kokią finansinę priemonę taip pat reikėtų gana atidžiai įsivertinti likvidumo riziką (tai rizika, kad turima finansinė priemonė negalės būti likviduota, paversta į pinigines lėšas norimu laiku už esamą rinkos kainą). Kas yra graudžiausia, kad likvidumas investuotojams dažniausiai reikalingas tuo metu, kai finansų rinkose pasklinda panika, o tokioje situacijoje net ir sąlyginai likvidžios finansinės priemonės gali tapti labai nelikvidžiomis.

Tuo tarpu investuojantys į bet kokios formos išvestines finansines priemones būtinai turėtų susipažinti su kitos sandorio šalies rizika (tai rizika, susijusi su kitos sandorio šalies nesugebėjimu įvykdyti savo įsipareigojimų).

Taigi, žinant įvairias su skirtingomis investicijomis susijusias rizikas bei kokio pelningumo galima būtų tikėtis, kiekvienas turėtų paklausti: „O ką daryti toliau“. Galima būtų paminėti tai, kad dažniausiai yra rekomenduojama investicijų portfelį išskaidyti tarp skirtingų finansinių priemonių ar turto klasių, kurios per ilgą laikotarpį generuoja teigiamą grąžą, tačiau trumpu periodu jų pokyčiai gali išsiskirti. Būtent investuojamų lėšų išskaidymas per skirtingas finansines priemones, arba diversifikavimas, visų pirma padeda susimažinti riziką, o kartais net ir pasididinti investicijų portfelio pelningumą.