Finansinis burbulas, investicinis burbulas, spekuliatyvus burbulas ar kainų burbulas – tai tik keli tą pačią reikšmę turintys terminai, kuriuos pastaruoju metu bent kažkiek finansų rinkomis ir investavimu besidomintiems žmonėms tenka girdėti gerokai dažniau. Vieni kalba apie akcijų burbulą, kiti apie kriptovaliutų burbulą, na ir galiausiai yra tokių, kurie sako kad šiuo metu yra susiformavęs „visa ko“ burbulas, t.y. kad praktiškai visų pagrindinių turto klasių (akcijų, obligacijų, nekilnojamojo turto ir pan.) kainos yra nepagrįstai išpūstos.

Finansinis burbulas, investicinis burbulas, spekuliatyvus burbulas ar kainų burbulas – tai tik keli tą pačią reikšmę turintys terminai, kuriuos pastaruoju metu bent kažkiek finansų rinkomis ir investavimu besidomintiems žmonėms tenka girdėti gerokai dažniau. Vieni kalba apie akcijų burbulą, kiti apie kriptovaliutų burbulą, na ir galiausiai yra tokių, kurie sako kad šiuo metu yra susiformavęs „visa ko“ burbulas, t.y. kad praktiškai visų pagrindinių turto klasių (akcijų, obligacijų, nekilnojamojo turto ir pan.) kainos yra nepagrįstai išpūstos.

Taigi, šiandien visų pirma pabandysime atsakyti į kertinį klausimą – kas yra tas „finansinis burbulas“, kaip jis apibūdinamas bei kokiomis charakteristikomis pasižymi. Taip pat pabandysime įvardinti, kokiose rinkose šiuo metu iš tiesų galima įžvelgti besiformuojančius, o gal jau ir susiformavusius burbulus ir kokio dydžio tie burbulai. Na ir galiausiai, kokio burbulo sprogimas turėtų daugiausiai neigiamų padarinių pasaulio ekonomikai.

Finansinio burbulo apibrėžimas

Finansinis ar investicinis burbulas – tai smarkus tam tikro finansinio aktyvo kainos kilimas, kuris gali būti tiek trumpas, tiek ir labai ilgas, tačiau kažkuriuo metu įgauna pagreitį ir baigiasi smukimu iki panašios ribos, vyravusios prieš prasidedant burbului.

Nors kalbant apie finansinius burbulus dažniausiai yra minimi kažkokie nauji ekonominiai, technologiniai ar socialiniai pokyčiai, tačiau pagrindinės finansinių burbulų priežastys dažniausiai yra labiau psichologinės. T.y. tam tikri pokyčiai visų pirma padidina konkretaus turto patrauklumą tarp investuotojų, išaugus jo paklausai natūraliai pradeda kilti kaina, kylant kainai į rinką pradeda plūsti spekuliantai dar kitaip tariant „karšti pinigai“, kuriems to turto nereikia, tačiau jie tikisi uždirbti iš kainos kilimo taip sukurdami dar didesnę paklausą tuo pačiu dar labiau paspartindami kainos kilimą. Turbūt būtų galima drąsiai teigti, kad pagrindinė viso šio proceso varomoji jėga yra žmonių godumas.

Kaip jau supratome, kalbant apie finansinius burbulus galima išskirti du kintamuosius: stipriai kylančias kainas ir investuotojų iracionalumą, kuris finansinio aktyvo kainas pakelia gerokai virš to turto „tikrosios“ vertės. (Plačiau apie tai: Investicinis burbulas)

Ką reiškia „staigus kainos kilimas“?

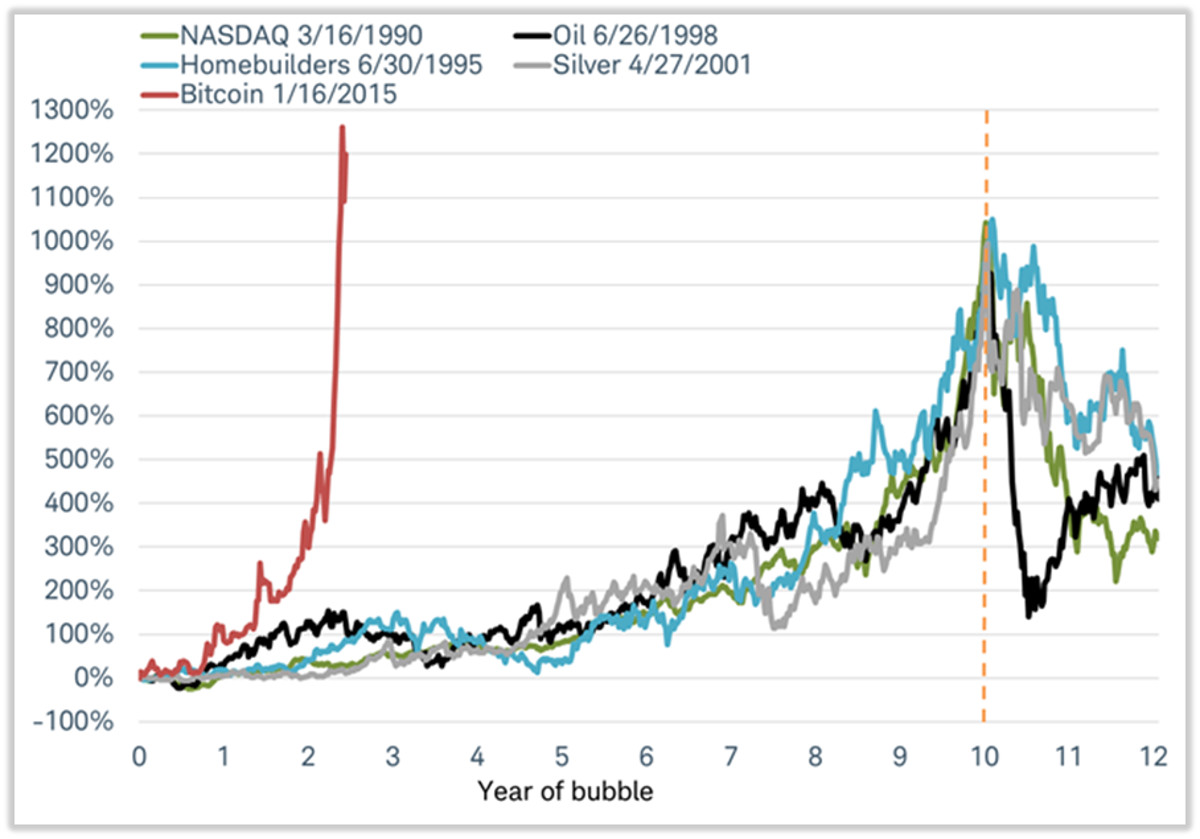

Per pastaruosius 20 metų pasaulyje sprogo keli ganėtinai dideli burbulai, kurie paveikė praktiškai viso pasaulio ekonomiką: tai 2000 metais sprogęs „Dotcom“ burbulas, 2006 metais sprogęs JAV nekilnojamojo turto burbulas, 2008 metais sprogęs žaliavų kainų burbulas ir pan.

Kaip galima pastebėti iš aukščiau pateikto grafiko, visais paminėtais atvejais per 10 metų iki burbulo sprogimo konkretaus turto kainos pakildavo maždaug 1000%. Taigi, kalbant apie skaičius, kurie galėtų apibūdinti besiformuojantį burbulą galima būtų teigti, kad jei konkretaus finansinio aktyvo kaina per sąlyginai trumpą laikotarpį pabrangsta daugiau nei 1000%, galima sakyti kad formuojasi burbulas.

Kaip galima pastebėti iš aukščiau pateikto grafiko, visais paminėtais atvejais per 10 metų iki burbulo sprogimo konkretaus turto kainos pakildavo maždaug 1000%. Taigi, kalbant apie skaičius, kurie galėtų apibūdinti besiformuojantį burbulą galima būtų teigti, kad jei konkretaus finansinio aktyvo kaina per sąlyginai trumpą laikotarpį pabrangsta daugiau nei 1000%, galima sakyti kad formuojasi burbulas.

Be abejo, jei vertintume atskiras investicijas, tai pamatytume gerokai didesnius kainų svyravimus. Kaip pavyzdžiui, Amazon akcijos kaina nuo pirminio viešojo akcijų platinimo (IPO) 1997 metais iki akcijos kainos piko 2000 metais pabrango daugiau nei 6000%! Kas vyko po to? Per kitus 2 metus Amazon akcijos kaina smuko daugiau nei 95% ir dauguma investuotojų prarado didžiąją dalį pinigų.

Įdomiausia yra tai, kad Amazon atvejį dar galima būtų apibūdinti kaip „sėkmingą“, nes ši bendrovė sugebėjo išsikapstyti iš duobės, tuo tarpu kai daugumos IT sektoriaus bendrovių akcijų kainos smuko 99% ar jos tiesiog paskelbė bankrotą.

Kaip įvertinti investuotojų iracionalumą?

Kitas burbulą identifikuojantis faktorius yra iracionalus investuotojų elgesys. Gaila, tačiau priešingai nei vertinant finansinio aktyvo kainų kilimo tempą, įvertinti investuotojų iracionalumą yra gerokai sunkiau. Turbūt labiausiai paplitęs investuotojų iracionalumo bei burbulo formavimosi apibūdinimas yra toks: “Jeigu jau net ir „taksistai“ apie tai kalba, tai tikrai turėtų būti burbulas“.

Kitaip tariant, kai apie investavimą pradeda kalbėti žmonės, apie tai neturintys „žalio“ supratimo, kai jie pradeda aiškinti kodėl tą reikia daryti ir kokį didelį pelną galima uždirbti, tačiau pagrindinė jų investavimo priežastis yra noras greitai ir nesunkiai praturtėti bei nepavėluoti į „nuvažiuojantį traukinį“, labai tikėtina kad jau esame iracionalioje stadijoje. (Plačiau apie tai: Pagrindinės investuotojų emocijos: godumas, baimė ir viltis)

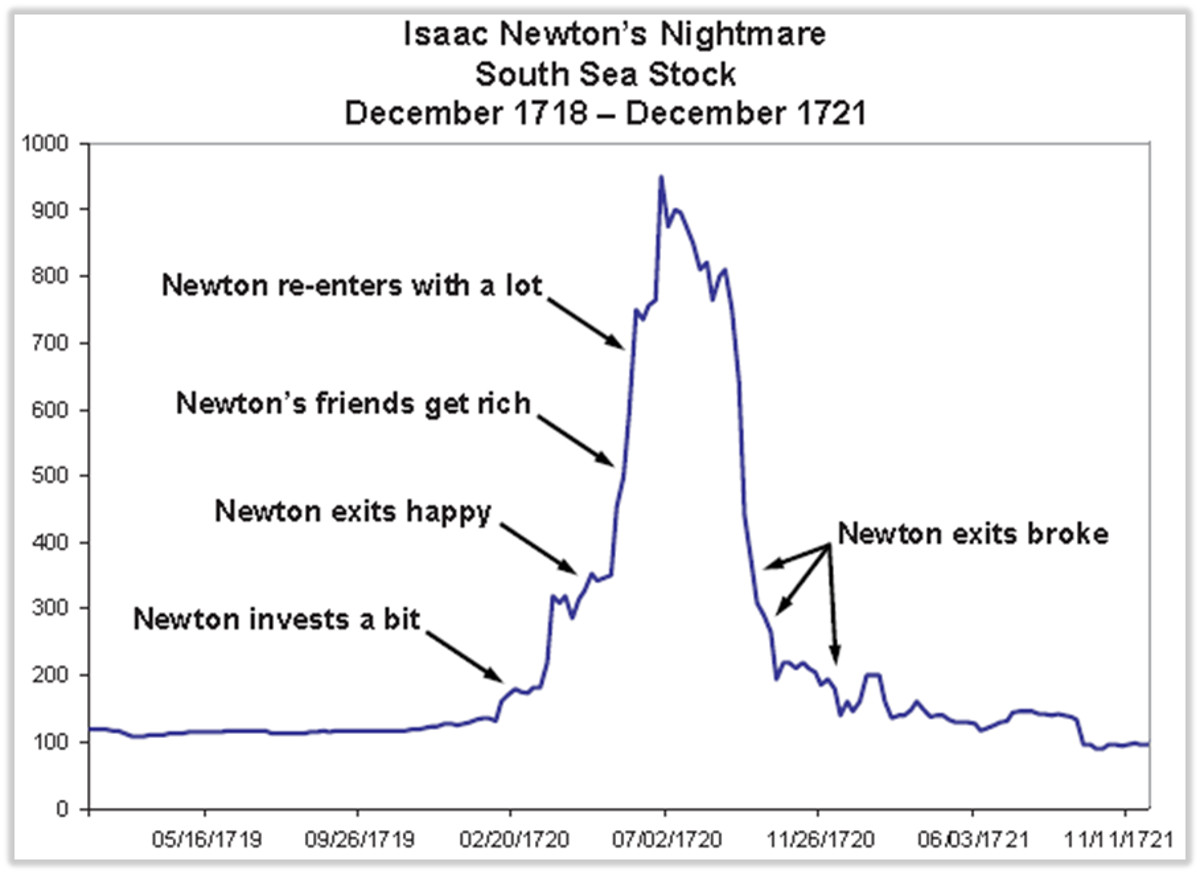

Liūdniausia tai, kad net ir sugebėjus identifikuoti besiformuojantį burbulą tiksliai pasakyti, kada jis sprogs ir kokios bus to sprogimo pasekmės yra labai sudėtinga, o gal net ir neįmanoma. To nepavyko padaryti nei buvusiam JAV centrinio banko vadovui Alan Greenspan, kuris dar 1996 metais, t.y. 4 metais per anksti, rinkos dalyvius perspėjo apie iracionalumą JAV akcijų rinkoje, nei vienam žymiausių pasaulio mokslininkų Isaac Newton, kuris didžiąją dalį savo santaupų prarado 18 amžiaus pradžioje sprogus „South Sea Company“ akcijų kainų burbului. Po šio įvykio garsusis mokslininkas teigė: „Aš galiu apskaičiuoti dangaus kūnų judėjimo greitį, tačiau ne žmonių iracionalumą“.

Kokie burbulai pastebimi šiuo metu?

Kokie burbulai pastebimi šiuo metu?

Pažvelgus į tai, kas šiuo metu vyksta pasaulio ekonomikoje bei finansų rinkose, galima būtų teigti, kad bitkoinas atitinka visus klasikinio burbulo parametrus. Šios kriptovaliutos kaina vien tik nuo šių metų pradžios pakilo maždaug 500%, tuo tarpu per pastaruosius 5 metus kainos augimas siekė daugiau nei 50000%! Tikrai taip, čia nėra klaidos. Vėlgi, prisiminus anksčiau buvusius burbulus bei pažvelgus į aukščiau pateiktą grafiką galima pastebėti, kad šiuo metu bitkoinas gerokai lenkia kitus per istoriją užfiksuotus atvejus.

Taip pat kalbant apie kriptovaliutas turbūt visiems aišku, kad tai yra nauja technologija, kuri iš pradžių turėjo gana daug skeptikų, tačiau pastaruoju metu sulaukia ypač daug dėmesio ir ne maža dalis susidomėjimo kyla ne dėl pačios technologijos, o dėl stipriai kylančių kainų, kurios didina jų paklausą, kas savo ruožtu dar labiau didina kainą.

Bandant atsakyti į klausimą, ar šioje rinkoje veikia racionalūs investuotojai, pasitelksime bitkoinų apyvartos skaičius. Remiantis www.coinmarketcap.com pateikiamais duomenis galima matyti, kad šiuo metu (2017.10.25) bitkoinų kapitalizacija siekia 93,4 mlrd. JAV dolerių, tuo tarpu per parą šios valiutos apyvarta siekia 2,8 mlrd. JAV dolerių. Tai reiškia, kad visas apyvartoje esantis bitkoinų kiekis susiprekiauja per 33 dienas, o tai vienareikšmiškai reiškia karštus pinigus ir didelį spekuliacijos lygį.

Kaip pavyzdžiui pačios didžiausios bendrovės Apple akcijų kapitalizacija šiuo metu siekia 811 mlrd. JAV dolerių (10 kartų daugiau), o per dieną vidutiniškai suprekiaujama 4.5 mlrd. JAV dolerių (tik 1,5 karto daugiau).

Kitos turto klasės

Analizuojant kitas pagrindines turto klases (obligacijas, akcijas, nekilnojamąjį turtą) taip pat galima rasti ne vieną nuomonę bei rodiklį, kad ir šiose rinkose formuojasi burbulai, o pagrindinė to priežastis – ypač žemos palūkanų normos.

Visi žinome, kad šiuo metu palūkanų normos yra pasiekusios istorines žemumas (ypač Europoje). Tai reiškia kelis dalykus. Visų pirma tai, kad obligacijų kainos yra pasiekusios istorines aukštumas ir jei palūkanos pradeda didėti (o anksčiau ar vėliau tai įvyks), daugelio obligacijų kainos patrauks žemyn. Atsižvelgiant į tai, kad pasaulinė obligacijų rinka siekia maždaug 100 trilijonų JAV dolerių, net ir 1% smukusios obligacijų kainos reikštų 1 trilijono JAV dolerių nuostolį investuotojams, o tai maždaug 5 kartus viršytų visos kriptovaliutų rinkos kapitalizaciją.

Žemos palūkanų normos taip pat reiškia didesnes tiek akcijų, tiek ir nekilnojamojo turto kainas. Kodėl? Nes investuotojai ieško didesnio uždarbio galimybių, o tai juos verčia rinktis rizikingesnes investicijas, tai atitinkamai didina tokių investicijų paklausą o tuo pačiu ir kainą.

Tačiau klausimas, ar dabartinę situaciją pasaulinėse obligacijų, akcijų ir nekilnojamojo turto rinkose galima būtų prilyginti tradiciniam burbului? Nei vienos iš paminėtų turto klasių pastarųjų 10 metų kainų pokytis neviršijo 1000%. Taigi, vertinant vien tik pagal šį rodiklį burbulo kaip ir nėra. Taip pat šiose rinkose nėra tiek euforijos, kaip kad buvo nekilnojamojo turto rinkoje 2007 – 2008 metais, ar šiuo metu yra kriptovaliutų rinkoje.

Tačiau paminėtas turto klases vertinant giliau (žvelgiant į konkrečius sektorius, ar konkrečias šalis) galima surasti tam tikrų vietų, kur galimi burbulai yra labiau pastebimi.

Kaip pavyzdžiui, kalbant apie nekilnojamąjį turtą didžiausia burbulų rizika pastebima Kanados, Australijos, Švedijos, Honkongo ar Kalifornijos rinkose. Kalbant apie akcijų rinkas, daugiausiai galvos skausmo sukelia JAV akcijos, kurios pagal tam tikrus rodiklius šiuo metu jau yra brangesnės negu kad buvo prieš 2008 metų krizę ir pan. Kalbant apie obligacijas, didžiausia rizika įžvelgiama Europos aukšto pajamingumo obligacijų segmente (pati rizikingiausia obligacijų kategorija), kuris per pastaruosius metus sulaukė labai daug investicijų ir kur šiuo metu pajamingumas yra labai artimas pajamingumui, kurį galima uždirbti investuojant į JAV 10 metų trukmės valstybines obligacijas.

Taigi, galima būtų drąsiai teigti, kad kalbant apie pagrindines turto klases didžiausia grėsmė yra ne tiek kažkokio burbulo sprogimas, kiek kylančios palūkanų normos. Jei palūkanos pradeda kilti netikėtai ir greitai, greičiausiai matysime didesnę kainų korekciją, tačiau jei viskas vyksta pagal centrinių bankų iškomunikuotą planą, labiau tikėtina kad rimtų sukrėtimų pavyks išvengti.

Apibendrinimas

Nors bitkoinai ir kriptovaliutos šiuo metu ir yra pati karščiausia tema, tačiau ši turto klasė kol kas tikrai nėra tokia reikšminga, kad jos „sprogimas“ sukeltų didelę pasaulinę recesiją. Labiau tikėtina, kad stipriai smukus kriptovaliutų kainoms „susvyruotų“ pasitikėjimas naująja technologija. Tuo tarpu vertinant tuos veiksnius, kurie gali turėti ženklią įtaką pasaulio ekonomikai reikėtų įdėmiai stebėti pasaulio centrinių bankų veiksmus keičiant palūkanų normas, kurios po truputi pradeda judėti į viršų.