Warren Buffett – trečias turtingiausias žmogus pasaulyje

Warren Buffett – trečias turtingiausias žmogus pasaulyje

Ar jums yra tekę girdėti apie Warren Buffett? Jei investuojate, tai greičiausiai vienokia ar kitokia forma su šiuo vardu esate susidūrę. Tačiau jei šio vardo nesate girdėję, tikrai turėtumėte perskaityti šį straipsnį.

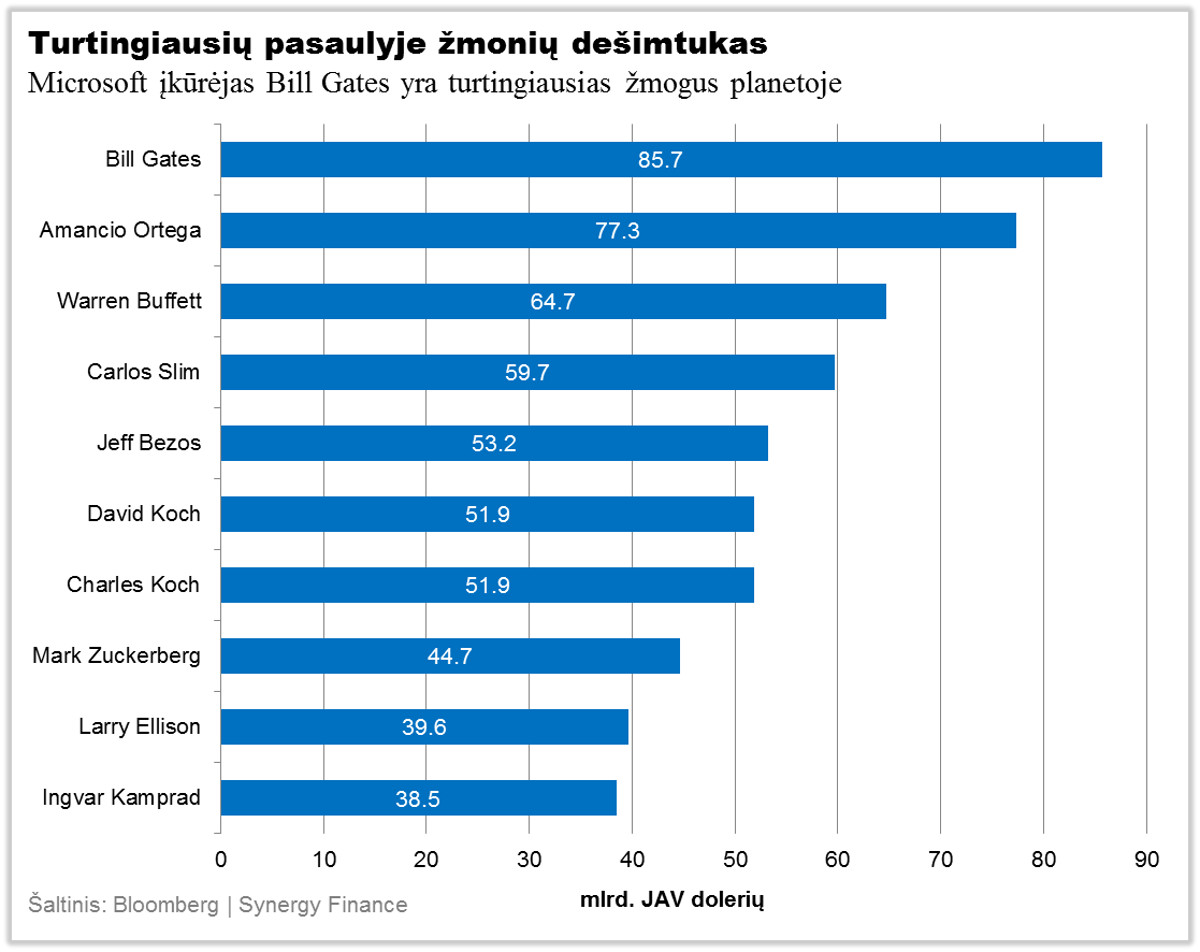

Na o visą istoriją reikėtų pradėti turbūt nuo to fakto, kad šiuo metu pagal Bloomberg Billionaire indeksą Warren Buffett yra trečias turtingiausias žmogus pasaulyje, kurio turtas vertinamas 64.7 milijardais JAV dolerių. Greičiausiai vien tik šis faktas daugumą turėtų priversti pasidomėti šiuo žmogumi, bei pabandyti išsiaiškinti, kaip gi jam pavyko „susikrauti“ tokius turtus.

65 milijardai JAV dolerių – daug tai ar mažai? Na, be abejo, tai labai priklauso nuo to, su kuo lyginsime. Tarkime pats turtingiausias žmogus pasaulyje šiuo metu yra Bill Gates, Microsoft kompanijos įkūrėjas, taip pat geras Warren Buffett draugas ir bridžo partneris, kurio bendras turtas vertinamas 85.7 milijardais JAV dolerių. Taigi, galima būtų teigti, kad Warren Buffett nuo turtingiausio pasaulyje žmogaus ne taip ir stipriai atsilieka.

Kitas labai įdomus faktas apie Warren Buffett yra tai, kad skirtingai nuo kitų turtingiausių žmonių, jis tokius turtus pasiekė ne sukūręs naują produktą (kaip pavyzdžiui Bill Gates sukėre „Microsoft“ arba Mark Zuckerberg sukūrė „Facebook“), o tiesiog investuodamas į kitus „gerus“ verslus. Jo pagrindinis užsiėmimas pastaruosius 60 metų kaip tik ir buvo tų „gerų“ verslų paieška, ir kaip matome, jam tai gana gerai sekėsi.

Investicijų grąža

Jau žinome, kokius turtus Warren Buffett sukaupė investuodamas į kitus verslus. Taigi, dabar kyla klausimas: „O kokią gi investicijų grąžą jis turėjo pasiekti, kad per pastaruosius 60 metų susikrautų tokius turtus?“

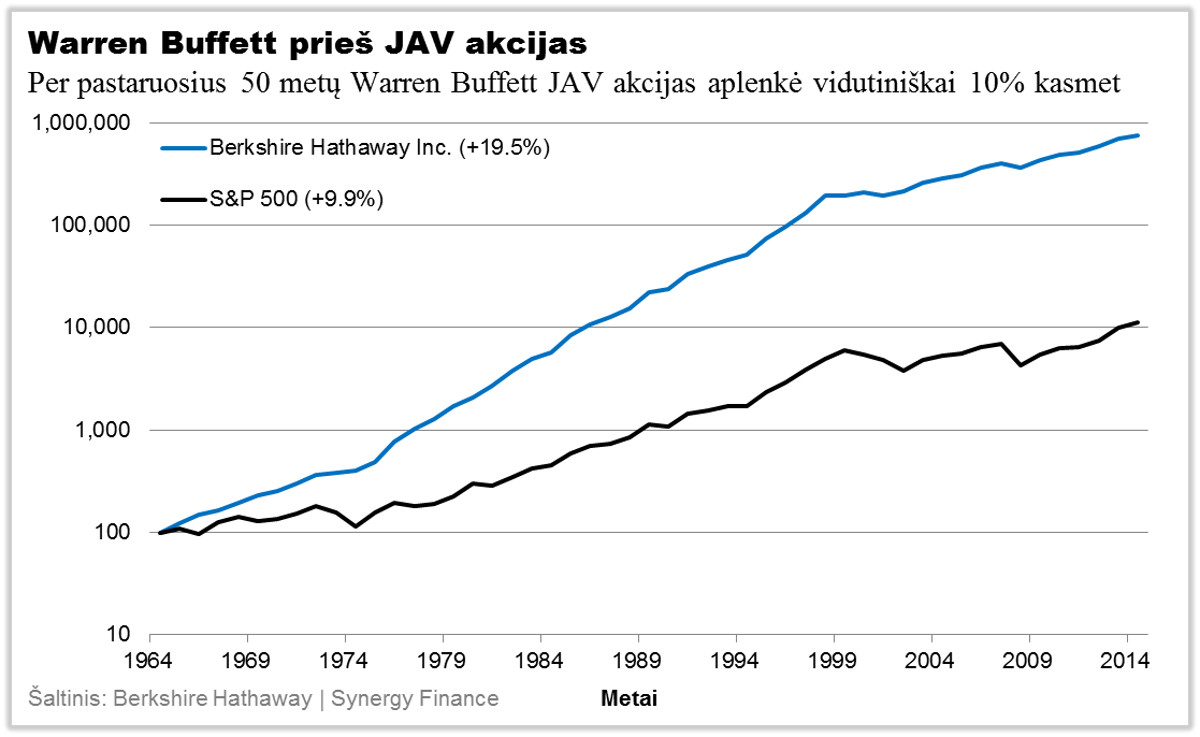

Visa istorija prasidėjo 1965 metais, kai Warren Buffett įsigijo Berkshire Hathaway kompaniją. Per pastaruosius 50 metų bendra investicijų į šios įmonės akcijas grąža siekė 751113%. Tai reiškia, kad prieš 50 metų investuoti 1000 JAV dolerių, šiuo metu būtų verti 7.5 mln. JAV dolerių!

Tikrai įspūdingas rezultatas. Tačiau jei šią bendrą investicijų grąžą perskaičiuotume į vidutinę metinę išraišką, gautume gerokai žemiškesnį skaičių – 19.5% per metus. Tai reiškia, kad prieš 50 metų atlikta investicija kasmet turėjo augti maždaug po 20%, kad praėjus 50 metų pasiektų 7.5 mln. JAV dolerių vertę.

Warren Buffett sėkmės paslaptis

Kai jau žinome, kokią vidutinę metinę investicijų grąža sugeneravo „sėkmingiausiu“ visų laikų investuotoju tituluojamas Warren Buffett, kyla natūralus klausimas: „O kaip jam tai pavyko? Kur slypi jo sėkmės paslaptis?“

Atsakyti į šį klausimą nėra taip paprasta, nes pats Warren Buffett nėra pateikęs savo „sėkmės recepto“, tačiau per pastaruosius 20 metų šia tema buvo parašyta daugybė knygų, straipsnių ir net mokslinių darbų, kurie kaip tik ir bandė rasti atsakymą į šį klausimą.

Pradėti turbūt reikėtų nuo to, kad dar būdamas jaunuolis Warren Buffett nuvyko studijuoti pas Benjamin Gragham, garsios knygos “Protingas Investuotojas” (angl. Intelligent Investor) autorių, iš kurio kaip jis pats sako, perėmė pagrindinius sėkmingo investavimo principus. Kam neteko skaityti minėtos Benjamin Gragham knygos, tikrai turėtų tą padaryti, nes tai yra viena iš geriausių visų laikų knygų apie investavimą.

Apie ką gi yra rašoma toje garsioje knygoje? Kalbant labai konkrečiai, tai joje išdėstyti esminiai vertės investavimo (angl. value investing) principai, kitaip tariant pateikiamos taisyklės, kaip įsivertinti, kokių įmonių ar verslų akcijas reikėtų pirkti, už kokią kainą ir kada tą geriausia daryti. Knygos autorius siūlo pirkti gerus verslus už santykinai mažą kainą. Gal daugumai tai ir atrodo logiškai, tačiau tai yra labiau kokybiški kriterijai. Kyla klausimas, o kas yra „geras“ verslas, kokia kaina yra santykinai „nedidelė“, kaip tą kainą įsivertinti ir pan.

Vertės investavimo filosofija

Šioje vietoje, kad daugumai būtų lengviau suprasti vertės investavimo principus, pateiksiu vieną labai paprastą pavyzdį. Įsivaizduokite, kad analizuojame įmonę „Geros plytos“, kuri užsiima plytų gamyba ir kasmet uždirba 10 mln. eurų pelną. Šios įmonės akcijos jau daugelį metų yra listinguojamos biržoje, ji kasmet teikia finansines ataskaitas, todėl lengvai galime sužinoti, kokie buvo ankstesni įmonės pelnai, bei kaip investuotojai analizuojamą įmonę vertino skirtingais periodais, esant skirtingai ekonominei situacijai.

Tarkime istoriškai tokios įmonės vertė biržoje svyruodavo apie 100 mln. eurų, kitaip tariant 10 metinių pelnų. Taigi, būtų galima teigti, kad į tokią įmonę investuojant normaliomis rinkos sąlygomis, po 10 metų uždirbtume tiek, kiek į ją investavome. Taip pat galima būtų teigti, kad tokios investicijos pelningumas siekia 10%.

Tačiau taip pat išstudijavę istoriją pastebime, kad būdavo tokių momentų, kai tas pats 10 mln. eurų pelną generuojantis verslas būdavo vertinamas 60 mln. eurų (dažniausiai per krizes ar ekonomikos sulėtėjimą), ir būdavo tokių momentų, kai investuotojai už minėtą verslą būdavo linkę sumokėti 200 mln. eurų (dažniausiai per ekonomikos pakilimą, kai įsivyraudavo didelis optimizmas). Susiklosčius pirmai situacijai, galima teigti, kad verslas yra parduodamas su „nuolaida“, nes dauguma investuotojų bijo dėl galimų padidėjusių nuostolių ateityje ir yra linkę laikyti pinigus, tačiau tokios investicijos tikėtinas pelningumas išauga. Tuo tarpu antru atveju galima teigti, kad verslas yra parduodamas su „premija“, nes daugumą investuotojų yra apėmęs godumas, tačiau tokios investicijos tikėtinas pelningumas dėl išaugusios kainos susitraukia. Kaip manote, kuriuo iš šių dviejų variantų būdavo geriau investuoti? (Plačiau apie tai: PE rodiklis)

Na o dabar įsivaizduokite, kad įvyksta kažkas, kas trumpu laikotarpiu pablogina minėtos įmonės verslo aplinką, investuotojai pradeda pesimistiškai vertinti ateities perspektyvas, ir galiausiai verslo vertė smunka 30% iki 70 mln. eurų. Tačiau mes jau žinome, kad ilgainiui šis verslas ir toliau generuoja 10 mln. eurų pelną. Taigi, susiklosčius neigiamai situacijai, verslas yra parduodamas vos už 7 metinius pelnus, arba kitaip tariant, tokios investicijos pelningumas padidėja iki 14.3%.

Iš šio pavyzdžio jau turėjote suprasti, kad dažniausiai net ir “geras” verslas bus parduodamas su “nuolaida”, kai finansų rinkose “siaučia audra”, tokiu momentu investuoti daugumai norisi mažiausiai, investuotojų nuotaikos yra pesimistinės, o prošvaisčių niekas nemato. Tačiau būtent tokios situacijas dažniausiai yra geras metas ilgalaikėms investicijos į akcijas.

Aukščiau aprašytą pavyzdį taip pat kaip ir visą Warren Buffett investavimo strategiją galima būtų sutalpinti į vieną ypač paprastą frazę: “Bijok, kai visi yra godūs ir būk godus, kai visi bijo“.

Aukščiau buvo pateiktas tik teorinis vertės investavimo pavyzdys. Be abejo, realybė yra gerokai sudėtingesnė ir kompleksiškesnė, taip pat greičiausiai ir Warren Buffett priimdamas investicinius sprendimus neapsieina be subjektyvumų.

Tačiau kad ir kokia sudėtinga būtų Warren Buffett investavimo strategija, 2012 metais ją gana paprastai paaiškino Andrea Frazzini, David Kabiller ir Lasse Heje Pedersen, viską išdėstydami tyrime pavadinimu „Bafeto alfa“ (angl. Buffett‘s alpha). Jie atliko daugybe paskaičiavimų ir nustatė, kad galiausiai Warren Buffett sėkmė slypi trijuose kriterijuose:

Saugios akcijos + Pigios akcijos + Kokybiškos akcijos + (Svertas)

Kaip šią formulę būtų galima išversti į žmonių kalbą? Tai reiškia, kad iš principo Waren Buffett ieško tokių bendrovių, kurios būtų sąlyginai „saugios“, kitaip tariant kurių rizika lyginant su visa rinka yra maža (akcijos kainos svyravimų amplitudė, lyginant pavyzdžiui su S&P 500 akcijų indekso svyravimais yra mažesni), sąlyginai „pigios“, kaip pavyzdžiui kurių akcijos kainos ir akcijos buhalterinės vertės santykis būtų kuo mažesnis, ir „kokybiškos“ , arba kitaip tariant dirbtų pelningai, stabiliai augtų ir pelnu dalintųsi su akcininkais.

Na ir galiausiai prie visų šių trijų kriterijų dar reikėtų pridėti tai, kad jis naudoja skolintas lėšas, o konkrečiau investuodamas kiekvieną dolerį vidutiniškai pasiskolina 60 centų. Kaip matėme, būtent ši vertės investavimo strategija per pastaruosius 50 metų jam padėjo pasiekti įspūdingą grąžą – vidutinę 20% per metus grąžą, kuri visos JAV akcijų rinkos grąžą viršijo dvigubai.

Dabartinis portfelis ir pelningiausios investicijos

Taigi, šioje vietoje žinome ne tik kokią grąžą turėjo pasiekti Warren Buffett, norėdamas tapti vienu turtingiausiu žmonių pasaulyje, bet ir pagal kokius principus jis atsirinkinėja potencialias investicijas. Na o dabar būtų labai įdomu pastudijuoti, kokios investicijos per ilgą jo investavimo karjerą buvo pačios pelningiausios ir padėjo jam pasiekti tokius išskirtinius rezultatus, bei kaip jo investicijų portfelis atrodo šiuo metu, bei ką jis mąsto apie ateitį.

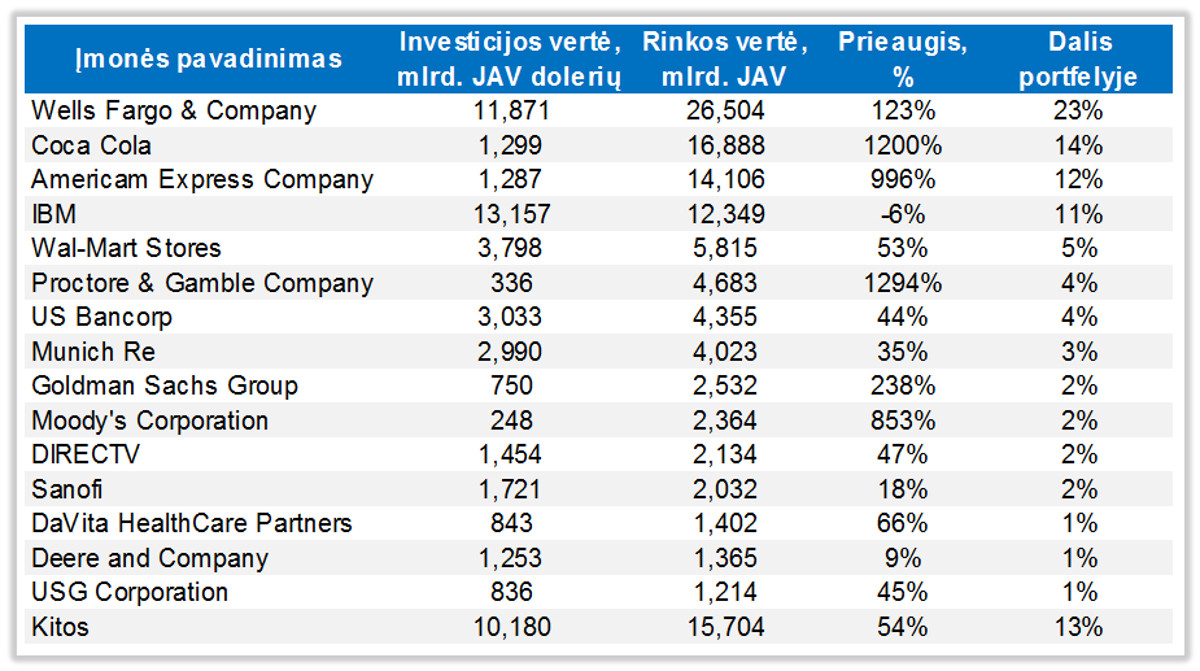

Taigi, pradėkime nuo pelningiausių jo visų laikų investicijų. Pastudijavus Berkshire Hathaway 2014 metų finansinę ataskaitą greitai galima pastebėti, kad iš visų šiuo metu portfelyje esančių listinguojamų bendrovių išsiskiria trys: Proctore & Gamble, Coca-Cola ir American Express. Būtent investicijos į šių kompanijų akcijas Warren Buffett valdomai bendrovei sugeneravo ypač didelius pelnus: Proctore & Gamble (+1294%), Coca-Cola (+1200%), American Express (+996%). Tačiau šioje vietoje reikėtų suprasti tai, kad minėtų kompanijų akcijas Berkshire Hathaway įsigijo ne prieš metus ar du, o gerokai seniau.

Kaip pavyzdžiui, American Express kompanijos akcijas Warren Buffett pradėjo pirkti dar 7 – ajame dešimtmetyje, tuo tarpu į Coca-Cola ir Proctore & Gamble įmonių akcijas jis pradėjo investuoti 1988 – 1989 metais. Taigi, kaip galima pastebėti, yra kelios ypač pelningos investicijos, kurias Warren Buffet laiko jau kiek ilgiau nei trečdalį amžiaus ir kaip pastebėsite toliau, šiuo metu jos sudaro gana ženklią viso Berkshire Hathaway investicijų portfelio.

Toliau yra pateikiamas Berkshire Hathaway investicijų portfelį sudarančių stambiausių investicijų pasiskirstymas 2014 metų pabaigoje. Kaip galima pastebėti, didžioji dalis investicijų yra nukreipta į 4 pagrindines pozicijas. Praktiškai ketvirtadalis bendrovės portfelio yra nukreipta į JAV veikiantį banką Wells Fargo & Company (23%), 14% investuota į Coca-Cola kompaniją, 12% į dar vieną finansų sektoriaus įmonę American Express ir 11% į International Business Maschines (IBM). Taigi, vos 4 stambiausios investicijos sudaro maždaug 60% viso investicijų portfelio. Tuo tarpu 10 stambiausių pozicijų sudaro net 80% Berkshire Hathaway listinguojamų akcijų portfelio. Kai kas tai pavadintų tikrai menku diversifikavimu.

Tačiau atidžiau pažvelgę į aukščiau pateiktą lentelę galima pastebėti, kad ne visos Warren Buffett investicijos buvo sėkmingos. Vienas iš tokių pavyzdžių – IBM pozicija. Pirmą kartą apie IBM akcijų įsigijimą buvo pranešta 2011 metais, tačiau kaip galima pastebėti, nuo to laiko minėta investicija bendram portfeliui sugeneravo nedidelį nuostolį (-6%). Bendrai tai buvo viena kontraversiškiausių Warren Buffett investicijų, nes daugelį metų jis pabrėždavo, kad neinvestuoja į informacinių technologijų bendrovių akcijas, kurių veiklos nesupranta, o IBM kaip tik ir buvo tokia kompanija. Tačiau jis taip pat paminėjo, kad po 40 metų analizės galiausiai suprato, kad IBM visgi yra gera kompanija. Taip pat neseniai darytame interviu Warren Buffett prasitarė, kad šią poziciją jis planuoja laikyti labai ilgai, ir jei bendrovės akcijų kaina smuks jis su džiaugsmu jų įsigis dar daugiau.

Ką Warren Buffett daro šiuo metu?

Galiausiai, kai jau žinome, kokia yra Warren Buffett investavimo filosofija, kokius rezultatus ji jam sugeneravo, bei kaip atrodo dabartinis jo portfelis, belieka pastudijuoti, ką jis daro šiuo metu, ką jis kalba apie artimiausią ateitį? Ar jis dabar bijo ir kaupia rezervą, ar priešingai yra godus ir perkas akcijas?

Kaip jau matėme aukščiau pateiktoje lentelėje, pagal 2014 metų duomenis, didžiausia Berkshire Hathaway pozicija buvo Wells Fargo & Company, kurios vertė siekė 26.5 milijardai JAV dolerių. Tuo tarpu grynųjų pinigų pozicija tų pačių 2014 metų pabaigoje siekė beveik 60 milijardų JAV dolerių. Pats Warren Buffett yra ne kartą minėjęs, kad jis ramiai miega, kai turi maždaug 20 mlrd. JAV dolerių pinigų rezervą, o tai reiškia, kad 2014 metų pabaigoje rezervas buvo gerokai didesnis.

Tačiau tie pinigai ilgai neužsilaikė. 2015 metais buvo užbaigtas Kraft Heinz kompanijos įsigijimas, kuriam investuotojas išleido maždaug 17 mlrd. JAV dolerių, o šiuo metu minėta pozicija yra verta maždaug 25 mlrd. JAV dolerių (+47%).

Taip pat antroje 2015 metų pusėje jis paskelbė apie planuojamą patį didžiausią sandorį savo karjeroje – 37.2 mlrd. JAV dolerių vertės Precision Castparts akcijų įsigijimą. Net ir įvykus šiam sandoriui Berkshire Hathaway sąskaitos neliktų visiškai tuščios.

Galima būtų teigti, kad šis Warren Buffett sprendimas nuteikia gana optimistiškai, nes jis tikrai to nedarytų, jei jo manymu akcijų kainos būtų istoriškai „pervertintos“, o jis pats artimiausiu metu tikėtųsi rimto ekonomikos sulėtėjimo, kuris galėtų pakenkti verslui, ir ateityje leistų tą pačią investiciją įsigyti su gera „nuolaida“. Kitaip tariant jis šiuo metu yra „godus“ ir labai tikėtina, kad buvo godus rugpjūčio mėnesį, kai stambiausių pasaulyje verslų vertės per kelias dienas pasikoregavo 10%.

Sveiki Artūrai,

Kiek man žinoma iš skaitytų knygų ir interviu – tai Buffet nesiskolina ir gauna pinigus investavimui iš draudimo kompanijų įmokų. Būtų įdomu žinoti kodėl jūs teigiate, kad Buffet skolinasi po 60 centų kiekvienam investuojamam doleriui.

Andrius

Sveiki Andriau,

Šią informaciją aš imu iš minėto Andrea Frazzini, David Kabiller ir Lasse Heje Pedersen tyrimo „Buffett‘s Alpha”, kurį perskaityti galite čia: http://www.econ.yale.edu/~af227/pdf/Buffett's%20Alpha%20-%20Frazzini,%20Kabiller%20and%20Pedersen.pdf

Taip pat kaip pavydzį galima būtų paimti paskutinį jo paskelbtą planuojamą įsigyjimą – Precision Castparts. Šiam įsigijimui iš viso planuojama išleisti apie 37 mlrd. JAV dolerlių, tačiau pats Buffett’as teigė, kad šiam sandoriui jis maždaug 10 mlrd. JAV dolerių planuoja pasiskolinti.

Geras straipsnis

Taip neblogas straipsnelis. Pats niekada rimčiau neanalizavau Buffett veiklos, bet niekada nebūčiau pagalvojęs, kad B.Grajam sekėjas naudoja svertą. Kas iš esmės atsako į visą Buffett’o stebuklo fenomeną…