Kinijos burbulas sprogo

Kinijos burbulas sprogo

Niekam ne paslaptis, kad Kinijos akcijų burbulas jau sprogo. Kinijos akcijų rinką atspindintis indeksas Shanghai Stock Exchange Composite Index nuo birželio 12 dieną pasiekto piko jau spėjo pasikoreguoti maždaug 40%. Tačiau žvelgiant plačiau, t.y. nesikoncentruojant vien tik į Kinijos akcijas, galima būtų teigti, kad konkrečiai šis įvykis pasaulinėms finansų rinkoms turėjo minimalią įtaką.

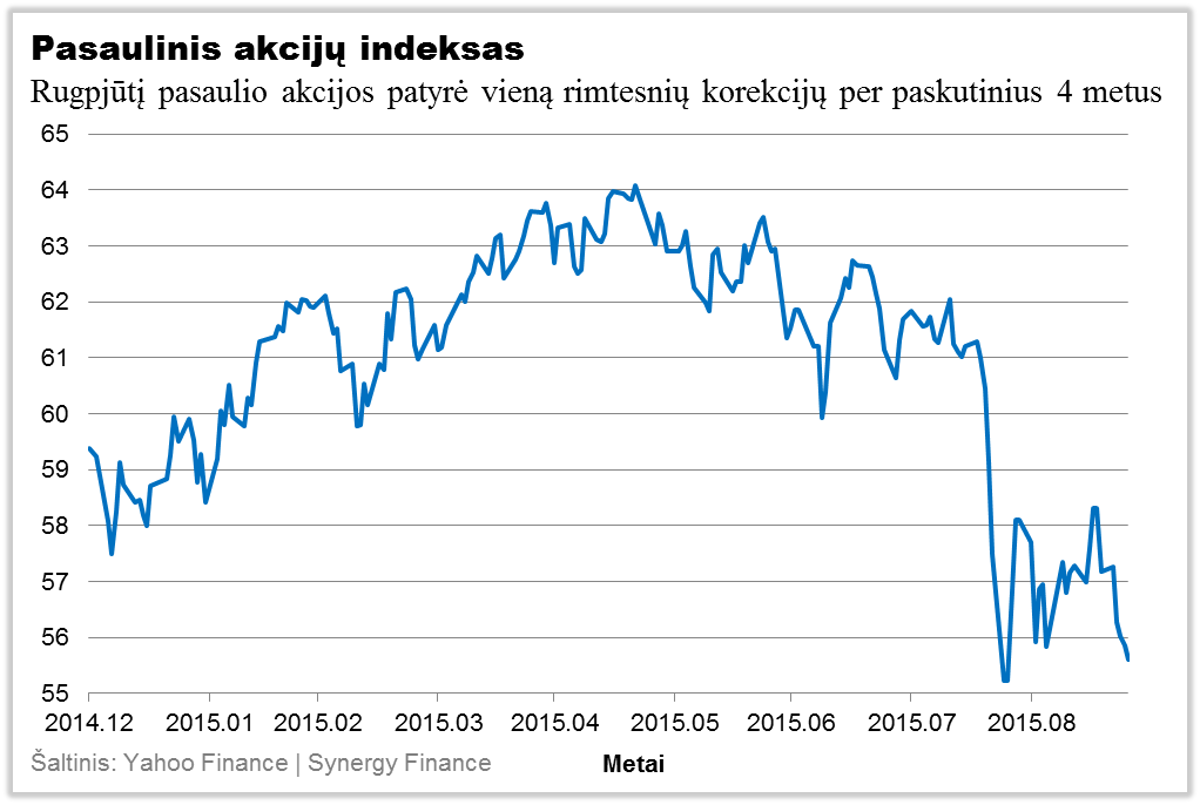

Taip, Kinijai rugpjūčio mėnesį devalvavus savo valiutą juanį, pasaulio akcijos per 4 dienas „smigo“ žemyn maždaug 10%. Daugumai tai atrodė kaip pasaulio pabaiga, tačiau bendras rugpjūčio mėnesio pokytis siekė -6.8%, t.y. akcijų kainos po kelias dienas trukusio masinio išsipardavimo stabilizavosi.

Gal iš pirmo žvilgsnio kai kam tokia korekcija gali atrodyti kaip labai didelė, tačiau taip tikrai nėra, tokių nuostolių akcijų rinkose buvo praeityje ir tikrai jų bus ateityje.

Tačiau po tokio staigaus ir didelio kainų smukimo, pasaulio akcijos po truputi stabilizuojasi ir atrodo, kad investuotojai šiuo metu apokaliptinius scenarijus yra nustūmę į šoną.

Kinijos skolos lygis

Tačiau kalbant apie Kiniją yra dar kita bėda – Kinijos skola bei nekilnojamo turto sektorius.

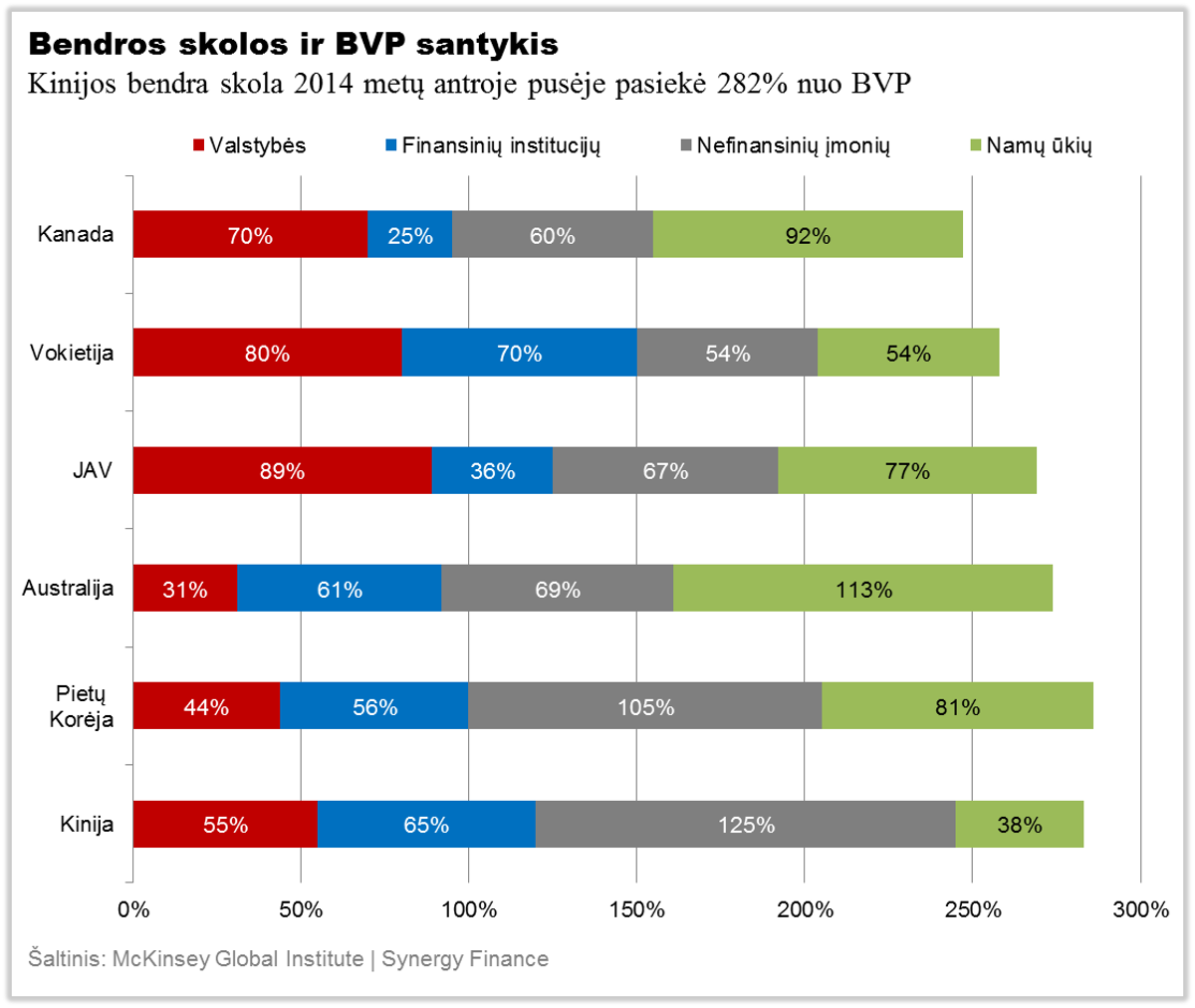

Kalbant apie valstybių skolas dažniausiai yra naudojamas šalies skolos ir šalies bendrojo vidaus produkto (BVP) santykis. Pavyzdžiui Lietuvos skolos ir BVP santykis šiuo metu yra lygus 40.9% (sąlyginai nedidelė skola), tuo tarpu didžiausios pasaulio ekonomikos – JAV, skolos ir BVP santykis viršija 100% (sąlyginai didelė skola).

Na o Kinijos skolos ir BVP santykis šiuo metu truputi viršija 50%. Iš pirmo žvilgsnio atrodytų, kad Kinija tikrai nėra prasiskolinusi šalis, tačiau yra ir kitas būdas analizuoti šalių skolas – t.y. lyginti bendrą šalies skolą, kurią sudaro ne tik valstybės skola, bet ir įmonių bei namų ūkių skolos.

Į Kinijos situaciją žvelgiant per šią prizmę vaizdas gana greitai pasikeičia. Šiuo metu bendra Kinijos skola siekia 282% BVP, kai tuo tarpu pasaulio vidurkis yra 200% nuo BVP, o pavyzdžiui JAV – 269%. Taigi, vertinant bendrą visos šalies skolą Kinija yra labiau prasiskolinusi nei JAV ar didžioji dalis Vakarų valstybių, kas yra gana neraminantis faktas.

Skirtumas toks, kad po 2008 – 2009 metų pasaulinės finansų krizės daugumoje Vakarų valstybių įmonių skolos buvo „perkeltos“ ant valstybių pečių, tuo tarpu Kinijoje ir toliau gana ženkliai pūtėsi įmonių skolos, kuriuos šiuo metu beveik 2.5 karto viršija valstybės skolą.

Nekilnojamo turto burbulas

Dar blogiau tai, kad per pastaruosius 6 metus Kinijos ekonomikos augimas iš esmės buvo finansuojamas neregėtais tempais augančios skolos, o didžioji dalis tos skolos keliavo į nekilnojamo turto sektorių. McKinsey Global Institute skaičiavimais, maždaug 9 trilijonai JAV dolerių arba 45% visos Kinijos skolos (išskyrus finansinių institucijų skolas) viena ar kita forma yra susijusi su nekilnojamo turto sektoriumi.

Ar tai normalu? Ar Kinija gali suvaldyti tokį skolų burbulą? Kol kas jai tą pavyko padaryti, tačiau žvelgiant į kitų šalių patirtį, toks didelis bei staigus skolos augimas dažniausiai reikšdavo besiformuojantį burbulą, kuris anksčiau ar vėliau sprogdavo. Panaši situacija buvo daugumoje Europos valstybių, taip pat ir Lietuvoje, prieš „Didžiąją recesiją“. Kaip tai baigėsi, mes jau žinome.

Tačiau kol nekilnojamo turto kainos kyla – tol „vakarėlis“ tęsiasi ir viskas yra gerai, įmonės gali perfinansuoti skolas pervertindamos turtą, bankai turi reikiamą užstatą toms skoloms „padengi“ ir pan. Tačiau kas nutiktų, jei nekilnojamo turto kainos nustotų augusios, arba dar blogiau, pradėtų smukti?

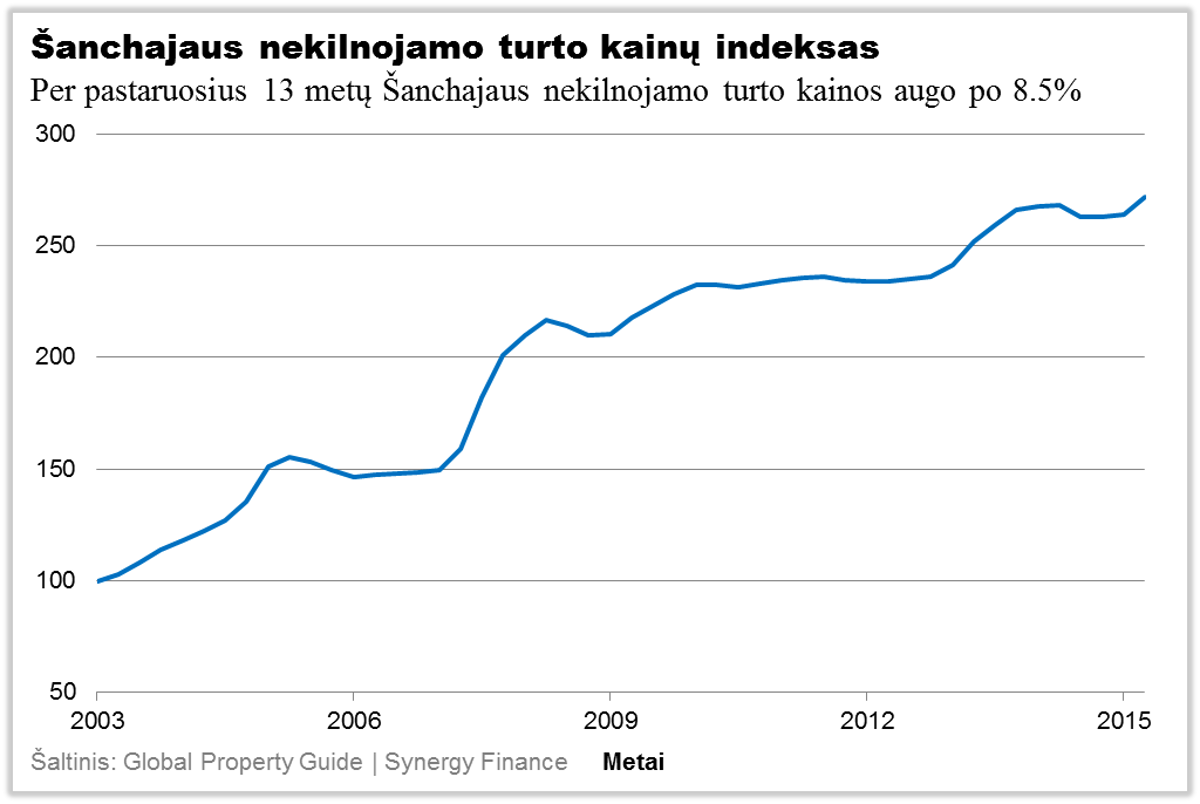

Nekilnojamo turto kainos Kinijoje, o tiksliau Šanchajuje, be didesnių sustojimų augo nuo 2003 metų. Per šį laikotarpį jos iš viso ūgtelėjo 170% arba po 8.5% kasmet. Tai tikrai įspūdingas augimas, tačiau jokiu būdu negalima teigti, kad jis tęsis ir ateityje.

Vienas iš esminių rodiklių, bylojančių apie nekilnojamo turto rinkos „sveikatą“ yra nekilnojamo turto nuomos pajamingumas. Per pastaruosius 12 metų nekilnojamo turto nuomos kainos augo gerokai mažesniu tempu nei pačios nekilnojamo turto kainos, o tai reiškia, kad nuomos pajamingumas pastoviai mažėjo. Įvairiais skaičiavimais šiuo metu Šanchajuje jis siekia vos 2.5%. Toks menkas nekilnojamo turto nuomos pajamingumas labai dažnai perspėja apie besiformuojantį kainų burbulą, kai turtas yra perkamas vien tik tikintis tolimesnio kainų augimo, tačiau reikia nepamiršti, kad kaip ir akcijų kainos, taip ir nekilnojamo turto kainos iki „dangaus“ neauga. (Plačiau apie tai: Investavimo į nekilnojamą turtą pelno šaltiniai)

Galimi scenarijai

Šiuo metu dauguma ekonomistų bei investavimo strategų Kinijai prognozuoja minkšto nusileidimo scenarijų. Dauguma tikisi, kad šalies ekonomika toliau sėkmingai judės į priekį, tik ne tokiais dideliais žingsniai kaip anksčiau, kad akcijų kainų smukimas stabilizuosis, nekilnojamo turto burbulas nesprogs, o pati Kinija po truputi pereis prie vidaus vartojimu grįstos ekonomikos.

Kaip pavyzdžiui stambiausio pasaulyje apribotos rizikos fondo Bridgewater Associates įkūrėjas Ray Dalio teigia, kad nors Kinija šiuo metu ir susiduria su trimis rimtomis problemomis (sprogęs akcijų burbulas, didelė bendra skola bei pasenęs ekonomikos augimo modelis), tačiau jo manymu šios problemos yra suvaldomos ir „dienos pabaigoje“ Kinijoje viskas bus gerai.

Tačiau yra ir tokių, kurie esamą situaciją vertina ganėtinai pesimistiškai bei prognozuoja kieto nusileidimo scenarijų. Tarkime investicinio banko Morgan Stanley ekonomisto Ruchir Sharma teigimu, pastaruosius 6 metus ženkliai išaugusi Kinijos skola yra ypač pavojingas signalas. Taip pat jis skaičiuoja, kad Kinijos ekonomika šiuo metu auga ne 7%, o labiau tikėtina 5% per metus tempu ir artimiausiais metais gali dar labiau sulėtėti.

Kaip reagavo finansų rinkos?

Kaip jau minėjau anksčiau, investuotojai į juanio devalvaciją sureagavo kaip į „Juodąją gulbę“ – praktiškai niekas to nesitikėjo. Tai paskatino labai staigų ir ženklų rizikingų turto klasių kainų smukimą, tuo tarpu brango sąlyginai saugiomis laikomos JAV obligacijos ir netgi auksas, kuris „meškų“ rinkoje laikosi jau daugiau nei 4 metus.

Tokia pagrindinių turto klasių reakcija byloja apie natūralų rizikos vengimą, kuris būdingas esant neapibrėžtoms situacijoms. Tačiau analizuojant skirtingas turto klases taip pat galima pastebėti, kad situacija pastaruoju metu šiek tiek stabilizavosi, didžioji dalis investuotojų pervertina situaciją, bando atsakyti į klausimą, ar pasaulio ekonomika gali toliau judėti į priekį ar visgi artimiausiu metu galima būtų tikėtis daugiau “neigiamų siurprizų”, tačiau kaip ten bebūtų, dauguma investuotojų dar vienos finansinės apokalipsės nesitiki.