Straipsniuose apie tarprinkinę analizę buvo pateiktos 3 pagrindinės keturių finansinių rinkų priklausomybės. (Plačiau apie tai: Tarprinkinė analizė – kas tai?) Viena iš jų skambėjo taip: neigiama priklausomybė tarp žaliavų ir obligacijų kainų (šiame straipsnyje žodis obligacijos reikš JAV 10 metų Vyriausybės vertybinius popierius). Na kaip mes jau žinome, obligacijų kainos juda priešinga kryptimi jų pelningumui, todėl šią priklausomybę dar galima būtų perfrazuoti ir taip: teigiama priklausomybė tarp žaliavų kainų ir obligacijų pelningumo.

Iš visų anksčiau paminėtų tarprinkinės analizės priklausomybių, ryšys tarp žaliavų ir obligacijų yra vienas svarbiausių. Ši priklausomybė netgi galėtų būti pradinis taškas, nuo kurio toliau yra analizuojamos visos kitos priklausomybės.

Kyla paprastas klausimas, kodėl ši priklausomybė yra tokia svarbi? Jei tarp žaliavų rinkos ir obligacijų rinkos susiformuoja stipri priklausomybė, tada yra labai tikėtina, kad pamatysime tam tikrą priklausomybę ir tarp žaliavų bei akcijų rinkų. Obligacijų kainos arba jų pelningumas taip pat turi įtakos JAV doleriui. Tačiau, JAV dolerio įtaka obligacijoms gali pasireikšti tik per žaliavas, o kaip mes jau žinome iš ankstesnių straipsnių, JAV dolerio pokyčiai visų pirma daro tam tikrą poveikį žaliavų kainoms. (Plačiau apie tai: JAV dolerio ir žaliavų tarpusavio priklausomybė)

Viską apibendrinant galima pasakyti, kad pagrindinė priklausomybė, kuri visas keturias finansų rinkas (valiutų, žaliavų, obligacijų ir akcijų) apjungia į vieną visumą, yra būtent tarp žaliavų ir obligacijų rinkų. Tačiau siekiant atsakyti į klausimą – „Kodėl?“ – visų pirma reikia suprasti infliacijos vaidmenį šiame kontekste.

Brangstančios žaliavos = infliacija

Kodėl tarp žaliavų ir obligacijų kainų yra neigiama priklausomybė? Visų pirma žaliavų kainų kilimas reiškia visų produktų kaštų augimą, atitinkamai tai didina infliacijos lūkesčius, kas savo ruožtu didina rinkos palūkanų normas. Kadangi obligacijų kainos juda priešingai nei jų palūkanų normos, tai didėjanti infliacija bei didėjančios palūkanų normos smukdo obligacijų kainas.

Pirmas dalykas, kurį reikėtų padaryti, tai tiesiog priimti prielaidą, kad didėjančias žaliavų kainas yra infliacinis reiškinys, kai tuo tarpu krentančios žaliavų kainos priešingai – yra disinfliacinis reiškinys. Infliaciniams laikotarpiams taip pat yra būdinga didėjančios palūkanų normos, o disinfliaciniams laikotarpiams būdinga smunkančios palūkanų normos. Tarkime praėjusio amžiaus septintajame dešimtmetyje labai stipriai išaugusios žaliavų kainos privedė prie dviženklės infliacijos, o palūkanų normos kaip tik tuo metu siekė netgi 20%.

Auganti ekonomika didina žaliavų ir pinigų paklausą

Ekonomikos augimo laikotarpiu yra labai natūralu, kad auga žaliavų paklausa, nes yra vykdomi nauji projektai, vyksta daugiau statybų, reikia pagaminti daugiau prekių ir pan. Kartu su augančia žaliavų paklausa, auga ir pinigų paklausa – taigi reikia už kažką tas žaliavas įsigyti. Būtent ši paklausa savo ruožtu toliau stumia ekonomiką į priekį.

Tačiau auganti pinigų paklausa reiškia ir didesnę tų pinigų kainą, t.y. didesnes rinkos palūkanų normas. Didėjančios žaliavų kainos po tam tikro momento pradeda kelti baimę dėl ateities infliacijos, o tai verčia Centrinius bankus imtis atitinkamų priemonių, kaip pavyzdžiui didinti bazines palūkanų normas, siekiant kovoti su infliacija. Laikui bėgant, palūkanų normų augimas sulėtina ekonominę plėtrą ir galiausiai neišvengiamai veda į ekonomikos sulėtėjimą ar net recesiją. Per recesiją atitinkamai paklausa žaliavoms ir tuo pačiu pinigams mažėja, ko pasėkoje smunka žaliavų kainos ir palūkanų normos. Taigi, analizuojant obligacijų ir žaliavų rinkas galima daug lengviau pasakyti, kokioje stadijoje šiuo metu yra ekonomika.

Ką rodo istorija?

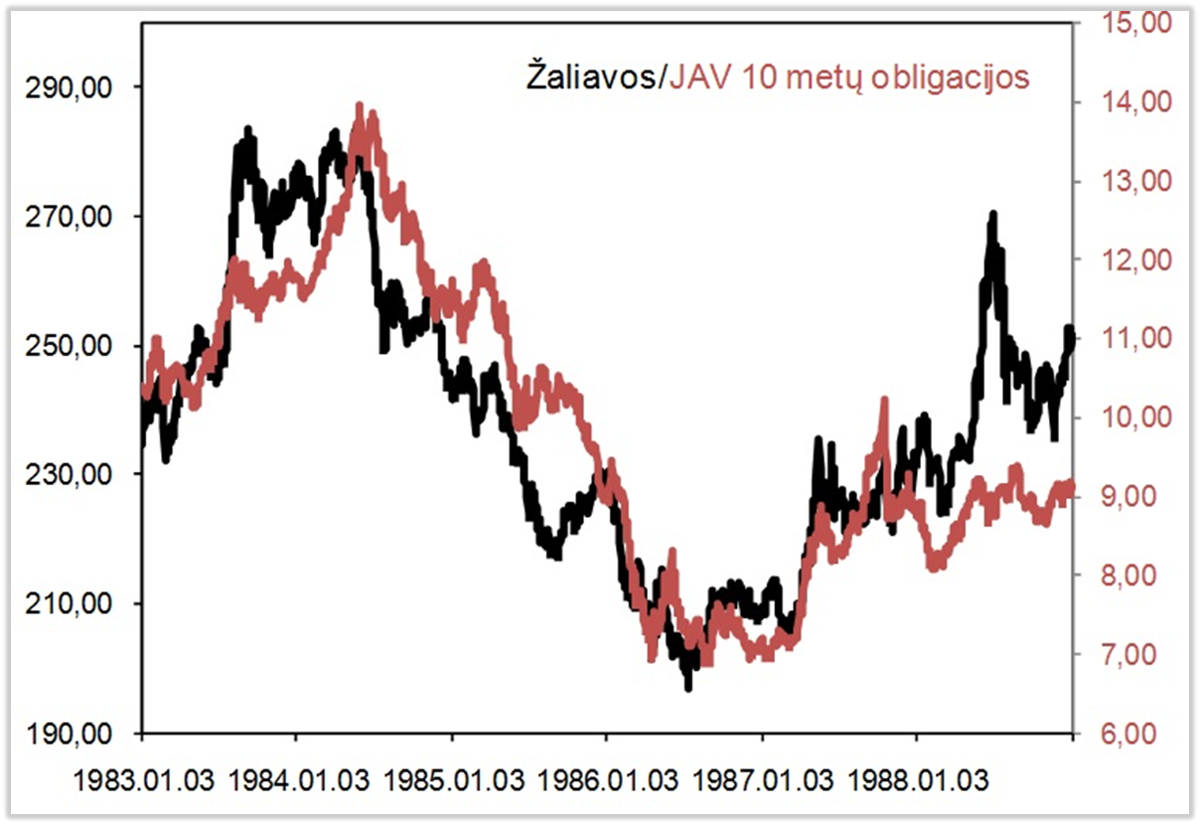

Tarkime, iš žemiau pateikto grafiko matome, kad 1984 – 1986 metais vyravo krentančios žaliavų kainos bei obligacijų pelningumas, t.y. tokia situacija atspindėjo defliacinę aplinką, kuri buvo labai palanki brangti visiems finansiniams instrumentams, tuo pačiu ir akcijoms. Tačiau kaip matome tame pačiame grafike, jau 1986 metų antroje pusėje – 1987 metų pirmoje pusėje situacija pradėjo keistis, t.y. obligacijų pelningumas ir žaliavų kainos po truputi pradėjo kilti, na ir galiausiai 1987 metais spalio mėnesį įvyko pakankamai didelė ir staigi akcijų kainų korekcija.

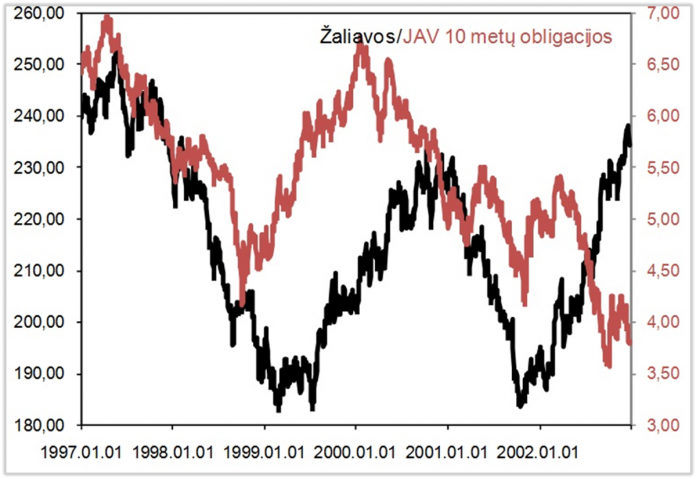

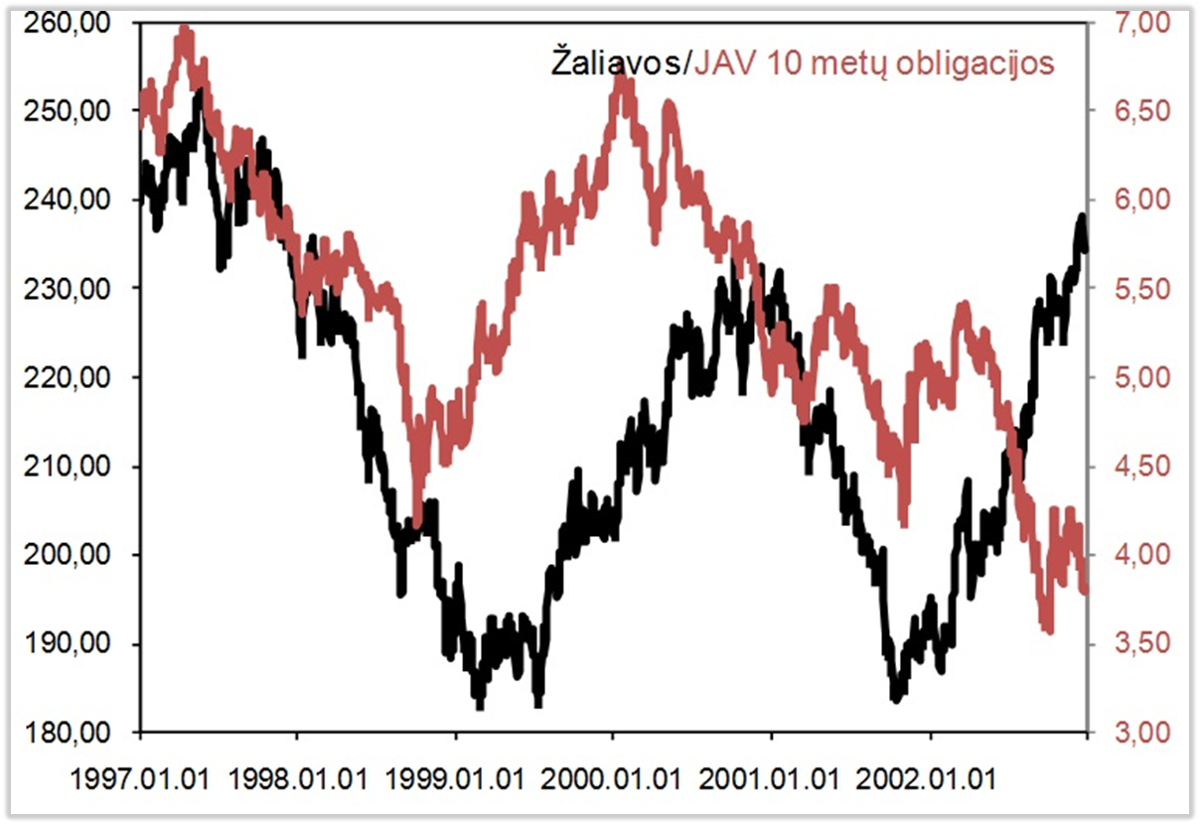

Tame pačiame grafike galima labai aiškiai matyti, kad žaliavų kainų ir obligacijų pelningumo judėjimas analizuojamais metais labai stipriai sutapo, t.y. esminiai tendencijos pokyčiai įvykdavo praktiškai tuo pačiu metu. Tačiau taip būdavo ne visada. Tarkime 1997 – 2003 metų laikotarpiu šių instrumentų judėjimas irgi iš dalies sutapo, tačiau kaip matome iš antrojo grafiko, dažniausiai obligacijų pelningumo pokyčiai įvykdavo prieš esminius žaliavų kainų pokyčius. Kaip pavyzdžiui, obligacijų pelningumas pradėjo kilti jau 1998 metų pabaigoje, tuo tarpu žaliavų kainos šią tendenciją pasivijo tik 1999 metų antroje pusėje.

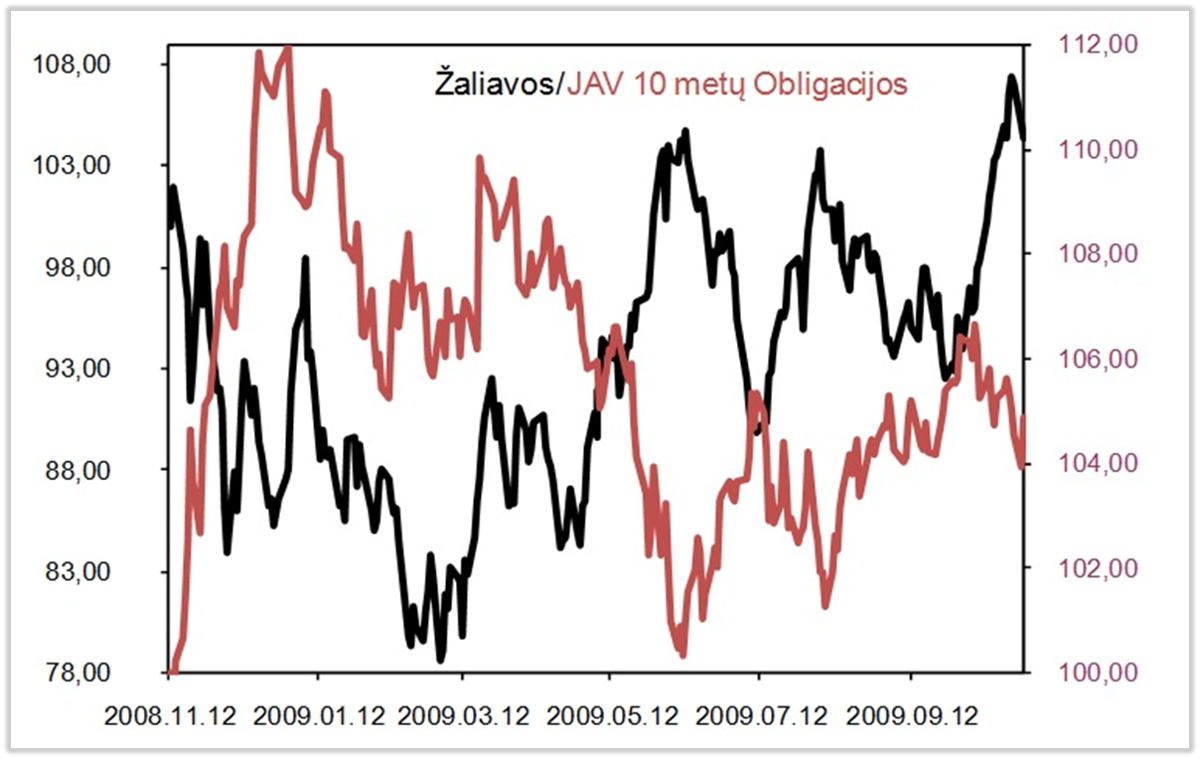

Galiausiai analizuojant pastarųjų 2008 – 2009 metų žaliavų kainų ir dabar obligacijų kainų tendencijas vėlgi galime labai aiškiai įžvelgti, kaip gražiai priešingai jos juda. Iš žemiau pateiktų šių instrumentų grafikų galima aiškiai matyti, kad tuo metu, kai žaliavų kainos kilo (nuo 2009 metų kovo iki 2009 metų liepos mėnesio), obligacijų kainos buvo linkusios smukti ir atvirkščiai, kai žaliavų kainos vėliau kažkiek koregavosi, obligacijų kainos buvo linkusios didėti.

Ką parodo koreliacijos koeficientai?

Visos kalbos apie žaliavų ir obligacijų kainų tarpusavio neigiamą priklausomybę iki šiol buvo grindžiamos padaryta prielaida, kad taip tiesiog turi būti ir ši prielaida buvo patvirtinta tik grafiniais pavyzdžiais. Tačiau atlikta šių dviejų rinkų koreliacijos analizė taip pat davė gana aiškų atsakymą – tarp žaliavų ir obligacijų kainų buvo ir išliko stipri neigiama koreliacija (koreliacijos rodiklis gali svyruoti nuo -1 iki +1, kuo reikšmė artimesnė -1, tuo stipresnė neigiama koreliacija, t.y. lyginami instrumentai juda priešingomis kryptimis ir atvirkščiai).

Analizuojant pakankamai ilgą laikotarpį (nuo 1980 metų) iš tikrųjų koreliacija tarp žaliavų kainų ir obligacijų pelningumo yra artima 0, t.y. aiškios priklausomybės tarp šių instrumentų nebuvo. (Tačiau taip yra dėl to, kad nuo 1980 metų obligacijų pelningumas nuolat smuko, t.y. jau 30 metų mes turime obligacijų pelningumo meškų rinką, tuo tarpu žaliavų kainos buvo linkusios kristi nuo 1980 iki 2000 metų, tuo tarpu nuo 2000 metų jų tendencija yra teigiama). Tačiau analizuojant trumpesnius laikotarpius vienareikšmiškai galima teigti, kad koreliacija tarp žaliavų ir obligacijų kainų yra neigiama ir gana stipri. Tarkime nuo 1983 iki 1989 metų koreliacija siekė -0.83, nuo 1989 iki 1995 metų ji buvo lygi -0.61, nuo 1997 iki 2003 metų ji buvo lygi -0.41, na ir galiausiai per paskutinį analizuotą laikotarpį ji siekė net -0.72. Be abejo, kaip jau buvo minėta, kartais neigiama koreliacija tarp žaliavų ir obligacijų kainų dingdavo, tačiau tai tebūdavo trumpalaikis reiškinys, o dažniausiai jų kainų judėjimo kryptis būdavo priešinga.

Išvados

Taigi, aukščiau pateikti grafikai bei skaičiai parodo, kodėl tiek daug svarbos turėtų būti skiriama priklausomybės tarp žaliavų ir obligacijų kainų analizei. Jeigu žaliavos yra susijusios su obligacijomis, o obligacijos savo ruožtu yra susijusios su akcijomis, tuomet žaliavos yra netiesiogiai susijusios ir su akcijomis. Šiuo atveju išvadą galima padaryti labai paprastą – investuojantysis į akcijas turėtų analizuoti obligacijų rinką, tam kad įsivertintų, kokioje stadijoje šiuo metu yra ekonomika, o to deramai padaryti nesigilinant į žaliavų rinką yra neįmanoma.