Dauguma investuotojų, bent jau Lietuvoje, daugiau žino apie aktyviai valdomus arba tradicinius investicinius fondus. Taip yra dėl labai paprastos priežasties – Lietuvoje šiuo metu yra tik vienas investicinis fondas, kuris veikia pagal pasyvią investavimo strategiją ir seka OMX Baltic Benchmark indeksą, visi kiti fondai yra tradiciniai, valdomi aktyviai.

Koks gi iš tiesų yra skirtumas tarp aktyvių ir pasyvių investicinių fondų? Aktyvią strategiją propaguojantis investicinis fondas taiko įvairius analizės metodus, siekdamas atrinkti „perspektyviausias“ finansines priemones, kurių vertė tikėtina didės labiau nei tos rinkos, kurioje yra investuojama, bendrinis indeksas (kalbant apie aktyvius akcijų fondus atrinkimo procese dažniausiai yra naudojama fundamentali analizė, tačiau gali būti naudojamos ir kitos analizės rūšys). Taip valdytojas tikisi pasiekti didesnę investicijų grąžą, tačiau dažniausiai tokių fondų metinis valdymo mokestis būna didesnis dėl didesnių darbo išlaidų.

Tuo tarpu pasyviai valdomas investicinis fondas nesistengia atrinkinėti „perspektyviausių“ finansinių priemonių, o priešingai – investuoja į visą rinką. Tokio fondo tikslas – kuo įmanoma tiksliau atkartoti tos rinkos, kurioje yra investuojama, bendrinį indeksą. Būtent dėl šio tikslo tokie fondai labai dažnai yra vadinami indeksiniais investiciniais fondais, o dėl mažai darbui imlios specifikos jų taikomi valdymo mokesčiai dažniausiai būna kelis kartus mažesnis lyginant su aktyviais fondais.

Kokį stilių geriau pasirinkti ilgalaikėje perspektyvoje?

Be abejo, šioje vietoje daugelis pradedančiųjų investuotojų iš karto pasakys, kam investuoti į visą rinką, t.y. tuo pačiu ir į prastas kompanijas, jei galima atrinkti pačias geriausias ir investuoti tik į jas.

Skamba labai logiškai, tačiau tą padaryti yra ypač sudėtinga. Per ilgą laikotarpį, net ir profesionaliems valdytojams, yra labai sudėtinga pastoviai atrinkti pačias geriausias finansines priemones, o ir papildomai generuojama ekonominė nauda nėra tokia didelė, kaip kad dauguma investuotojų įsivaizduoja.

Reikia suprasti, kad visi investuotojai vienu metu negali uždirbti daugiau nei rinka. Tai reiškia, kad jei vienais metais kažkam pavyko aplenkti rinką, tai kažkas kitas tais pačiais metais turi uždirbti mažiau nei rinka.

Plius tikimybė, kad tam pačiam valdytojui pastoviai pavyks uždirbti daugiau nei rinkos vidurkis su kiekvienais metais vis mažėja. Pagal Vanguard Group atliktą tyrimą, nuo 1980 iki 2008 metų, t.y. per 29 metų istoriją, buvo tik 9 metai (31%), kai pusė ir daugiau valdytojų sugebėjo aplenkti savo palyginamąjį indeksą S&P 500. (Plačiau apie tai skaitykite čia: Kokius investicinius rezultatus pasiekia profesionalai?)

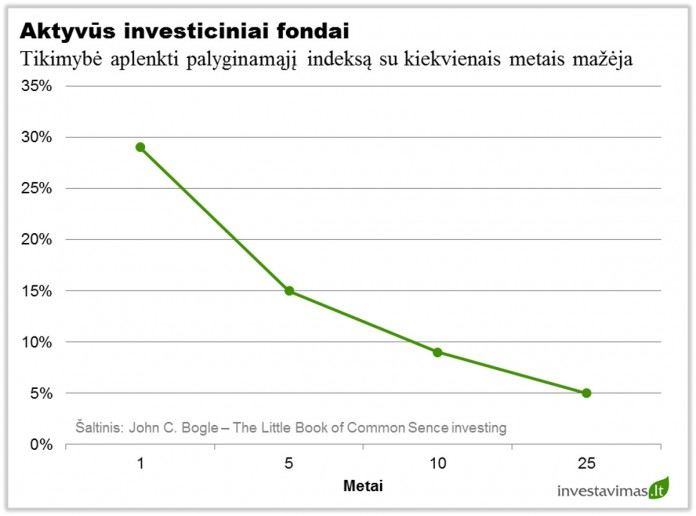

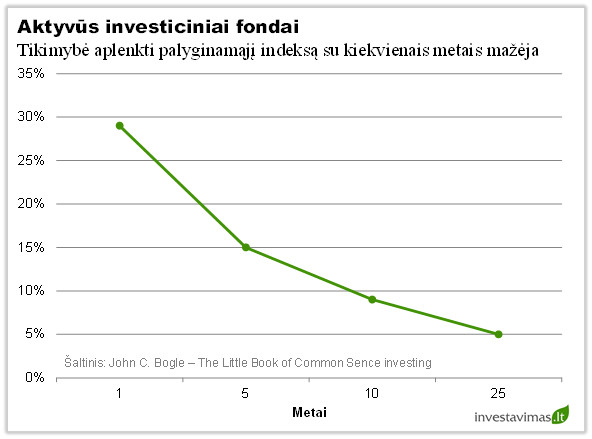

Kita labai svarbi išvada, kurią padarė tyrimo autoriai, yra ta, kad su kiekvienais sekančiais metais tikimybė, kad aktyviam fondui pavyks aplenkti rinkos vidurkį, mažėja. Tarkime po penkerių metų ji smunka iki 15%, o investuojant 10 metų tikimybė, kad pataikysite investuoti į aktyvų fondą, kuris aplenks savo palyginamąjį indekso, sumažėja net iki 9%.

Taigi esminis skirtumas, kodėl pasyvią strategiją propaguojantys investiciniai fondai per ilgą laikotarpį sugeneruoja geresnius rezultatus yra mažesni mokesčiai.

Tarkime aktyvią strategiją taikantis valdytojas per ilgą laikotarpį sugeba pasiekti 2% didesnę metinę investicijų grąžą nei rinkos vidurkis, tačiau jo taikomas valdymo mokestis yra lygus 2%, plius aktyviai valdydamas fondą jis turi atlikti daugiau sandorių, kas vėlgi kainuoja ir per metus gali sudaryti nuo 0.2% iki 1% papildomų išlaidų nuo turto. Tuo tarpu pasyviai valdomo investicinio fondo metinės išlaidos gali būti vos 0.05 – 0.5%, o ir papildomų operacijų yra daroma labai mažai. Štai toks ir skirtumas.