Praėjus daugiau nei 10 m. nuo paskutinės finansų krizės, vis dažniau kalbama apie lėtėjantį ekonomikos augimą, finansinius burbulus akcijų, obligacijų, nekilnojamojo turto, kriptovaliutų rinkose. Jau pakankamai ilgai kalbama apie sekančią finansų krizę, kartais atrodo, kad netgi per daug. Juk jeigu kažko labai laukti, tai gali ir neįvykti ar bent jau pradėti tuo netikėti. Vis pasirodo vienas ar kitas indikatorius, kuris galėtų išpranašauti sekančią finansų krizę. Vienas iš jų yra 10 m. JAV vyriausybės obligacijų ir 3 mėn. JAV iždo vekselių pajamingumo skirtumas, kuris tapo neigiamas. Vieni analitikai yra linkę tokią inversiją sureikšminti, kiti jos nesureikšmina, tačiau bendri, prastėjantys lūkesčiai, skatina centrinius bankus švelninti savo požiūrį į palūkanų normų didinimą ir monetarinės politikos griežtinimą. Paskutinį dešimtmetį centriniai bankai dėjo dideles pastangas siekiant jiems priimtinos infliacijos ir ekonomikos augimo. Tai būtų galima vertinti kaip racionalų ir naudingą veiksmą, tačiau kartais atrodo, kad nors centriniai bankai išnaudojo visus finansinius ginklus, jie priimtino rezultato nepasiekė.

Skatinanti monetarinė politika lėmė 50 proc. padidėjusią pasaulio skolą, lyginant su 2008 m. Tokie skolinimosi mastai negalėjo apsieiti be pasekmių. Jeigu lėšos nėra nukreipiamos į realias investicijas, kurios skatina ekonomikos augimą, jos nukreipiamos į finansinio turto pirkimą ir tai gali sudaryti burbulus finansų rinkose. Spaudoje dažnai diskutuojama ar nesiformuoja burbulas akcijų rinkose, obligacijų rinkose, įvairių šalių nekilnojamojo turto rinkoje. Tačiau Real Investment Advice rėžė iš peties su teiginiu, kad visose turto klasėse formuojasi vienas milžiniškas burbulas. Tai verčia susimąstyti. Jau pakankamai seniai kalbama apie brangias akcijas, burbulą obligacijų rinkoje, brangų nekilnojamąjį turtą. Ką jau kalbėti apie sprogusius burbulus kriptovaliutų rinkoje, 3D spausdintuvų rinkoje, neaiškią situaciją alternatyvaus skolinimosi rinkoje (p2p, crowdfunding ir kt.), kurioje dominuoja smulkieji investuotojai ir kuri nėra išgyvenusi finansų krizės.

Šiuo metu JAV ekonomika verslo ciklo augimo stadijoje yra 114 mėnesių. Tai antras pagal ilgį ekonomikos augimo laikotarpis. Džiugu, tačiau ekonomika auga cikliškai. Augimo laikotarpį keičia nuosmukio laikotarpis, kurį vėl keičia augimo laikotarpis. Toks ilgas ekonomikos augimo laikotarpis verčia susimąstyti ar neverta pradėti ruoštis lašinius žiemai, t.y. kaupti santaupas ir laukti ekonomikos nuosmukio, o gal jau yra per vėlu. Pakankamai sudėtinga nustatyti kas bus tas katalizatorius, kuris pradės grandininę reakciją ir lems finansų rinkų griūtį. Dar sudėtingiau yra nuspėti laikotarpį kai viskas prasidės. (Plačiau apie tai: Ekonominė teorija: kokios verslo ciklo stadijos išskiriamos ir kuo jos pasižymi?)

Paskutiniu verslo ciklo augimo laikotarpiu buvo pakankamai daug įvykių, kurie vertė investuotojus nerimauti. Pietų Europos skolų krizė, Graikijos nemokumo problemos, karas Ukrainoje ir kt. Šiuo metu aktualiausios temos yra prekybos karas tarp Kinijos ir JAV bei Brexit. Nors ir kalbama apie galimą susitarimą tarp JAV ir Kinijos, didžiausių pasaulio ekonomikų prekybos karas negalėjo apsieiti be pasekmių. Vis dažniau kalbama apie JAV ekonomikos augimo sulėtėjimą, o Kinija pranešė apie prognozuojamą ekonomikos augimo sulėtėjimą 2019 m. (Plačiau apie tai: Finansų rinkų apžvalga (2019 sausis))

Finansų rinkų analizei galima panaudoti pakankamai daug įvairių metodų ir rodiklių, kurie padeda numatyti tendencijas, įvertinti esamą situaciją rinkose. Šiame straipsnyje didžiausias dėmesys bus skiriamas įsiskolinimo lygiui finansų rinkose. Didelis sverto naudojimas skatina investuotojus ne tik prisiimti didesnę riziką, bet kartu neracionalius ir staigius finansų rinkų pokyčius. Pirmiausiai verta apžvelgti situaciją akcijų rinkoje.

Akcijos

Nepaisant nesėkmingos 2018 m. pabaigos, nuo 2009 m. pasiektų žemumų didžiąsias JAV įmones apimančio S&P 500 indekso vertė paaugo apie 380 proc., mažos kapitalizacijos įmonių indekso Russell 2000 vertė paaugo apie 404 proc., technologijų sektorių atspindinčio indekso NASDAQ Composite vertė paaugo apie 550 proc. Tikintis tolimesnio finansų rinkų augimo yra svarbu įsivertinti, kiek toks augimas buvo tvarus ir kas jį lėmė.

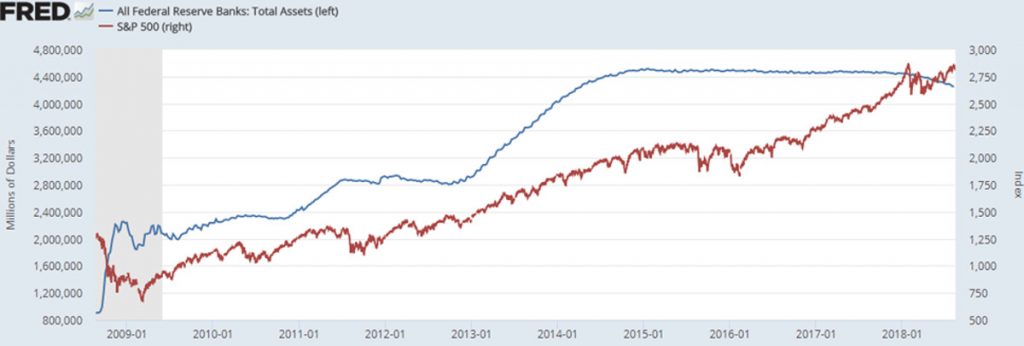

2008 m. prasidėjus finansų krizei centriniai bankai pradėjo ekonomikos skatinimą mažindami palūkanas, o vėliau vykdydami kiekybinį ekonomikos skatinimą, taip supirkdami iš rinkos finansinį turtą. JAV vykdant kiekybinį ekonomikos skatinimą buvo superkamos obligacijos, tokiu atveju didėjo obligacijų paklausa, kilo kainos, mažėjo pajamingumas. Investuotojams ieškant didesnės grąžos, jie atsigręžė į akcijas. Galima daryti išvadą, kad S&P 500 indekso ir Fed balanso pokytis yra glaudžiai susiję. Sustabdžius aktyvų rinkoje supirkimą, sustojo ir pagrindinio JAV indekso vertės augimas. Indekso vertė sparčiau pradėjo augti tik 2016 m. antroje pusėje, kai JAV prezidentu buvo išrinktas Donald Trump. Tačiau akcijų indeksų vertes aukštyn kėlė ne tik naujai išrinkto prezidento pažadai ir vykdomos reformos.

1 pav. FED turto ir S&P 500 indekso pokytis. Šaltinis: Federal Reserve Bank of St. Louis

Centriniams bankams vykdant aktyvų supirkimą laisvų lėšų atliko ne tik investuotojams, tačiau ir įmonėms, kurios savo rezervus buvo investavę į finansinį turtą. Taigi, mažėjant galimybių investuoti ir uždirbti grąžą, didėjant pelnams, įmonės pradėjo vykdyti aktyvią savų akcijų supirkimo ir dividendų mokėjimo programą, taip grąžinant lėšas investuotojams. Vykdant akcijų supirkimo programą, supirktos akcijos yra naikinamos, šis veiksmas lemia mažėjantį įmonės akcijų skaičių, didėjantį pelną tenkantį akcijai, o tai savo ruožtu didina akcijų kainas. Augantys dividendai ir didėjantis akcijų supirkimo mastas prisidėjo prie tolimesnio akcijų indeksų augimo. 2018 m. JAV įmonės dar labiau padidino šią programą ir akcijų supirkimui bei dividendams skyrė daugiau nei 1 trilijoną JAV dolerių, kai kriziniais 2008 – 2009 m., kasmet dividendams ir akcijų supirkimui buvo skirta po mažiau nei 250 mlrd. JAV dolerių kasmet.

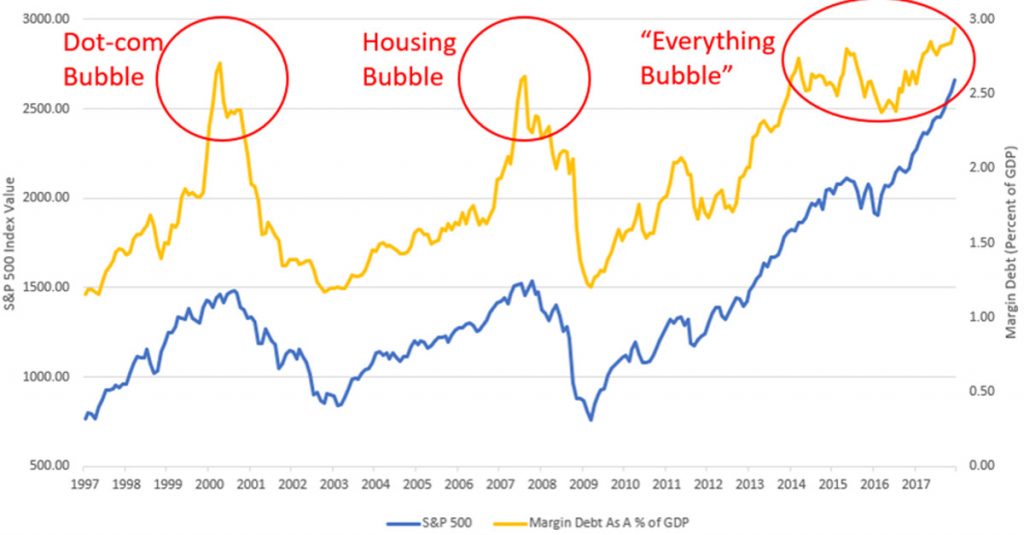

Besitęsianti bulių rinka, auganti ekonomika, skatina investuotojus naudoti svertą ir taip padidinti investicinę grąžą. Tam puikias galimybes sudarė centriniai bankai, kurie sumažino palūkanas iki 0,0 proc. Dot-com burbulo ir nekilnojamojo turto burbulo metu investuotojų skola piką pasiekė ties ~2,7 proc. nuo BVP. Tačiau dėka ekonomikos skatinimo investuotojų skola 2,5 – 3,0 proc. ribose svyruoja jau 4 metai. Galima daryti prielaidą, kad centrinių bankų vykdomas kiekybinis ekonomikos skatinimas lėmė bulių rinkos pradžią, o jam pasibaigus, tačiau esant galimybei pigiai pasiskolinti, investuotojai aktyviai skolindamiesi pratęsė šią bulių rinką.

2 pav. S&P 500 indekso ir investuotojų naudojamo skolinto kapitalo, kaip proc. dalis nuo BVP, pokyčiai. Šaltinis: Real Investment Advice.

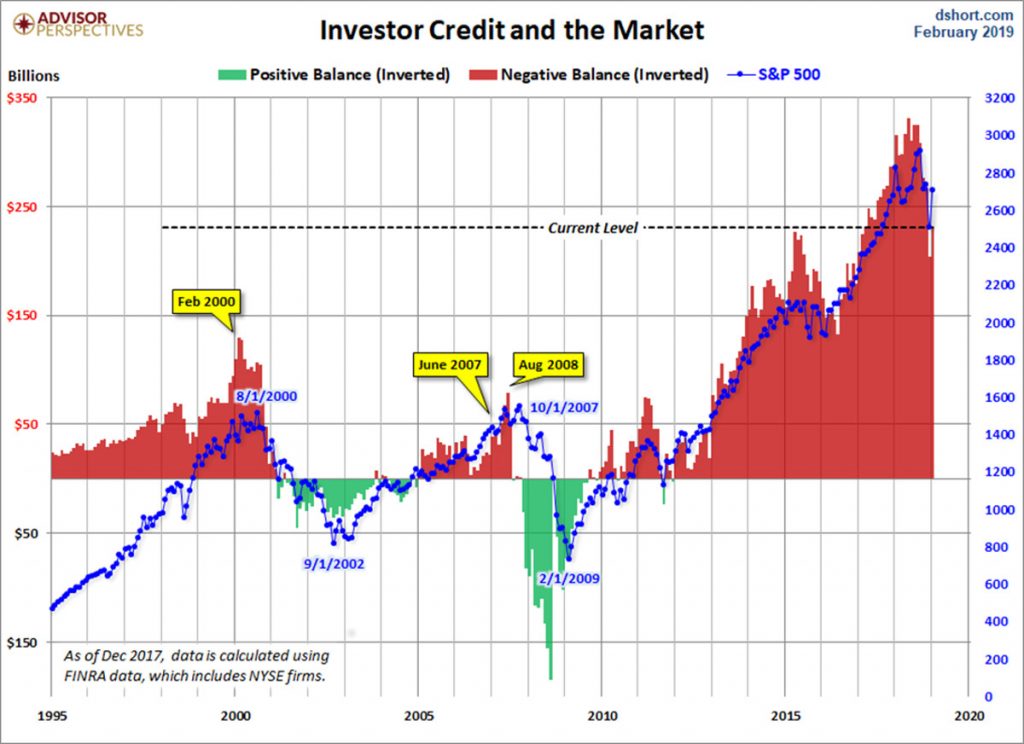

NYSE akcijų biržos duomenimis investuotojų sąskaitų balansas keičiasi priklausomai nuo verslo ciklo stadijos. Tai patvirtina prielaidas, kad augant akcijų indeksams, didėja investuotojų poreikis prisiimti didesnę riziką, taip pasiekiant didesnę grąžą. Tačiau paskutiniu akcijų indeksų augimo laikotarpiu investuotojų sąskaitų balansas yra daugiau nei tris kartus didesnis nei buvo Dot-com burbulo metu. Verta prisiminti, kad Dot-com burbulas kilo dėl neracionalaus investuotojų požiūrio į IT sektoriaus perspektyvas. 2008 m. investuotojų neigiami balansai nebuvo tokie dideli ir reikšmingi, nes krizė kilo iš nekilnojamojo turto rinkos ir juo dengtų finansinių instrumentų. 2018 m. pabaigoje įvykęs išpardavimas akcijų rinkoje parodo, kaip greitai keičiasi investuotojų skolų lygis. Mažėjančios skolos parodo tai, kad investuotojai parduodami akcijas, dengia įsipareigojimus kredito įstaigoms, taip skatindami didesnį akcijų išpardavimą rinkoje.

3 pav. Investuotojų kreditų balanso ir S&P 500 indekso pokyčiai. Šaltinis: Advisor Perspectives.

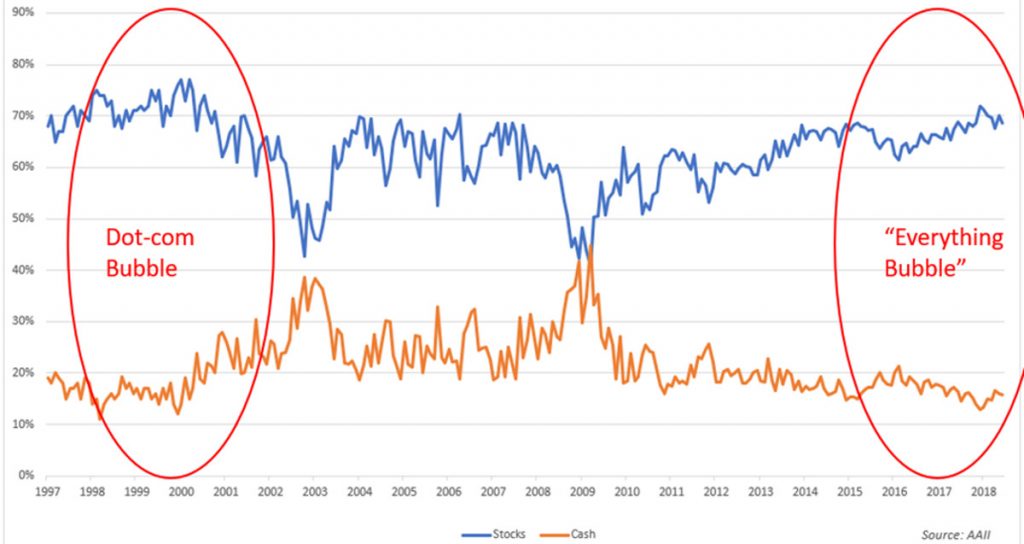

Investuotojų perdėtą optimizmą atspindi ne tik skolinimosi mastai, tačiau ir prisiimama rizika. Individualių investuotojų portfeliuose ženklią dalį sudaro akcijos, o grynųjų pinigų rezervai yra rizikingai maži. Tai verčia susimąstyti, nes smulkieji investuotojai vieni iš paskutiniųjų pasitraukia iš bulių rinkos. Nesunku nuspėti, kokios bus didelio sverto naudojimo, mažų rezervų turėjimo pasekmės verslo ciklo pabaigoje.

4 pav. Akcijų ir grynųjų kiekis individualių investuotojų portfeliuose. Šaltinis: Real Investment Advice.

Didelis optimizmas, pigūs pinigai, ekonomikos augimas suformavo situaciją, kai šiandieninės akcijų rinkos pakilo į antra vietą istorijoje, vertinant S&P 500 indekso santykinį brangumą Shiller P/E rodikliu. Atsižvelgiant į šį rodiklį JAV akcijų rinka yra labiau pervertinta, nei buvo 1929 m., kai po finansų rinkų griūties prasidėjo didžioji depresija. Esant tokiam ekstremaliam pervertinimui, sudėtinga pozityviai žvelgti į akcijų rinkos perspektyvas, net jeigu jos ir bandytų pasiekti Dot-com burbulo metu vyravusius pervertinimo lygius. (Plačiau apie tai: Kaip įsivertinti, ar akcijos šiuo metu yra pigios ar brangios?)

Obligacijos

Vienas iš plačiausiai naudojamų rodiklių numatyti recesijas yra JAV 10 m. ir 2 m. obligacijų pajamingumų skirtumas. Išaugusios trumpo laikotarpio palūkanos signalizuoja apie didėjančią riziką trumpuoju laikotarpiu ir investuotojų nerimą. Palūkanų normų skirtumo perėjimas į neigiamą reikšmę įspėdavo apie artėjančią recesiją JAV ekonomikoje. Šiuo metu šis rodiklis nusistovėjęs ties 0,18 proc. riba, todėl svarbu stebėti šio rodiklio tendencijas.

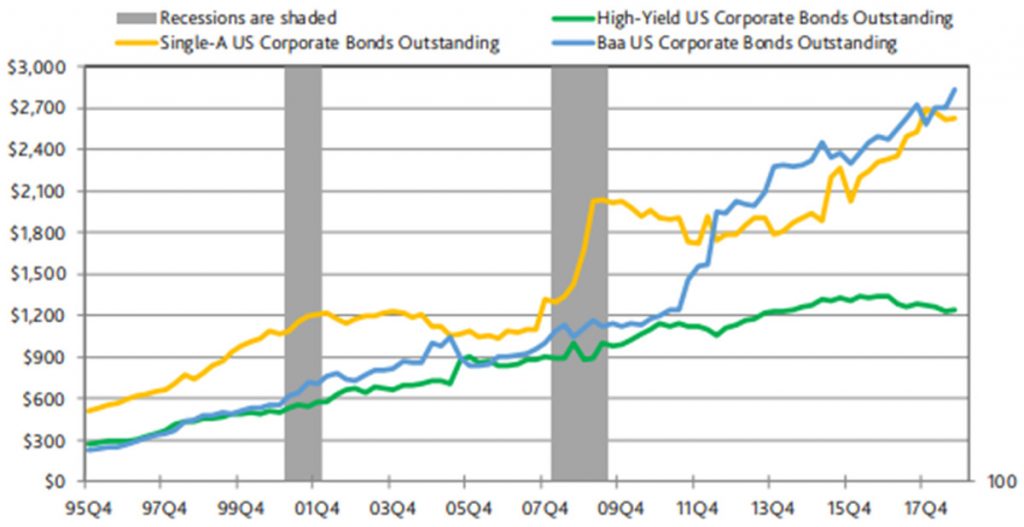

Centrinių bankų vykdoma monetarinė politika suteikė galimybę įmonės didinti savo skolas ir palyginti pigiai pasiskolinti. Tačiau didelis skolinimasis turi ir pasekmių. Ne visos paskolos yra efektyvios ir gali būti grąžintos. Reitingų agentūros Moddy‘s duomenimis žemiausią investicinį reitingą (Baa 3) turinčių JAV įmonių obligacijų rinkos apimtis 2018 m. pabaigoje sudarė 56,8 proc. visos šiukšlinių obligacijų rinkos. Palyginimui Baa 3 reitingo obligacijų ir aukšto pajamingumo obligacijų santykis prieš 2008 m. finansų krizę siekė 32,5 proc., prieš 2001 recesiją siekė 36,9 proc., prieš 1990 – 1991 nuosmukį siekė 22,2 proc.

6 pav. JAV įmonių obligacijų rinkos augimas. Šaltinis: Moddy‘s

Toks aukštas žemiausią investicinį reitingą turinčių obligacijų augimas neturėtų stebinti. Šiame JAV ekonomikos augimo cikle, didžiausiu augimu būtent ir pasižymėjo Baa 3 reitingo obligacijos. Žemesnis nei šis reitingas yra suteikiamas spekuliacinio tipo arba aukšto pajamingumo obligacijoms, kurios dažnai pripažįstamos kaip „šiukšlinės“ obligacijos. Akivaizdu, kad išaugus palūkanų normoms ir pradėjus lėtėti ekonomikai, dalis Baa 3 reitingą turinčių obligacijų leidėjų susidurs su problemomis, kas lems šių obligacijų reitingo mažėjimą. Obligacijoms suteikus spekuliacinio tipo reitingus, dauguma institucinių investuotojų bus priversti atsisakyti turimų obligacijų ir jas parduoti rinkoje. (Plačiau apie tai: Aukšto pajamingumo obligacijos)

Nekilnojamasis turtas

Nekilnojamojo turto rinka yra stipriai susijusi su kredito rinka. Augančios nekilnojamojo turto kainos, suteikia žmonėms saugumo pojūtį bei galimybes daugiau skolintis, įkeičiant nekilnojamąjį turtą. Didesnis įsiskolinimas skatina didesnį vartojimą, tiek perkant nekilnojamąjį turtą, tiek jį įrengiant, tiek išleidžiant gautą paskolą kitoms reikmėms. Apie 70 proc. JAV bendrojo vidaus produkto sudaro vartojimo išlaidos. Taigi 10 proc. korekcija nekilnojamojo turto rinkoje JAV ekonomiką paveiks daug stipriau, nei 20 proc. pokytis akcijų rinkoje.

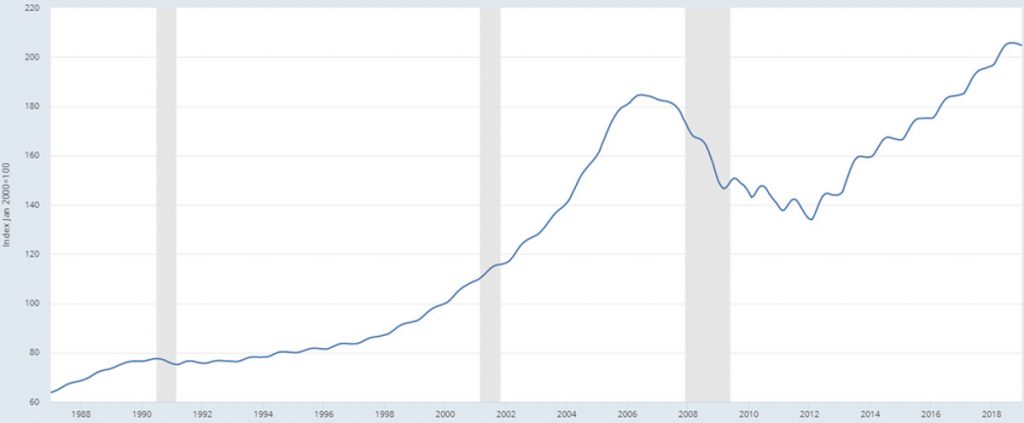

7 pav. Case-Shiller nacionalinis JAV namų kainų indeksas. Šaltinis: Federal Reserve Bank of St. Louis.

S&P Case–Shiller Home Price indeksas atspindi gyvenamųjų namų kainų pokyčius JAV. Nuo pasiekto dugno 2012 m., JAV gyvenamųjų namų kainos pakilo apie 52 proc. Anot R. Shiller, tai trečias pagal dydį gyvenamųjų namų kainų augimas per paskutinį šimtmetį. Didesniu namų kainų augimu pasižymėjo tik 1942 – 1947 m. laikotarpis, bei 1997 – 2006 m. laikotarpis. Paskutinį pusmetį JAV nekilnojamojo turto rinkoje pastebimas kainų augimo sustojimas. Šį stabtelėjimą sudėtinga vertinti tik kaip eilinį nedidelį kainų sumažėjimą bendrame augimo trende. Dėl padidėjusių palūkanų normų 2018 m. namų mėnesiniai pardavimai smuko iki 10 proc., lyginant su atitinkamu praėjusių metų laikotarpiu, o metų pabaigoje nuosmukis buvo didžiausias. Galima daryti prielaidas, kad JAV vyriausybės darbo sustabdymas 2019 m. pradžioje tikrai nepadės atsigauti nekilnojamojo turto rinkai.

Apibendrinimas

Užsitęsus ekonomikos augimo ciklui ir vis dažniau ekonomistams bei analitikams kalbant apie galimą recesiją, svarbu įvertinti ne tik kokia yra tikimybė, kad kils recesija, tačiau ir jos galimas pasekmes. Skolintos lėšos ne tik suteikia galimybę uždirbti, tačiau ir padidina patiriamų nuostolių dydį bei svyravimus finansų rinkose. Šiuo metu investuotojai yra pakankamai neracionalūs ir verslo ciklo pabaigoje didžiąją dalį savo lėšų yra investavę akcijų rinkoje bei turi istoriškai mažus rezervus, kuriuos būtų galima protingai investuoti didesnės korekcijos atveju. Vis daugiau pasirodo pranešimų, kad didieji fondų valdytojai perkelia savo lėšas iš akcijų rinkų į saugesnius aktyvus. Taigi galbūt verta susimąstyti ir pasinaudoti pinigų sekimo (angl. follow the money) strategija.

Esant žemoms palūkanų normoms neracionaliai dideliu augimu pasižymėjo įmonių obligacijų rinka, kurios investicinis reitingas yra pats žemiausias. Paaugus palūkanų normoms, įmonėms bus sudėtinga vykdyti įsipareigojimus, tokiu atveju jų obligacijų reitingas taps „šiukšlinis“ ir įmonėms bus sudėtinga refinansuoti savo skolas. Tuo pačiu įmonių įsipareigojimų nevykdymas neigiamai paveiks ir jų akcijų kainas.

Finansų rinkose yra susiformavęs didžiulis kredito burbulas, kuris yra palaikomas tik skatinančios monetarinės politikos. Tik laiko klausimas, kiek centriniai bankai pajėgs suvaldyti situaciją ir tęs skatinančią monetarinę politiką. Nepaliaujamai augantis skolų lygis, daro situaciją vis labiau įtemptą. 2018 m. JAV centrinio banko palūkanų normų didinimas, JAV ir Kinijos prekybos karas ir kiti netinkami sprendimai ir politikų veiksmai lėmė, kad pagrindiniai pasaulio indeksai per 3 – 4 mėnesių laikotarpį pateko į meškų rinką. Taigi, finansų rinkose situacija yra pakankamai įtempta, o augantis kredito burbulas verčia labai atsargiai vertinti investavimo galimybes akcijų rinkoje.