Auksas – labai stabili investicija. Aukso kaina „amžinai“ kyla. Aukso kaina turėtų didėti, nes centriniai bankai spausdina pinigus. Tai tik kelios daugumai investuotojų girdėtos „tiesos“, su kuriomis dažniausiai susiduriama tik pradėjus domėtis investavimu į taurųjį metalą. Tačiau ar taip yra iš tiesų? O gal tai tiesiog aukso pardavėjų bei pačių investuotojų su(si)kurtas mitas ieškant pasiteisinimo, kodėl iš viso verta investuoti į pajamų negeneruojančią turto klasę. (Plačiau apie tai: Kodėl reikėtų investuoti į auksą?)

Auksas – labai stabili investicija. Aukso kaina „amžinai“ kyla. Aukso kaina turėtų didėti, nes centriniai bankai spausdina pinigus. Tai tik kelios daugumai investuotojų girdėtos „tiesos“, su kuriomis dažniausiai susiduriama tik pradėjus domėtis investavimu į taurųjį metalą. Tačiau ar taip yra iš tiesų? O gal tai tiesiog aukso pardavėjų bei pačių investuotojų su(si)kurtas mitas ieškant pasiteisinimo, kodėl iš viso verta investuoti į pajamų negeneruojančią turto klasę. (Plačiau apie tai: Kodėl reikėtų investuoti į auksą?)

Toliau šiame straipsnyje kaip tik ir pabandysime paanalizuoti, kokie įvykiai daugiausiai įtakojo aukso kainą per pastaruosius 10 metų, bei ką ji simbolizuoja šiuo metu, t.y. kaip pastarųjų metų aukso kainos tendenciją galima interpretuoti šiandieninių pasaulinių įvykių kontekste.

Daugiausiai kainą įtakojantis veiksnys – investuotojų paklausa

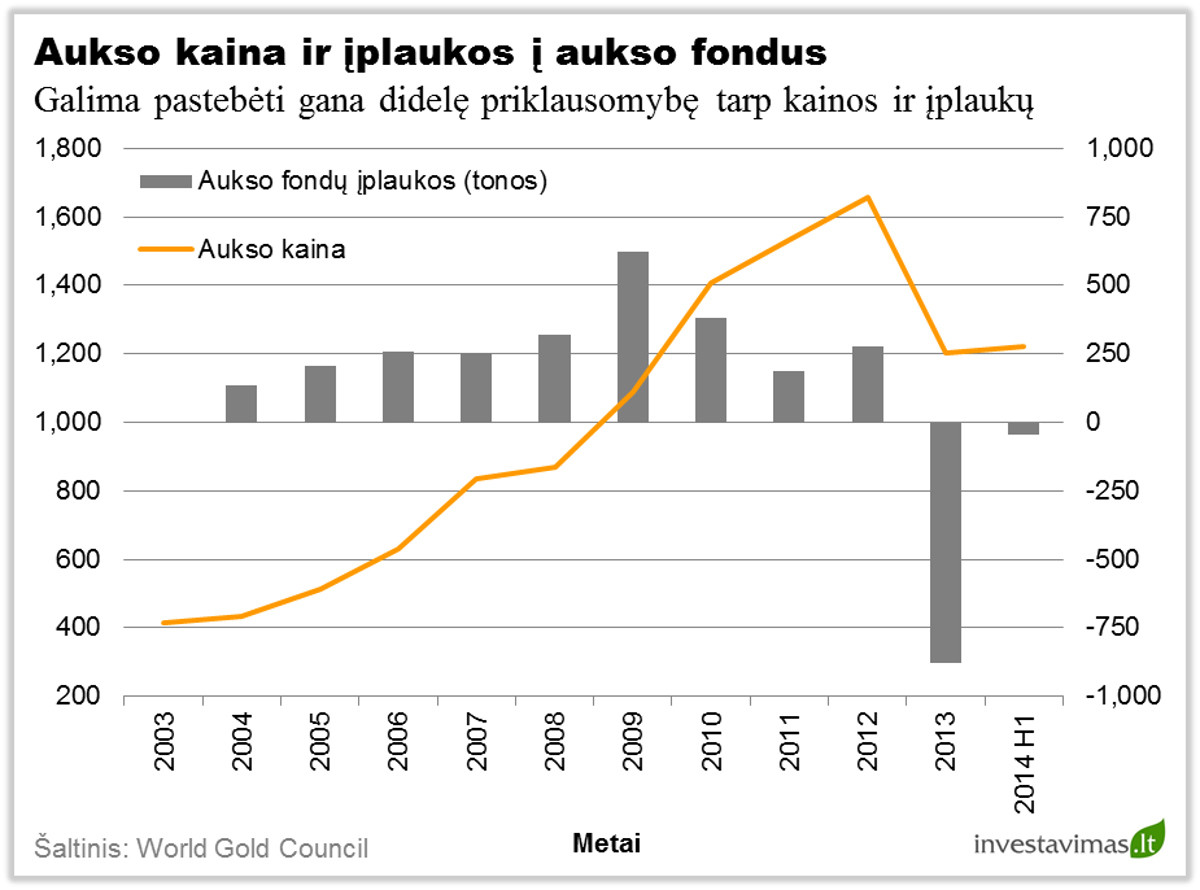

Visų pirma pabandysiu pateikti pavyzdį, kuris mano manymu atsakys į daugybe klausimų. Per pastaruosius 5 metus auksą teko analizuoti pačiais įvairiausiais pjūviais. Pavyzdžiui, kokia ekonominio ciklo stadija aukso kainai yra pati pelningiausia, arba kokiam trumpalaikių ir ilgalaikių palūkanų normų skirtumui esant geriausia investuoti į auksą, arba kaip aukso kainas įtakoja infliacija bei defliacija ir pan. Tačiau, kai kildavo klausimas, kas pastaruosius 10 metų labiausiai įtakojo aukso kainą, visada žvilgsnis sugrįždavo prie to pačio kintamojo, t.y. nežmoniškai išaugusios investuotojų paklausos, ypač dėl atsiradusios naujos investavimo į auksą galimybės – aukso investicinių fondų. Norėdamas kuo vaizdingiau pailiustruoti šią mintį, žemiau kaip tik pateiksiu pastarųjų 10 metų aukso kainos grafiką bei investicinių fondų sukauptą aukso kiekį tonomis.

Kaip galima pastebėti iš pateikto grafiko, per analizuojamą laikotarpį aukso kaina pakilo nuo 400 iki 1900 JAV dolerių už Trojos unciją, kai tuo pačiu metu aukso investicinių fondų rezervai paaugo nuo 0 iki 2700 tonų. Taigi, galima drąsiai teigti, kad būtent šie instrumentai, „paprastam mirtingajam“ suteikę ypač lengvą priėjimą prie šios turto klasės, kuri iki tol buvo ganėtinai „uždara“, ženkliai išaugimo bendrą aukso paklausą, o tuo pačiu ir kainą. (Plačiau apie tai: Aukso pasiūla ir paklausa)

Be abejo, investuotojų paklausa nebuvo vienintelis veiksnys, teigiamai įtakojęs aukso kainą, tačiau atsižvelgiant į ženkliai išaugusį šios dalies svorį bendroje aukso paklausoje, galima bandyti spėti, kad būtent investuotojų paklausos įtaka buvo pati didžiausia. Ką tai reiškia? Tai, kad investuotojams staiga pakeitus nuomonę, bei nusprendus atsikratyti šios investicijos, visas procesas gali pasisukti 180 laipsnių bei sukelti ganėtinai drastišką kainos smukimą.

Pakeliui link 2000 JAV dolerių už Trojos unciją

Prieš 2008 metų krizę, kuri dar vadinama „Didžiąja recesija“, aukso kaina niekada nebuvo viršijusi 1000 JAV dolerių už Trojos unciją ribos. Tačiau po minėtos krizės JAV bei kitų šalių centriniams bankams pradėjus beprecedentį ekonomikos skatinimą, dar vadinamą „kiekybiniu skatinimu“, nemaža dalis rinkos dalyvių pradėjo ypač stipriai bijoti masinio pinigų nuvertėjimo, „Double dip“ ekonominio scenarijaus bei kitos finansinės katastrofos. Tiek pirmas, tiek ir antrasis „kiekybiniai skatinimai“ buvo tie reiškiniai, kurie aukso kainai visų pirma padėjo perkopti psichologiškai svarbią 1000 JAV dolerių už Trojos unciją kartelę, o vėliau ir 1500 JAV dolerių.

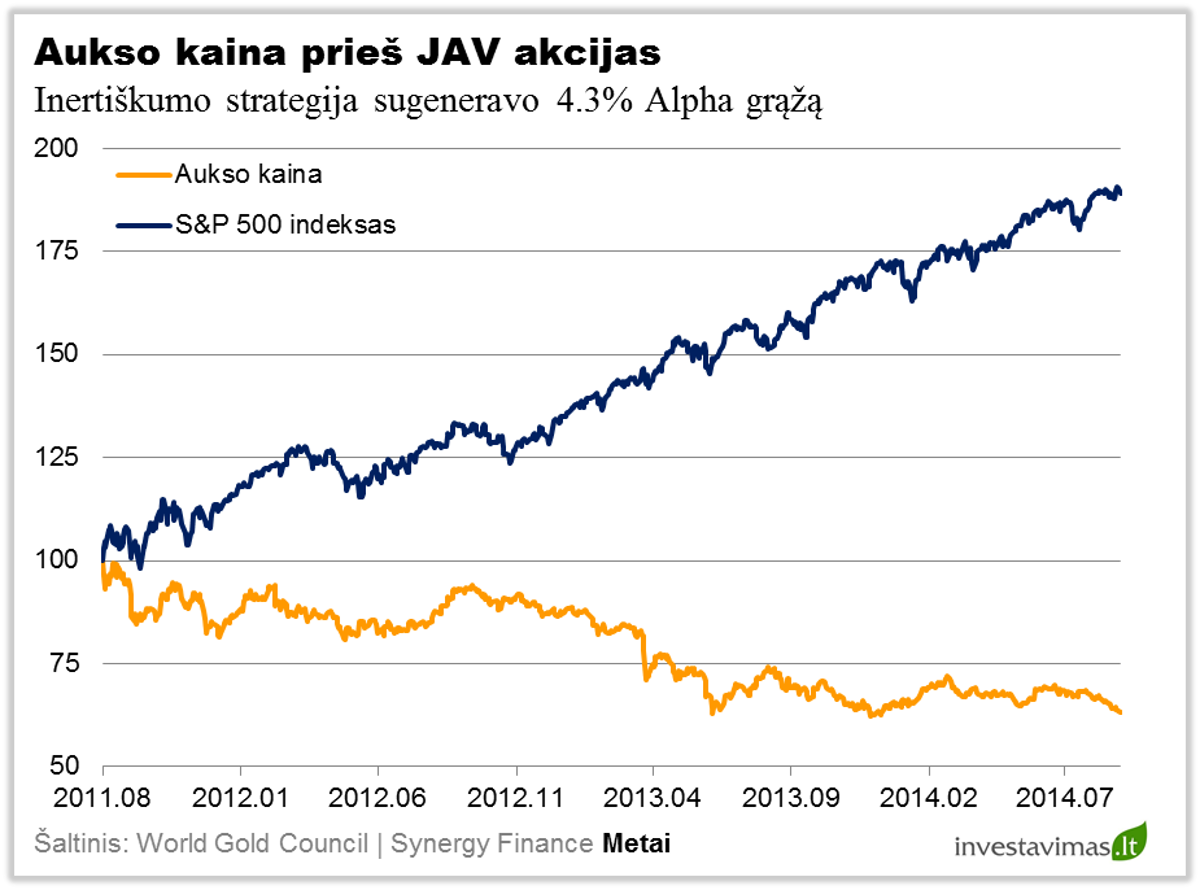

Prie viso to 2011 metų viduryje prisidėjo žinia, kad pačiai stambiausiai pasaulio ekonomikai – JAV, viena kreditų reitingų agentūra sumažino skolinimosi reitingą, t.y. JAV prarado patį aukščiausią AAA kredito reitingą. Tai sukėlė ypač rimtą JAV akcijų kainų korekciją (S&P 500 akcijų indeksas per kelias savaites smuko apie 20%) bei ypač staigų aukso kainos ralį link visų laikų piko (1911.60 JAV dolerių už Trojos unciją).

Tačiau kaip parodė tolimesni įvykiai, tai buvo galutinis aukso kainos „pasispardymas“, įtraukęs likusius baimės apsėstus investuotojus. Įdomiausiai tai, kad įvykiai susiklostė absoliučiai priešingai, negu kad dauguma investuotojų tuo metu tikėjosi. Po minėtų įvykių, ne auksas, o būtent JAV akcijos pabrango praktiškai 100%, kai tuo tarpu aukso kaina smuko kiek daugiau nei 35%!

Kaip tai galėjo nutikti?

Visų pirma, neišsipildė pačios tamsiausios „pranašų“ prognozės. Priešingai, JAV ekonomika po ilgų skatinimo metų po truputi pradėjo rodyti „gyvybės“ ženklus, atsigavo gamyba, sumažėjo nedarbas, pagerėjo tiek verslo, tiek vartotojų sentimentas, o infliacijos kaip nebuvo, taip nebuvo.

Gerėjanti makroekonominė situacija JAV centrinio banko vadovus paskatino prabilti apie galimą „kiekybinio skatinimo“ tempų mažinimą, t.y. jie iš esmės pakeitė savo retoriką, savo ruožtu ir tolimesnes žaidimo taisykles. Reaguodami į tai dauguma investuotojų gana greitai pakoregavo savo lūkesčius, kas atitinkamai labai greitai atsispindėjo aukso investicinių fondų paklausos rodikliuose bei galiausiai ir pačioje aukso kainoje.

Iš aukso investicinių fondų per 2013 metus buvo išparduota 800 tonų aukso, kitaip tariant net 30% visų aukso investicinių fondų rezervų, arba netgi 20% metinės aukso paklausos. Taigi, galiausiai įvyko kaip tik tai, apie ką ir buvo užsiminta, visas procesas labai greitai, kelių mėnesių bėgyje, pasisuko 180 laipsnių kampu. (Plačiau apie tai: Pasaulinės aukso atsargos)

Dabartinė situacija

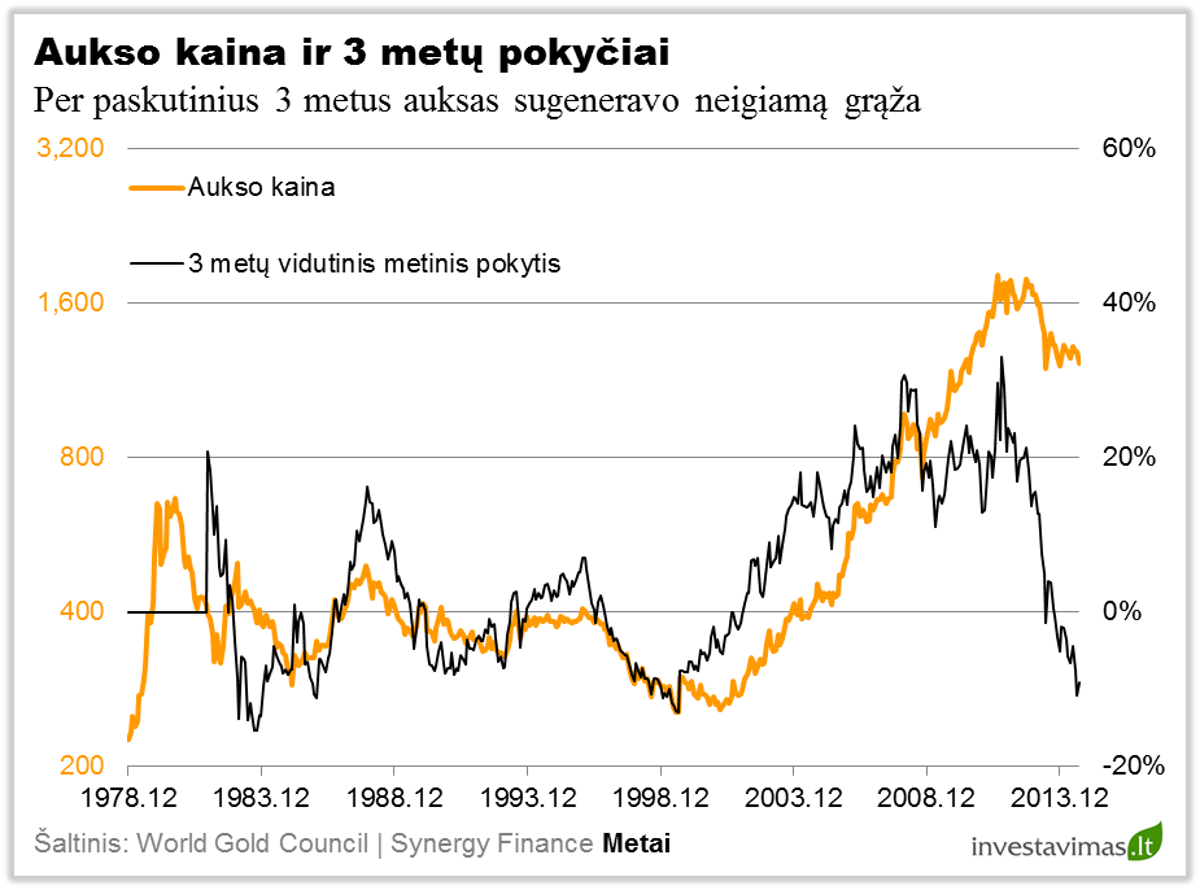

Šiuo metu, t.y. 2014 metų rugsėjo 23 dieną, aukso kaina svyruoja ties 1220 JAV dolerių už Trojos unciją riba, arba kitaip tariant, priartėjo prie pastarųjų 4 metų žemiausio kainos lygio. Nuo 2011 metų piko aukso kaina yra pasikoregavusi kiek daugiau nei 35%, o tai jau galima vadinti tikrai rimta „meškų“ rinka. Jei panaši situacija susiklostytų pasaulio akcijų rinkoje, bendros investuotojų nuotaikos greičiausiai būtų nepalyginamai liūdnesnės

Taip pat reikėtų atkreipti dėmesį į tai, kad per pastaruosius 3 metus aukso kaina kasmet vidutiniškai smuko po 11%. Tik atidžiai išstudijavus istoriją galima susidaryti bendrą įspūdį apie dabartinės situacijos išskirtinumą. Tarkime, analizuojant pastarųjų 36 metų visus įmanomus 3 metų periodus (jų iš viso buvo 393), prastesnis rezultatas buvo viso labo 16 kartų arba vos 4% viso laiko! Todėl galima drąsiai teigti, kad vertinant vien tik pagal šį rodiklį, aukso kaina šiuo momentu yra gerokai “nukraujavusi”.

Būtent po tokio, istoriškai ypač prasto aukso kainai laikotarpio, galiausiai turime situaciją, kurią galime pavadinti labiau normalia. Aukso investicinių fondų likvidavimo procesas stabilizavosi (2014 metų antrą ketvirtį buvo parduota viso labo 40 tonų aukso), aukso rinkos kaina sugrįžo prie normos lyginant su vidutine jo išgavimo savikaina, aukso kasyklos ir vėl pradėjo draustis nuo galimo aukso kainos mažėjimo, dauguma finansų ekspertą iš ypač didelių optimistų perėjo labiau į pesimistų stovyklą. Dauguma jų įžvelgia ganėtinai prislėgtą situaciją tauriajam metalui, bei prognozuoja, kad artimiausioje ateityje kaina turėtų laikytis 1000 – 1200 JAV dolerių už Trojos unciją ribose.

Po praėjusių metų ypač didelio nuostolio, kuris buvo sąlygotas besikeičiančios JAV centrinio banko retorikos, 2014 metai kol kas yra gana stabilūs (aukso kaina nuo metų pradžios yra praktiškai nepakitusi). Iš esmės tokią situaciją šiuo metu reikėtų interpretuoti taip, kad investuotojai artimiausioje ateityje nesitiki finansinių kataklizmų ar didelės infliacijos, o priešingai, tiki tolimesniu JAV ir pasaulio ekonomikos bei darbo rinkos atsigavimu ir pan. Taigi natūralu, kad investuotojams daug pozityviau žvelgiant į ateitį, ne auksas o akcijos tampa prioritetinė investicija.

Tačiau baigdamas šį straipsnį norėčiau užduoti retorinį klausimą: „Ar galima teigti, kad auksas jau pasiekė „dugną“ ir ar dabartinė situacija akcijų rinkoje nėra panaši į tą, kuri aukso rinkoje buvo 2011 metų viduryje, kai visi buvo nusiteikę optimistiškai bei į ateitį žvelgė pro „rožinius“ akinius?“.

Labai geras analitinis straipsnis. Pasigedau tik autoriaus pamąstymų apie aukso, kaip investicinio įrankio ateitį bei perspektyvas