Pradedančiajam ar bet kuriam bent šiek tiek patirties turinčiam investuotojui stebint įvairius finansų rinkų neramumus kyla natūralus klausimas, kokią investicijų portfelio turto alokacijos strategiją reikėtų pasirinkti, kuri leistų miegoti ramiai, nereikalautų labai daug priežiūros, padėtų pasiekti norimą investicijų grąžą, plius kad portfelis būtų plačiai diversifikuotas. Vienas iš tokių portfelių galėtų būti vadinamas Pasaulio rinkų portfelis, kurį plačiau ir panagrinėsime šiame straipsnyje.

Pradedančiajam ar bet kuriam bent šiek tiek patirties turinčiam investuotojui stebint įvairius finansų rinkų neramumus kyla natūralus klausimas, kokią investicijų portfelio turto alokacijos strategiją reikėtų pasirinkti, kuri leistų miegoti ramiai, nereikalautų labai daug priežiūros, padėtų pasiekti norimą investicijų grąžą, plius kad portfelis būtų plačiai diversifikuotas. Vienas iš tokių portfelių galėtų būti vadinamas Pasaulio rinkų portfelis, kurį plačiau ir panagrinėsime šiame straipsnyje.

Pasaulio rinkų portfelio filosofija

Pasaulio rinkų portfelio turto alokacijos modelis buvo sukurtas 1958 metais, Nobelio premijos laureato James Tobin. Šis turto alokacijos modelis yra paremtas pagal santykinę kapitalizaciją sudėjus visas pagrindines turto klases. Taip pat šis portfelis apibūdinamas kaip pats efektyviausias bei optimaliausias arba kaip „vidutinio investuotojo“ pasirinkimas. Analizuojamas turto alokacijos modelis yra paremtas trimis turto klasėmis – akcijomis, obligacijomis ir fiziniu turtu. (Plačiau apie tai: Pasaulinė finansų rinka)

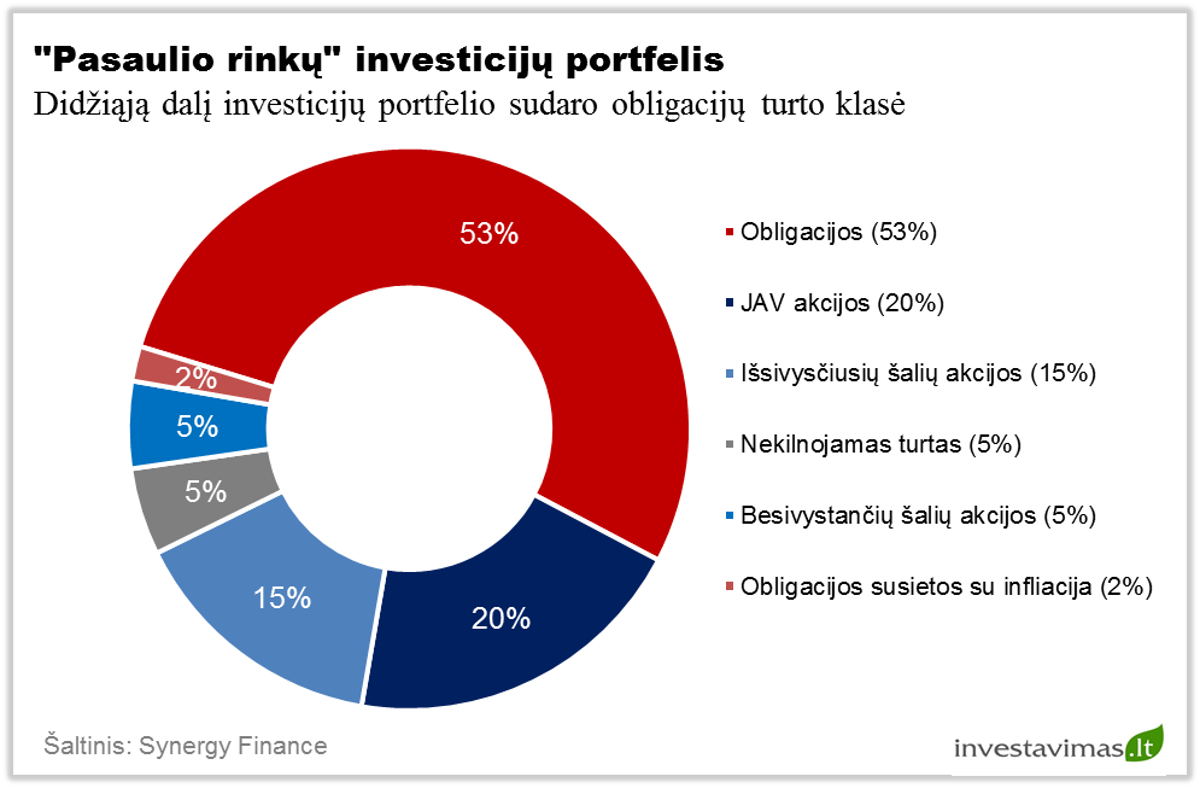

Didžiausias dalis investicijų portfelio (53%) investuojama į obligacijų turto klasę. Šią portfelio dalį gali atspindėti visos rinkos obligacijų krepšelis (Vanguard Total Bond Index Fund) ar panašios struktūros obligacijų krepšelis. 20% investicijų portfelio nukreipiama į JAV akcijų turto klasę. Šią portfelio dalį galėtų atspindėti JAV akcijų indeksas S&P 500 ir pan. 15% investicijų portfelio investuojama į išsivysčiusių šalių (išskyrus JAV) akcijas. Šią portfelio dalį gali atspindėti išsivysčiusių šalių akcijų fondas (Vanguard Developed Markets Index) ar panašios struktūros išsivysčiusių šalių akcijų krepšelis. 5% investicijų portfelio sudaro nekilnojamas turtas. Šią portfelio dalį gali atspindėti nekilnojamo turto fondas (Vanguard REIT Index Fund) ar panašios struktūros nekilnojamo turto fondai. Taip pat 5% investicijų portfelio yra nukreipiama į besivystančių šalių akcijas. Šią portfelio dalį gali atspindėti besivystančių šalių akcijų fondas (Vanguard Emerging Markets Index) ar panašios struktūros besivystančių šalių akcijų krepšelis. Na ir galiausiai paskutiniai 2% reiškia obligacijas susietas su infliacija. Šią portfelio dalį gali atspindėti obligacijų susietų su infliacija fondas (Vanguard Inflation-Protected Security Fund) ar pan.

Analizuojamo portfelio sudėtis pateikiama žemiau esančiame grafike. Kaip galima pastebėti, tai yra ganėtinai elementari ir paprastai valdoma investicijų portfelio turto alokacija. Tačiau, portfelyje vyrauja daugiau finansinių instrumentų.

Pagrindinė priežastis, kodėl tiek daug investuotojų naudoja šį turto alokacijos modelį yra tai, kad Pasaulio rinkų portfelis atspindi visos rinkos nuomonę, atsižvelgiant į kiekvienos turto klasės atskirai ir visos rinkos bendrai vertę.

Pagrindinė priežastis, kodėl tiek daug investuotojų naudoja šį turto alokacijos modelį yra tai, kad Pasaulio rinkų portfelis atspindi visos rinkos nuomonę, atsižvelgiant į kiekvienos turto klasės atskirai ir visos rinkos bendrai vertę.

Nors šių trijų turto klasių svyravimai ir nėra tarpusavyje susiję, tačiau formuojant investicijų portfelį ne iš vienos, o pavyzdžiui iš dviejų, ar pridedant dar daugiau turto klasių, rezultatai gali būti netgi geresni, nei perkant ir laikant kažkurią vieną konkrečią turto klasę atskirai. Taip yra dėl vadinamo diversifikavimo efekto. (Plačiau apie tai: Investicijų portfelio diversifikavimas)

Istorinis portfelio pelningumas

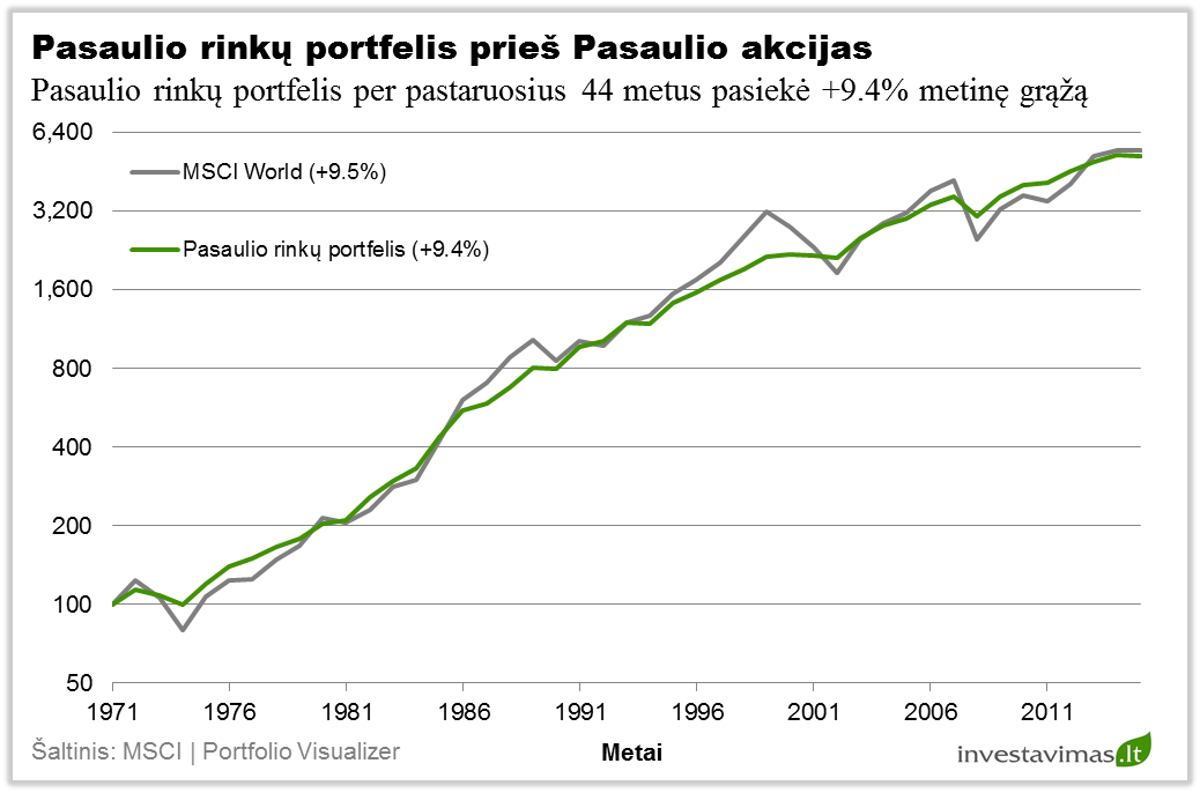

Siekiant aiškiai pavaizduoti, kaip analizuojamam turto alokacijos modeliui sekėsi praeityje, naudosime ilgesnio periodo istorinius duomenis nuo 1972 iki 2015 metų, t.y. 44 metų istoriją. Verta paminėti, kad šis portfelis pasižymi nedideliu aktyvumu, nes pakeitimai yra daromi tik metų gale, t.y. perbalansuojant portfelį. Tai yra gana didelis šio portfelio pliusas, nes kaip žinome, gana dažnas pirkimo ir pardavimo operacijų vykdymas gali nemažai kainuoti, o tai reikštų mažesnę galutinę investicijų grąžą.

Iš aukščiau pateikto grafiko galima pastebėti, kad Pasaulio rinkų portfelis per visą analizuojamą istoriją sugeneravo +9.4% vidutinę metinę investicijų grąža, kai tuo tarpu pasaulio akcijų indekso MSCI World vidutinė metinė grąža siekė +9.5%. Įdomu tai, kad analizuojamo portfelio grąža buvo labai artima akcijų grąžai, nors daugiau nei 1/2 investicijų portfelio buvo investuota į obligacijų turto klasę. Be abejo, šioje vietoje reikėtų nepamiršti, kad pastarieji 40 metų obligacijų turto klasei buvo neįtikėtinai pelningi. (Plačiau apie tai: JAV obligacijų istoriniai pokyčiai: ar 5% pelningumas yra pastovus dalykas?)

Iš aukščiau pateikto grafiko galima pastebėti, kad Pasaulio rinkų portfelis per visą analizuojamą istoriją sugeneravo +9.4% vidutinę metinę investicijų grąža, kai tuo tarpu pasaulio akcijų indekso MSCI World vidutinė metinė grąža siekė +9.5%. Įdomu tai, kad analizuojamo portfelio grąža buvo labai artima akcijų grąžai, nors daugiau nei 1/2 investicijų portfelio buvo investuota į obligacijų turto klasę. Be abejo, šioje vietoje reikėtų nepamiršti, kad pastarieji 40 metų obligacijų turto klasei buvo neįtikėtinai pelningi. (Plačiau apie tai: JAV obligacijų istoriniai pokyčiai: ar 5% pelningumas yra pastovus dalykas?)

O kaip su rizika?

Tačiau taip pat galima pastebėti, kad ši šiek tiek mažesnė grąža buvo pasiekta su gerokai mažesniais svyravimais bei mažesniais maksimaliais nuostoliais nuo piko. Kaip pavyzdžiui, Pasaulio rinkų portfelio standartinis nuokrypis (svyravimai) buvo lygus 9.3%, kai tuo tarpu MSCI World indekso – 18.1%. Taigi, galima teigti, kad analizuojamo portfelio rizika (svyravimų amplitudė) buvo beveik 2 kartus mažesnė nei vienos konkrečios turto klasės, tačiau ilgalaikis istorinis pelningumas buvo labai panašus.

Analizuojant kitą rizikos matą – maksimalius kritimus nuo piko, taip pat galima pastebėti, kad Pasaulio rinkų portfelio maksimalūs nuostoliai siekė -15.5%, tuo tarpu pasaulio akcijų -41.5% (2.7 karto didesnė rizika).

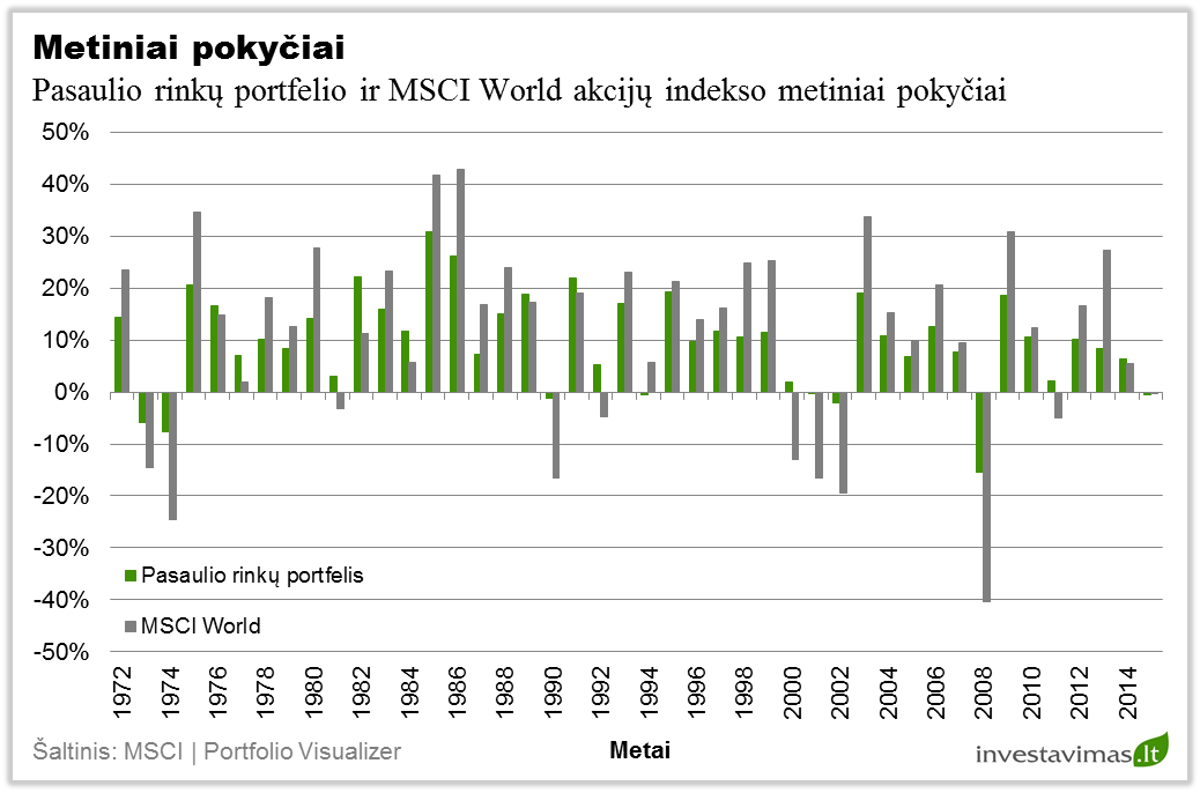

Aukščiau pateiktoje diagramoje yra pavaizduoti tiek analizuojamo portfelio, tiek ir pasaulio akcijų indekso viso laikotarpio metiniai pokyčiai. Kaip galima pastebėti, didžiąją laiko dalį (75 – 82%) abi analizuojamos strategijos generavo teigiamą grąžą. Pasaulio rinkų portfeliui tik 8 metai iš 44 buvo nuostolingi, o tai irgi yra geresnis rezultatas nei pasaulio akcijų indekso.

Aukščiau pateiktoje diagramoje yra pavaizduoti tiek analizuojamo portfelio, tiek ir pasaulio akcijų indekso viso laikotarpio metiniai pokyčiai. Kaip galima pastebėti, didžiąją laiko dalį (75 – 82%) abi analizuojamos strategijos generavo teigiamą grąžą. Pasaulio rinkų portfeliui tik 8 metai iš 44 buvo nuostolingi, o tai irgi yra geresnis rezultatas nei pasaulio akcijų indekso.

Per vienerius metus analizuojamo portfelio sugeneruota didžiausia grąža buvo +30.9%, kai tuo tarpu pasaulio akcijų indekso +42.8%. Tuo tarpu, per vienerius metus portfelio didžiausias nuostolis buvo -15.5%, kai tuo tarpu pasaulio akcijų -40.3%. Palyginus didžiausią ir mažiausią grąžas matome, kad didžiausia grąža skiriasi beveik 12%, tuo tarpu mažiausia grąža skiriasi 2.6 karto, o tai ir vėl yra pliusas „diversifikuoto“ portfelio naudai.

Iš to galima spręsti, kad investuotojas, pasirinkęs Pasaulio rinkų portfelį, išvengtų tokių didelių nuosmukių kaip kad investuodamas tik į vieną rizikingą turto klasę. Be abejo, mažesnė rizika dažniausiai turi ir kitą, šiek tiek neigiamą aspektą – sąlyginai mažesnę grąžą, tačiau siekiant stabilumo dažniausiai kažką reikia aukoti.

Išvados

Apibendrinant galima teigti, kad pasirinkus Pasaulio rinkų turto alokacijos modelį investuotojas patirs mažiau streso ir susimažins galimą praradimo riziką susiklosčius neigiamai finansų rinkų situacijai. Be abejo, ši investavimo filosofija nėra tinkama visiems, tačiau jei ieškote saugumo, stabilumo ir paprastumo, galima drąsiai teigti, kad ji tikrai verta gilesnės Jūsų analizės. Tikimės, kad šiame straipsnyje pateikta informacija padėjo suprasti, kad net ir pačiu paprasčiausiu būdu diversifikuojant investicijų portfelį galima ne tik išlaikyti ganėtinai aukštą investicijų grąžą bet ir stipriai susimažinti nuostolių tikimybę. (Plačiau apie tai: Pagrindinės turto alokacijos strategijos)