Investuotojai dažnai painioja, kuo skiriasi augimo akcijos ir vertės akcijos. Taip pat tarp vienos ar kitos investavimo strategijos šalininkų dažnai nesutariama, kuris investavimo stilius yra geresnis – vertės ar augimo. Pabandykime išsiaiškinti, kuo šie investavimo stiliai skiriasi ir kuris iš jų yra pelningesnis. O gal vertėtų juos naudoti kartu?

Investuotojai dažnai painioja, kuo skiriasi augimo akcijos ir vertės akcijos. Taip pat tarp vienos ar kitos investavimo strategijos šalininkų dažnai nesutariama, kuris investavimo stilius yra geresnis – vertės ar augimo. Pabandykime išsiaiškinti, kuo šie investavimo stiliai skiriasi ir kuris iš jų yra pelningesnis. O gal vertėtų juos naudoti kartu?

Investavimas į augimo akcijas

Investavimas į augimo akcijas pasižymi investavimu į aukštos kokybės sėkmingų įmonių akcijas, kurių numatoma, kad pajamos augs greičiau nei vidutiniškai ilguoju laikotarpiu, nebūtinai ateinantį ketvirtį ar kitais metais. Paprastai augimo kompanijos yra perspektyvios, naujai susikūrusios įmonės, iš kurių investuotojai tikisi sparčios plėtros ateityje.

Žinoma, nėra garantijų, kad ši prognozė pasiteisins, todėl didžiausia rizika, kai augimas neatitinka analitikų ir investuotojų lūkesčių ar pasirodo bloga naujiena apie įmonę, susiklosčius tokiai situacijai akcijų kaina gali labai staiga kristi.

Būtų galima išskirti tokius pagrindinius augimo įmonių bruožus:

- Ankstesnis spartus augimas. Paprastai augimo įmonių pelnas ir pajamos sparčiai augo praeityje. Per pastaruosius 5 metus pelno tenkančio vienai akcijai rodiklis (EPS) turėtų augti mažiausiai po 5 – 12%.

- Potencialus spartus augimas. Antras svarbus kriterijus į kurį reikėtų atkreipti dėmesį, tai prognozuojamas spartus augimas ateityje. Šios prognozės yra subjektyvios, todėl nereikėtų aklai jomis pasitikėti. Taip pat reikėtų atsiminti, kad skirtingo dydžio įmonės auga ne vienodu greičiu. Pavyzdžiui, didesnės įmonės auga lėčiau, negu mažesnės. Taip pat reikėtų būti išanalizavus pramonės sektorių, ir išsiaiškinti, ar įmonė čia turi galimybių sparčiai augti. Augimo įmonės paprastai neišmoka dividendų, o pelną reinvestuoja į įmonės plėtrą.

- Kaip vadovybė kontroliuoja kaštus ir pajamas. Trečias dalykas į kurį reikėtų atkreipti dėmesį yra pelno marža. Yra įmonių, kurių pardavimai yra labai dideli, tačiau uždirbtas pelnas ir pajamos nėra didelės ar netgi neigiamos. Spartus metinių pajamų augimas yra geras ženklas, tačiau, jeigu EPS taip pat nedidėjo proporcingai, tai greičiausiai darys įtaką pelno maržos sumažėjimui. Taigi, reikėtų įvertinti ar įmonės vadovybė tinkamai kontroliuoja pajamas ir kaštus, kad išlaikytų tinkamą maržą. Geras ženklas, kai įmonė viršija pastarųjų penkių metų pelno maržos vidurkį savo pramonės šakoje, ją galima palaikyti augimo įmonės kandidatu.

- Ar vadovybė verslą valdo efektyviai. Efektyvumas gali būti nustatomas pasinaudojant nuosavo kapitalo pelningumo rodikliu (ROE). Efektyvus valdymas turėtų pasižymėti stabiliu ROE augimu. Dabartinis ROE turėtų būti didesnis nei penkių metų įmonės ir pramonės šakos vidurkis.

- Ar akcijos kaina gali padvigubėti per penkerius metus. Yra susidariusi nuomonė, kad jeigu akcijos kaina negali padvigubėti per 5 metus, tai jau ne augimo akcija. Reikėtų atsiminti, kad akcijos kaina auganti po 10% per metus, padvigubėtų per 7. Taigi, kad kaina padvigubėtų per penkerius metus yra reikalingas maždaug 15% augimas.

Investavimas į vertės akcijas

Vertės investavimas skiriasi nuo kitų investavimo tipų, nes jis koncentruojasi į įmonės verslą ir fundamentalius įmonės rodiklius, o ne į akcijų kainą ar rinkos įvykius, darančius įtaką akcijos kainai. Vertės investuotojas įsigyja akciją rinkoje, kurios kaina yra mažesnė, negu tikroji jos vertė ir laukia, kol kaina pakils. Laukti gali tekti kelis metus ar net dešimtmečius, todėl ne kiekvienam investuotojui ši strategija gali tikti.

Dauguma akcijų nėra parduodamos už tinkamas kainas kiekvieną dieną, todėl vertės investuotojui kartais gali tekti laukti ilgą laiką, kad galėtų įsigyti akcijų už patrauklią kainą. Daugelis šių kompanijų vykdo dividendų mokėjimo politiką, todėl investuotojai gali būti gana ramūs gaudami dividendus.

Nors šiais laikais galima sutikti įvairių vertės investavimo strategijų, tačiau norint tapti geru vertės investuotoju reikėtų vadovautis filosofija, kurią sukūrė vertės investavimo pradininkas Benjamin Graham, dar vadinamas vertės investavimo tėvu. Gragham savo knygoje „Protingas investuotojas“ pabrėžia 2 svarbiausius principus, kuriais reikėtų vadovautis:

- Kaina neturėtų būti santykinai didesnė už įmonės vidutines pajamas per keletą metų. Pirmasis principas iš esmės yra susijęs su dažniausiai aptariamu rodikliu finansų pasaulyje, kainos ir pelno vienai akcijai santykiu (P/E). Daug vertės investuotojų naudoja P/E rodiklį, kaip pagrindinį rodiklį ir paprastai neinvestuoja į akcijas, kurių P/E yra daugiau nei 10 – 15. Vertės investuotojai naudoja ir kitus rodiklius, pavyzdžiui akcijos kainos ir buhalterinės vertės santykį (P/B), tačiau, kad ir kokį rodiklį naudotumėte, turėtumėte labiau kreipti dėmesį į įmonės veiklos pobūdį ir prieinamus tinkamus duomenis.

- Kiekviena pasirinkta įmonė turėtų būti didelė, pastebima ir konservatyviai finansuojama. Šis Gragham principas yra gana tikslus. Jis rekomenduoja investuoti į dideles, gerai žinomas kompanijas, nes nėra lengva įvertinti mažų kompanijų finansinės būklės. Jų finansinės ataskaitos gali būti ne tokios tikslios ir lengvai paveiktos nenumatytų išorės veiksnių. Taigi, investuojant į dideles kompanijas yra sumažinama rizika. Įmonė, kuri savo verslą vykdo ilgą laiką ir turi ilgus duomenis yra naudinga, nes galima spręsti, ar ji yra pastebima. Taisyklingai „perskaičius“ įmonių ataskaitas galima spręsti ar reikalinga atlikti papildomus tyrimus. Tačiau tai padaryti gali ne kiekvienas, o tam reikia daug patyrimo ir laiko. Pagal Gragham konservatyviai finansuojama įmonė turi mažas trumpalaikes ir ilgalaikes skolas, lyginant su visu turtu, kitaip tariant, mažą skolos – nuosavybės rodiklį.

Nuo to laiko vertės investavimas smarkiai pasikeitė, atsirado naujų principų, kurie padėjo rasti vertės akcijas, daug vertės investuotojų pradėjo taikyti savo susikurtus principus, atsirado įvairių mechaninių vertės investavimo strategijų, todėl nebe reikalo vertės investavimas yra laikomas kaip menas. Ir tik nedaugelis pasiekė tokių gerų rezultatų, kaip pavyzdžiui Benjamin Gragham mokinys Warren Buffett. (Plačiau apie tai: Kaip Warren Buffett tapo turtingiausiu žmogumi pasaulyje?)

Augimo akcijos ar vertės akcijos

Taigi, kuri strategija, vertės ar augimo, yra geresnė, kuri ilguoju laikotarpiu generuoja didesnį pelningumą? Yra atlikta įvairių tyrimų, kurie pateikia gana skirtingas išvadas, priklausomai nuo to, koks periodas yra analizuojamas. Todėl toliau patys pabandysime palyginti šias dvi strategijas ilguoju laikotarpiu.

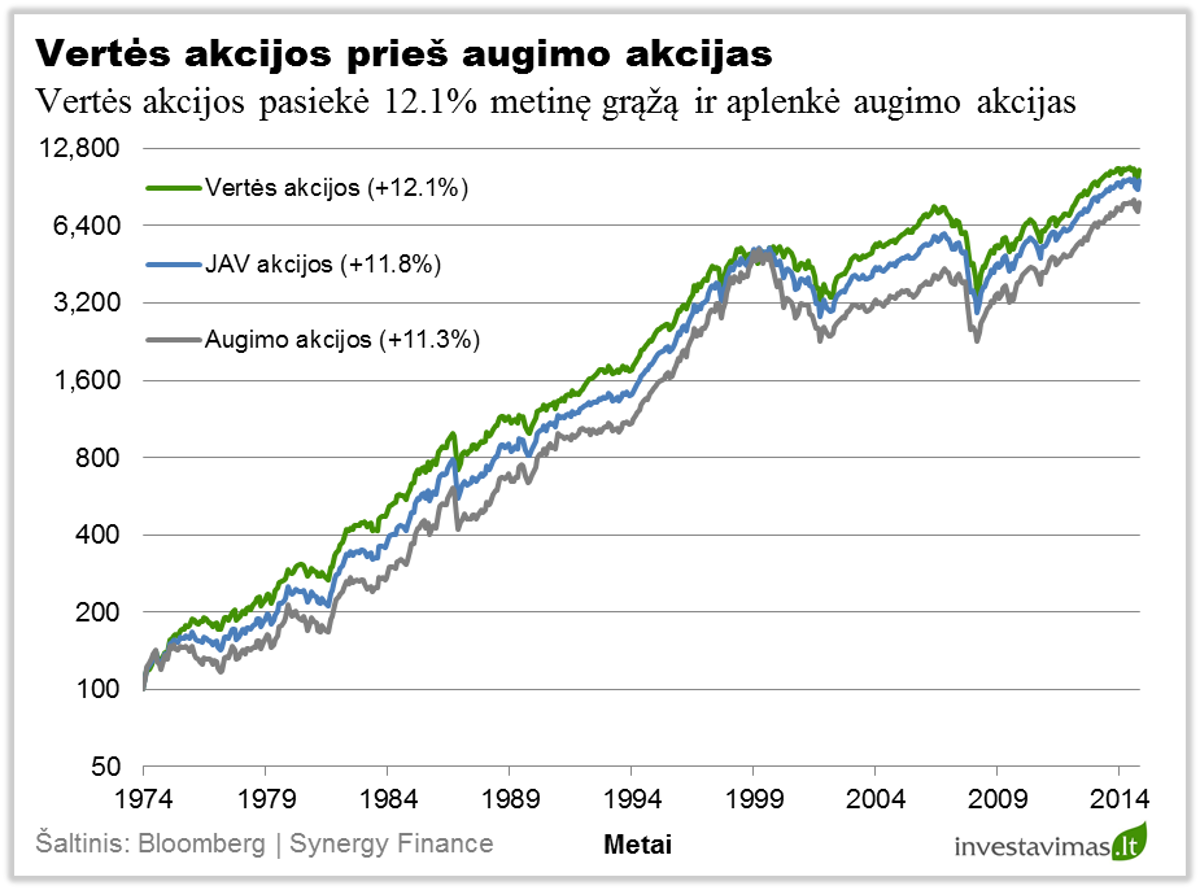

Pradėkime nuo JAV vertės ir augimo akcijų palyginimo. Žemiau esančiame grafike pateikiami JAV vertės ir augimo akcijų indeksų pokyčiai nuo 1975 metų ir jie lyginami su visos JAV akcijų rinkos pokyčiu.

Kaip galima pastebėti iš aukščiau pateikto grafiko, per analizuojamą laikotarpį vertės akcijos brango po 12.1% per metus ir aplenkė tiek bendrai visą JAV akcijų rinką (+11.8%), tiek ir atskirai augimo akcijas (+11.3%). Tuo tarpu lyginant riziką (pagal standartinį nuokrypį) galima pastebėti, kad vertės akcijos, nors ir sugeneravo didesnę grąžą, patyrė mažesnius svyravimus nei augimo akcijos (14.7% prieš 16.6%).

Kaip galima pastebėti iš aukščiau pateikto grafiko, per analizuojamą laikotarpį vertės akcijos brango po 12.1% per metus ir aplenkė tiek bendrai visą JAV akcijų rinką (+11.8%), tiek ir atskirai augimo akcijas (+11.3%). Tuo tarpu lyginant riziką (pagal standartinį nuokrypį) galima pastebėti, kad vertės akcijos, nors ir sugeneravo didesnę grąžą, patyrė mažesnius svyravimus nei augimo akcijos (14.7% prieš 16.6%).

Tačiau vėlgi, žvelgiant į aukščiau pateiktą grafiką net plika akimi galima pastebėti, kad vertės akcijos ne visada aplenkė augimo akcijas. Buvo tam tikri periodai ar ciklai, kai augimo akcijos lenkdavo vertės ir atvirkščiai. Žemiau kaip tik yra pateikiamas vertės ir augimo akcijų santykio rodiklis, kuris parodo, kokiai strategijai pastaruoju metu sekasi geriau. Kylanti kreivė simbolizuoja, kad tą periodą lyderiavo vertės akcijos, tuo tarpu smunkanti kreivė reiškia, kad geriau sekėsi augimo akcijoms.

Pažvelgus į aukščiau pateiktą vertės ir augimo akcijų santykio rodiklį visą analizuojamą JAV akcijų istoriją galima suskirstyti į 4 laikotarpius:

Pažvelgus į aukščiau pateiktą vertės ir augimo akcijų santykio rodiklį visą analizuojamą JAV akcijų istoriją galima suskirstyti į 4 laikotarpius:

- 1975 – 1990 metai – vertės akcijos lenkė augimo akcijas;

- 1990 – 2000 metai – augimo akcijos lenkė vertės akcijas;

- 2000 – 2008 metai – vertės akcijos lenkė augimo akcijas;

- 2008 – iki dabar – augimo akcijos lenkė vertės akcijas.

Augimo ir vertės akcijos kartu

Šioje vietoje tiesiog galima padaryti išvadą, kad būna tam tikri akcijų ciklai, kuomet geriau sekasi vienai iš analizuojamų strategijų nei kitai, tačiau pasakyti tiksliai, kokioms akcijoms palankesnis bus kitas dešimtmetis niekas negali. Todėl investuodami tiek į vertės, tiek ir į augimo akcijas Jūs uždirbsite šiek tiek mažesnę grąžą nei kažkuri viena kryptis, kurį tą periodą bus pelningiausia, tačiau taip ilguoju laikotarpiu susimažinsite savo investicijų portfelio riziką ir uždirbsite pastovesnę investicinę grąžą.

Apibendrinant

- Investavimas į augimo ir vertės akcijas smarkiai skiriasi;

- Investuojant į augimo akcijas ateityje tikimasi sparčios įmonės plėtros;

- Atpažinti augimo akcijas galima pagal sparčiai augusias ir augančias pajamas, pagal tai, kaip gerai dirba įmonės vadovybė, kad plėstų veiklą ir ar ateityje dar turi vietos augti savo pramonės sektoriuje;

- Vertės investuotojai ieško įmonių, kurių akcijų vertė yra nukritusi, kad galėtų jas įsigyti su nuolaida;

- Vertės investuotojui svarbiausias yra mažas P/E rodiklis bei išmokami dividendai, nes gali ilgai tekti laukti, kol įmonė bus tinkamai įvertinta;

- Nei augimo, nei vertės investavimo strategija ilguoju laikotarpiu nėra ženkliai geresnė. Skirtingais ekonomikos augimo ciklais gali būti pelningesnės vienos ar kitos akcijos;

- Norėdami ilguoju laikotarpiu sumažinti savo riziką ir uždirbti pastovesnę investicinę grąžą, investuokite tiek į augimo, tiek į vertės akcijas.

Trumpas komentaras.

Vertės akcijos kaip tokios, iš esmės yra mitologinis konceptas. Vertės investavimo esmė yra įmonės pajamų galios , turto vertės santykis su akcijų kaina. Kaina turi būti logiška, išlaikanti saugumo maržą. Atkreipus dėmesį, į didžiają dalį ‘vertės’ investuotojų, akivaizdžai matosi, kad šių portfeliuose gali būti ir sparčiu augimų pasižyminčių įmonių, kurios kartu išlieka pigios anot susidariusio rinkos sentimento. Įprastinis modelis, yra sudaryti asimetrinę situaciją, kuomet išmokami įmonės dividendai, ar pajamų pelningumas (E/P %) nuo esamos akcijų kainos yra kelis kart didesnis nei esamas pelningumas nuo vyriausybinių obligacijų. Rizika yra taipogi , skaidomas konceptas, į rinkos riziką, verslo riziką, valiutos riziką ir t.t. Todėl vienų ‘ ar kitų ‘ akcijų turėjimas, neparodo, kad rizika yra sumažinima, atvirkščiai, buka diversifikacija gan dažnai gadina investicinius rezultatus.

Išvedant apibendrinimą, derėtų pasakyti, jog vertės investavimas yra į saugumą orentuotas, o investiciniai rezultatai priklauso ne nuo pasirinktos strategijos, o nuo gebėjimų ją taikyti. Pigų kainos ir vertės santykį gali išduoti daug ‘rodiklių’ ar ‘vertinimo įrankių’, jų skaičius iš esmės yra labai didelis.

Kai kurios įmonės deramai vertinamos pagal P/S rodiklį, kitos, paga Capex / EBITDA (%), trečios, stabilesnės, pagal DCF (EPS) arba DCF (Free Cash Flow) ir kainos santykį. Vertinimo įrankių yra daug, o gebėjimas atlikti pačią analizę, ‘tikslingai’ priklauso nuo pačio investuotojo. Didžioji dalis geriausių investuotojų, prisilaiko vertės investavimo principų, dėl jų racionalės ir pagrįstumo.

Sekmės tobuėjant 🙂 !