Galime drąsiai teigti, kad nekilnojamas turtas turėtų būti išskiriamas kaip atskira turto klasė, nes pinigų srautai investuojant į ją iš dalies skiriasi nuo tų, kuriuos generuoja investavimas į akcijas ar obligacijas. Tačiau ne visi gali sau leisti įsigyti antrą butą ar komercines patalpas, kurias po to sėkmingai nuomotų.

Galime drąsiai teigti, kad nekilnojamas turtas turėtų būti išskiriamas kaip atskira turto klasė, nes pinigų srautai investuojant į ją iš dalies skiriasi nuo tų, kuriuos generuoja investavimas į akcijas ar obligacijas. Tačiau ne visi gali sau leisti įsigyti antrą butą ar komercines patalpas, kurias po to sėkmingai nuomotų.

Gera žinia ta, kad šiuo metu pasaulyje yra daug paprastesnė ir patogesnė alternatyva – investavimas į nekilnojamo turto investicinius fondus (angl. real estate investment trust – REIT).

REIT – tai investicinis fondas, kurio tikslas investuoti, į nekilnojamo turto sektoriuje veikiančias bendroves, kurių pagrindinė veikla yra nekilnojamo turto objektų įsigijimas, jų priežiūra bei nuoma (yra tam tikrų bendrovių, kurios vysto nekilnojamo turto objektus su tikslu juos vėliau parduoti, tačiau didžioji nekilnojamo turto fondų dalis yra turto savininkės).

Kaip ir investuojant į paprastą nekilnojamą turtą, taip ir investuojant į REIT uždarbis yra generuojamas iš dviejų pagrindinių šaltinių: gaunamų turto nuomos pajamų bei turto vertės padidėjimo. Tačiau kalbant apie REIT reikia suprasti, kad jie susideda iš kompanijų, kurios dažniausiai savo veikloje naudoja ir skolintas lėšas, o tai reiškia, kad jos, kaip ir dauguma standartinių bendrovių, dirba su „svertu“. Tai iš vienos pusės padidina investicijų riziką, tačiau iš kitos pusės padeda papildomai uždirbti vieną kitą procentą. (Plačiau apie tai: Investavimo į nekilnojamą turtą pelno šaltiniai)

JAV populiariausias bei plačiausiai naudojamas yra MSCI REIT indeksas, kurio sudėtyje yra daugiau nei 100 stambiausių nekilnojamo turto kompanijų, o jų bendra rinkos kapitalizacija viršija 500 mlrd. JAV dolerių. Tuo tarpu kalbant apie analizuojamo indekso pasiskirstymą, didžiausius svorius sudaro šie sektoriai: prekybos centrai (25%), gyvenamosios paskirties objektai (15%) ir komercinės patalpos (12%). Taigi, investuojant į tokį fondą rizika yra išskaidoma ne tik tarp skirtingų bendrovių, tačiau ir per skirtingus sektorius bei skirtingus regionus.

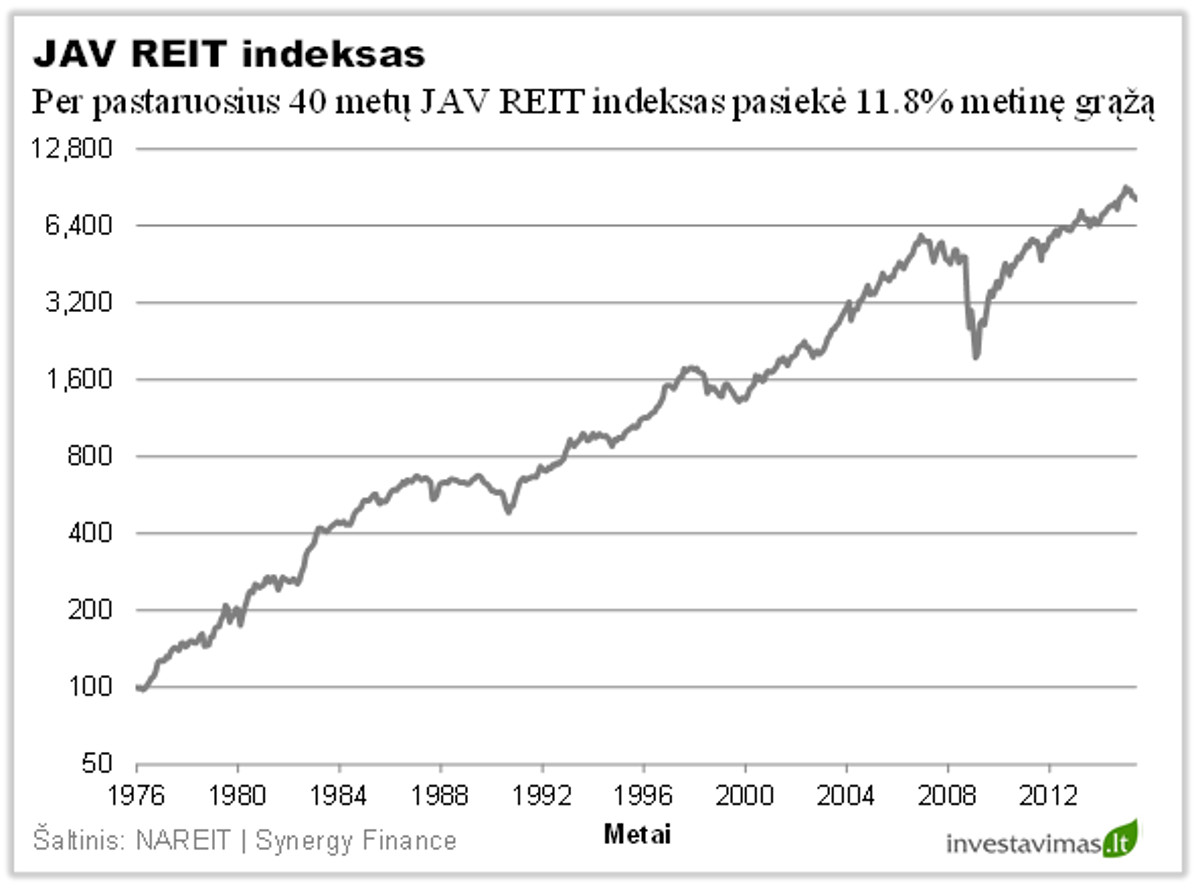

Investicijų į REIT istoriniai rezultatai

Skaičiuojant nuo minėto indekso atsiradimo (1976 metų), vidutinė metinė grąža siekė 11.8%, o tai yra praktiškai 3% daugiau, nei investuojant į pasaulio akcijas ar kitas rizikingas turto klases.

Taip pat reikėtų paminėti tai, kad REIT investicijos ne visada taip stipriai koreliavo su kitomis rizikingomis turto klasėmis, kaip kad buvo 2009 metais, todėl dalies investicijų portfelio paskyrimas šiai turto klasei yra gana geras rizikos išskaidymo būdas. Tarkime nuo 2000 iki 2002 metų, kai pasaulio akcijos išgyveno „Dot-com“ burbulo sprogimą, JAV REIT praktiškai nepatyrė jokių nuostolių. (Plačiau apie tai: Investicijų portfelio diversifikavimas)

Na ir galiausiai, kadangi nekilnojamą turtą pagal grąžą bei patiriamus kainos svyravimus prilyginom rizikingoms turto klasėms, tai reiškia, kad investuoti į ją reikėtų ilgesniam laikotarpiui (mažiausiai 10, o dar geriau 20 metų periodui), o visgi nusprendus investuoti trumpam, tarkime vieneriems metams, ir susiklosčius neigiamam scenarijui, galima drąsiai tikėtis 50 – 60% siekiančių nuostolių. Kaip pavyzdžiui, per 2008 metų krizę, kuri kaip tik ir prasidėjo JAV nekilnojamojo turto rinkoje, analizuojamas JAV REIT indeksas smuko net 70%!