Eilinė finansų rinkų korekcija bei padidėję svyravimai ne vieną pasaulio investuotoją priverčia susimąstyti, į kokias finansines priemones artimiausiu metu būtų geriausia investuoti? Ar tai turėtų būti saugiausių pasaulyje valstybių, tokių kaip JAV, Vokietija ar Šveicarija, obligacijų pirkimas, tikintis globalinės „meškų“ rinkos, ar pavyzdžiui aukso luitų įsigijimas ir jų laikymas kokio nors Šveicarijos banko saugykloje giliai po žeme? O gal priešingai, tikintis pozityvaus tono, reikėtų investuoti į ženkliai atpigusias akcijas ar kitas turto klases?

Kaip turbūt dauguma jau suprato, norint atsakyti į ankstesnius klausimus bei teisingai pasirinkti ateityje pelningiausią investavimo priemonę, neišvengiamai reikia prognozuoti ateitį. Tačiau kaip parodė įvairiausi moksliniai tyrimai bei praktika, prognozuoti ateitį, net ir šios srities profesionalams, greičiausiai panašiai kaip ir „Ekstrasensų mūšio“ nugalėtojams, sekasi ypač prastai. Šiuo metu niekas tiksliai negali pasakyti, kas mūsų laukia „už kampo“. Taip sutinku, mes galime bandyti nuspėti ateitį, ir natūralu, kad kažkuriam iš spėjusiųjų pasiseks pataikyti, tačiau tai dar nereiškia, kad mes 100% žinojome, jog taip įvyks. (Plačiau apie tai: Ar investuojant reikia pasikliauti ekonomistų bei analitikų prognozėmis?)

Todėl šioje vietoje kyla elementarus klausimas: „Kaip tokiu atveju reikėtų elgtis?“ Ar iš viso neinvestuoti, ar pasikliauti savo nuojauta, o gal tiesiog bandyti spėti ir žiūrėti kas gausis? Galbūt pasirodys ganėtinai netikėta, tačiau atsakymas būtų daug paprastesnis, nei galima buvo įsivaizduoti – reikėtų susiformuoti tokį investicijų portfelį, kuris būtų pritaikytas „bet kokiam orui“ ir nereikalautų ateities prognozavimo.

„Amžinojo portfelio“ filosofija

Taigi, toliau pristatysime investavimo strategiją, kuri pasaulį išvydo maždaug prieš 40 metų (8–ojo dešimtmečio viduryje). Ją suformulavo amerikiečių investuotojas Harry Browne ir pavadino „Amžinuoju portfeliu“ (angl. permanant portfolio). Bendrai būtų galima išskirti tris pagrindinius šios investavimo strategijos tikslus:

1) Visų pirma, investicijų portfelis turi suteikti platų ir tikrą diversifikavimą, kas leistų investuotojui jaustis finansiškai saugiam, nepriklausomai nuo to, kokia laukia ateitis;

2) Antra, tokio investicijų portfelio suformavimas turi būti paprastas ir nereikalauti daug laiko nuolatinei priežiūrai;

3) Na ir galiausiai trečia, suformuotas investicijų portfelis turi apsaugoti sukauptą kapitalą ir leisti jam augti, nepriklausomai kas benutiktų.

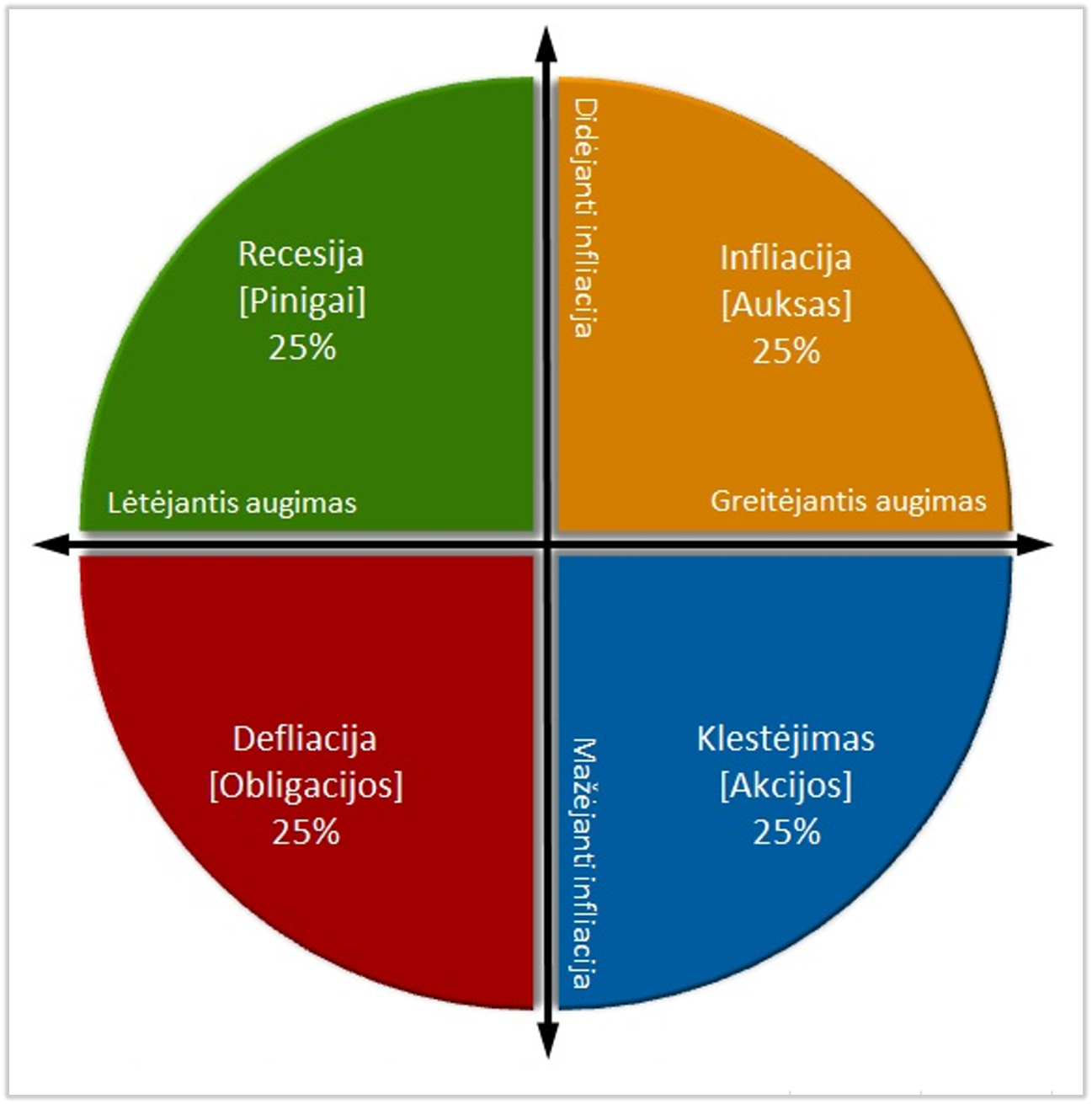

Pagrindinė „Amžinojo portfelio“ investavimo strategijos filosofinė kryptis atrodytų yra labai elementari – investicijų portfelį išskaidyti lygiomis dalimis į tokias turto klases, kurios geriausiai reprezentuoja keturias pagrindines ekonominio ciklo stadijas: klestėjimą, defliaciją, infliaciją ir recesiją. (Plačiau apie tai: Ekonominė teorija: kokios verslo ciklo stadijos išskiriamos ir kuo jos pasižymi?) Strategijos autoriaus teigimu, per visą kiekvieno iš mūsų investavimo laikotarpį pasaulio ekonomika nuolat bus vienoje iš keturių paminėtų stadijų ir pastoviai keisis, tačiau iš anksto nuspėti, kokia stadija kada prasidės ir kiek laiko truks, yra neįmanoma. Būtent todėl, kad prognozuoti ateities neįmanoma, yra rekomenduoja investicijų portfelį tiesiog išskaidyti lygiomis dalimis į skirtingas turto klases, iš kurių bent viena teigiamai reaguoja tam tikroje ciklo stadijoje, nepriklausomai nuo to, kada ji prasideda ar kiek laiko trunka.

Apie kokios turto klases kalbama?

Kai jau žinome, kokios išskiriamos pagrindinės ekonominės ciklo stadijos, kyla kitas klausimas: „Kokia turto klasė geriausiai reprezentuoja kiekvieną iš jų?“

Klestėjimas = akcijos ir/ar nekilnojamas turtas. Klestėjimo stadijoje geriausią investicijų grąžą dažniausiai generuoja rizikingos turto klasės, kaip pavyzdžiui akcijos ar nekilnojamas turtas. To priežastis yra labai paprasta – didėjantis vartojimas generuoja didesnes pajamas bei pelnus, kas savo ruožtu teigiamai įtakoja akcijų vertes. Tačiau reikia suprasti, kad ekonomikos augimui sulėtėjus arba pradėjus smukti, akcijų kainos gali koreguotis 50% ir daugiau, todėl jos yra viena prasčiausių investavimo priemonių nuosmukio ar recesijos stadijoje.

Defliacija = ilgalaikės valstybinės obligacijos. Defliacijos stadijoje, kai yra fiksuojamas prekių bei paslaugų kainų mažėjimas, kartu dažniausiai pastebimas ir rinkos palūkanų normų smukimas, o mažėjančios rinkos palūkanų normos automatiškai teigiamai įtakoja obligacijų kainas. Tačiau ilgalaikės obligacijos yra turbūt pati prasčiausia investavimo priemonė augančios infliacijos bei didėjančių rinkos palūkanų normų fone. Susiklosčius tokiai situacijai, net ir investuojant į saugiausių valstybių obligacijas bei gaunant pastovius kuponas, yra įmanoma patirti nuostolius, susidarančius dėl obligacijų kainų smukimo.

Recesija = pinigų rinkos priemonės. Recesijos stadijoje gryni pinigai, indėliai ar pinigų rinkos priemonės ypač praverčia kaip tam tikras saugumo garantas ar „pagalvė“. Tokiu momentu gryni pinigai dažniausiai „brangsta“ kitų investavimo priemonių atžvilgiu, arba kitaip tariant, kitų investicijų vertė pinigų atžvilgiu ženkliai nuvertėja. Tačiau esant normaliai ekonominei situacijai, kai fiksuojamas ekonomikos augimas bei nedidelė infliacija, ši investicijų portfelio dalis generuos pačią mažiausią grąžą.

Infliacija = auksas. Infliacinio periodo metu, kai fiksuojamas ženklus prekių ir paslaugų kainų didėjimas, turbūt nėra geresnės apsaugos nei bendrai žaliavos, ar konkrečiai auksas. Šioje stadijoje būtent šios turto klasės tikėtina generuos didžiausią grąžą. Tačiau kitais periodais, tarkime ekonomikai esant augimo stadijoje, auksas gali būti ne kokia investicija, nes negeneruoja jokių pajamų, kaip pavyzdžiui obligacijos (mokamos palūkanos), akcijos (įmonių mokami dividendai) ar nekilnojamas turtas (nuomos pajamos).

Taigi, galiausiai turime investicijų portfelį, kurį lygiomis dalimis po 25% sudaro akcijos, ilgalaikės obligacijos, pinigų rinkos priemonės bei auksas. Susiformavus tokį investicijų portfelį nereikia stengtis nuspėti ateities, tiesiog yra pripažįstamas faktas, kad finansų rinkos ateityje nepaliaujamai keisis. Vienoms turto klasėms geriau seksis vienoje ciklo stadijoje, kai tuo tarpu kitoms – visiškai kitoje.

Kokios naudos galima tikėtis?

Kai jau supratome, pagal kokius kriterijus bei iš kokių turto klasių yra formuojamas „Amžinasis portfelis“, pabandykime pažvelgti į tai, kokią naudą jis suteikia, t.y. kokią ilgalaikę grąžą jis padeda sugeneruoti?

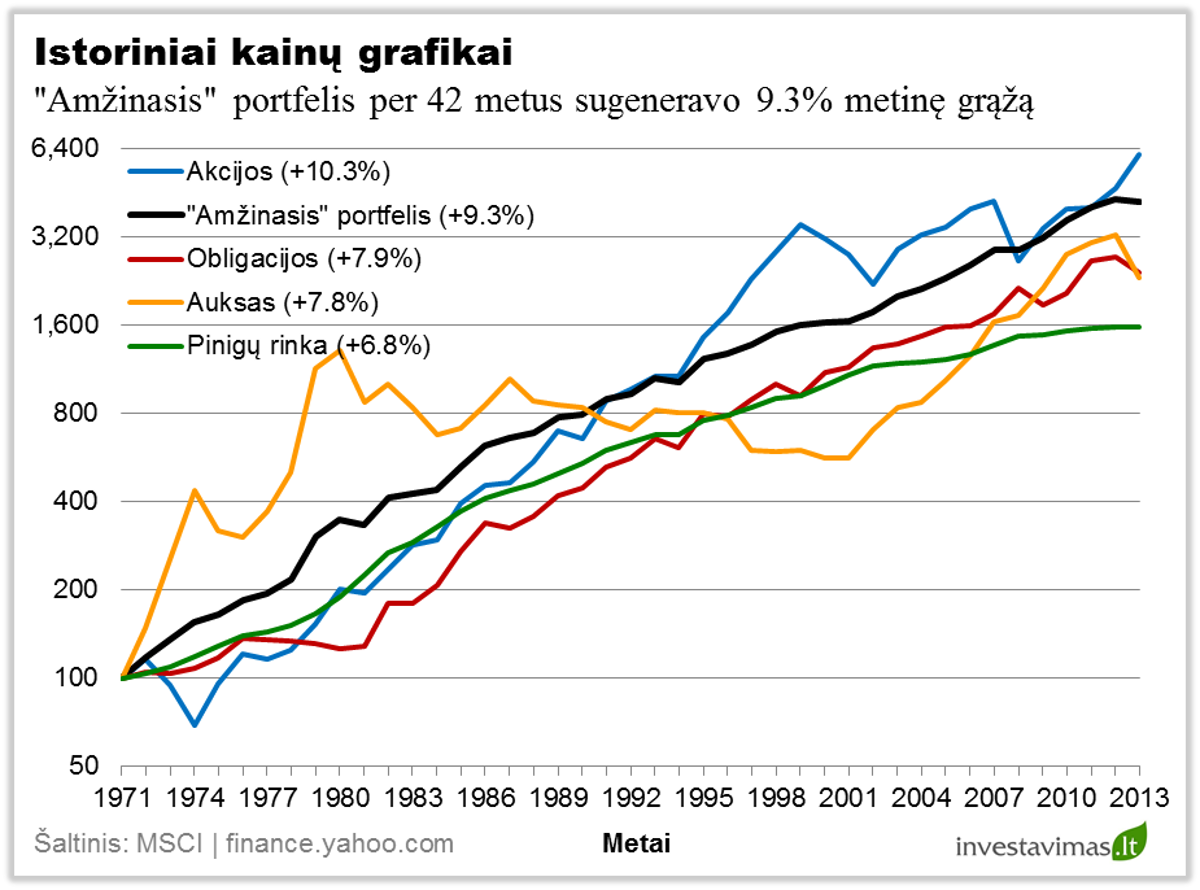

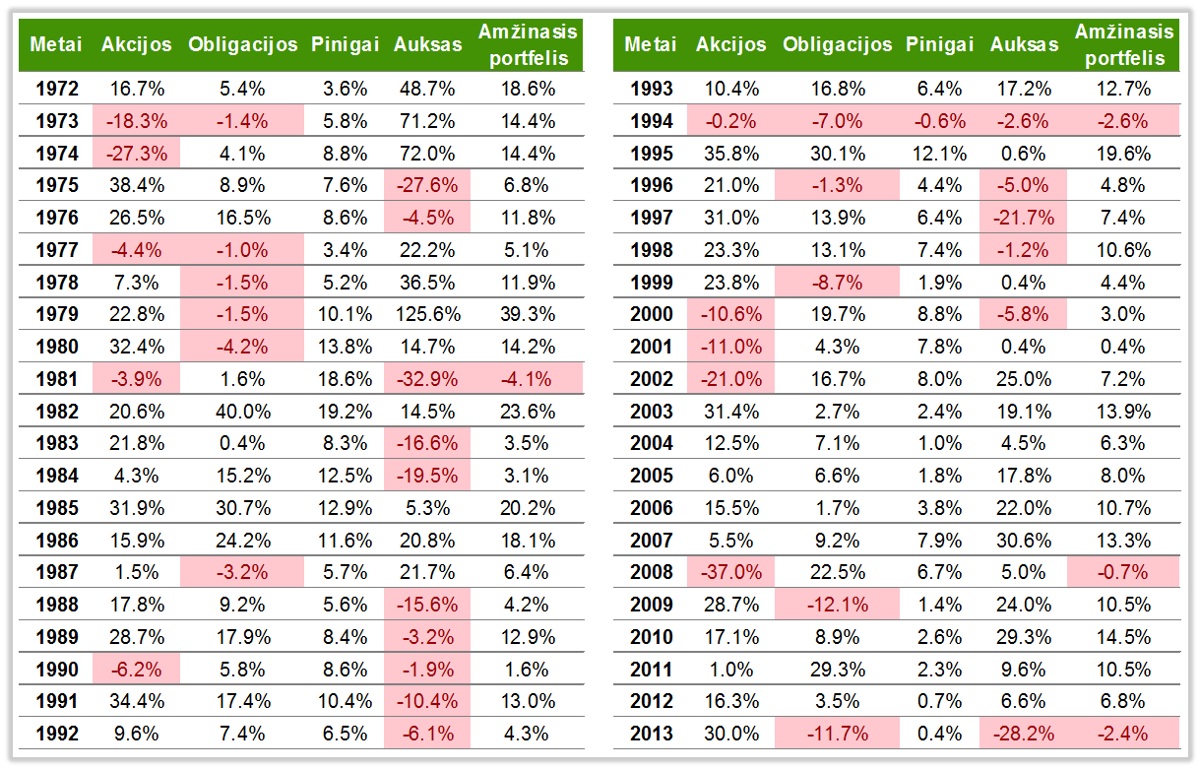

Toliau pateikiame grafiką, kuriame galima matyti keturių skirtingų turto klasių (JAV akcijų (Total Stock Market Index), ilgalaikių obligacijų (Treasury 20+ Year Bonds), pinigų rinkos priemonių (Treasury 1–2 Year Notes), aukso (Gold Bullion)) bei „Amžinojo portfelio“ kainų istoriją. Per analizuojamą 42 metų laikotarpį didžiausią investicijų grąžą sugeneravo akcijos (10.3% vidutinė metinė grąža), tuo tarpu prasčiausiai sekėsi pačiai saugiausiai finansinei priemonei – pinigams (6.8% vidutinė metinė grąža). Na o „Amžinojo portfelio“ grąža praktiškai prilygo pelningiausiai turto klasei ir siekė 9.3%.

Tačiau vien tik į pelningumą žiūrėti neužtenka. Investuojant pakankamai ilgą laikotarpį pradedi pastebėti, kad finansų rinkos pastoviai keičiasi, kartojasi krizės, buvusi pelningiausia turto klasė pereina į „meškų“ rinką ir pan. Taigi, esant ypač dideliam neapibrėžtumui bei padidėjus rizikai daugelis investuotojų labai dažnai išsigąsta, pasimeta ir priima klaidingus sprendimus. Būtent dėl šios priežasties visada reikia analizuoti ir pasirinktos investavimo strategijos riziką.

Pažvelgus į aukščiau pateiktą grafiką net ir plika akimi galima pastebėti, kad visos analizuojamos turto klasės (išskyrus pačią saugiausią – pinigų rinkos priemones) per analizuojamą 42 metų laikotarpį svyravo daug didesne amplitude nei „Amžinasis portfelis“, t.y. bendrai visų keturių turto klasių vidurkis. Taip pat, pasirinkus „Amžinąjį portfelį“ investuotojas būtų patyręs daug mažiau nuostolingų periodų.

Pavyzdžiui, nuo 1971 iki 1981 metų buvo ypač prastas periodas investavusiems į ilgalaikes obligacijas (tuo metu gana ženkliai kilo palūkanų normos bei buvo didelė infliacija). Tačiau tokioje ekonominėje aplinkoje ypač pelningos buvo investicijos į auksą.

Tada tarkime nuo 1980 iki 2000 metų, kai pasaulio ekonomika išgyveno augimą, mažėjančią infliaciją bei palūkanų normas, ypač nepasisekė investavusiems į taurųjį metalą (per minėtą 20 metų laikotarpį aukso kaina prarado maždaug 60% vertės), tačiau ypač didelį pelną sugeneravo investicijos į akcijų turto klasę.

Na ir galiausiai nuo 1999 iki 2009 metų investavusieji į akcijas turėjo tenkintis nuostoliais, tuo tarpu auksas ir vėl, po maždaug 20 metų buvo ta turto klasė, kuri buvo pelningiausia.

Taigi, kaip galima pastebėti, skirtingais periodais investavusieji į vieną konkrečią turto klasę arba galėjo labai džiaugtis (jei pataikė) arba ypač stipriai nudegti (jei pasirinkimas buvo klaidingas). Tuo tarpu pasirinkę „Amžinojo portfelio“ strategiją per visą analizuojamą 42 metų laikotarpį turėjo tenkintis vos 4 nuostolingais metais, iš kurių didžiausias nuostolis buvo patirtas 1981 metais (-4.1%) (investavusiems į akcijas pasitaikė 10 nuostolingų metų iš kurių didžiausias nuostolis buvo patirtas 2008 metais (-37%), investavusiems į ilgalaikes obligacijas pasitaikė 11 nuostolingų metų, iš kurių didžiausias nuostolis buvo patirtas 2009 metais (-12.1%), na o investavusiems į auksą pasitaikė net 16 nuostolingų metų, iš kurių didžiausias nuostolis buvo patirtas 1981 metais (-32.9%)).

Na ir galiausiai analizuojant istorinius turto klasių pokyčius į akis krenta labai įdomus faktas – per visą 42 metų laikotarpį buvo tik vieneri metai (1994–ieji), kai visų keturių analizuojamų turto klasių metiniai pokyčiai buvo neigiami. Absoliučiai visais kitais atvejais visada pasitaikydavo bent viena turto klasė, kurios metinis pokytis būdavo teigiamas.

Išvada

Šiame straipsnyje pristatyta „Amžinojo portfelio“ investavimo filosofija turi vieną ypač svarbų pranašumą – ji yra patikrinta laiko. Šios strategijos autorius pagrindines portfelio prielaidas pristatė daugiau nei prieš 30 metų. Po ko sekė įvairiausios galimos ekonominio ciklo stadijos, o „Amžinojo portfelio“ rezultatai pademonstravo žadėtą stabilumą.

Taigi, pabaigai tiesiog reikėtų pakartoti vieną elementarią tiesą – niekas negali pastoviai ir tiksliai nuspėti ateities. Taškas. Belieka tikėtis, kad šiame straipsnyje pateikta informacija įrodė bei padėjo suprasti, kad tik plačiai išskaidžius investicijas, ir svarbiausia, kad tos investicijos būtų į skirtingas turto klases, kurios mažai koreliuoja ir pasižymi nepriklausomais pinigų srautais bei reprezentuoja skirtingas ekonominio ciklo stadijas, galima ne tik išlaikyti ganėtinai aukštą investicijų grąžą bet ir stipriai susimažinti nuostolių tikimybę.

Be abejo, ši investavimo filosofija nėra tinkama visiems, tačiau jei ieškote saugumo (nereikia bijoti ypač didelių nuostolių, kokius galima patirti, investuojant į vieną konkrečią turto klasę), stabilumo (minėtos keturios turto klasės tarpusavyje ypač menkai koreliuoja) bei paprastumo (tereikia įsigyti keturias pagrindines turto klases atspindinčius indeksinius investicinius fondus ir kasmet perbalansuoti investicijų portfelį), tai galima drąsiai teigti, kad ji tikrai verta gilesnės Jūsų analizės. (Plačiau apie tai: Investicijų portfelio diversifikavimas)

Išmintis daug vertingesnė už auksą,supratimas-už sidabrą.Supratimas yra gyvybės šaltinis tam, kas jį turi.Kas išmintingai tvarko reikalus susilauks sėkmės.

Sveiki, gal žinote kokį tinklapį, kur būtų galima iš istorinių duomenų-aukso,žaliavų, akcijų, obligacijų ir t.t., sumodeliuoti koks būtų buvęs pelningumas per tam tikrą laiką, pasirinkus skirtingas, anksčiau paminėtų instrumentų proporcijas.?

Sveiki, mes patys naudojame ir kitiem rekomenduojame „Portfolio Visualizer”: https://www.portfoliovisualizer.com/backtest-asset-class-allocation