Ankstesniuose straipsniuose rašėme apie tai, kaip kiekvienas investuotojas gali pasirinkti jam priimtiniausią investicijų portfelio išskaidymo metodą bei į kokias turto klases jis turėtų investuoti, norėdamas pasiekti „tikrąją“ portfelio diversifikaciją. (Plačiau apie tai: Kaip pasirinkti tinkamą investicijų portfelio turto alokaciją?) Tačiau dabar kiekvienas turėtų susimąstyti bei užduoti paprastą klausimą: „O kaip man tokį investicijų portfelį susiformuoti asmeniškai?“.

Kaip žinome, šiuo metu kiekvienas iš mūsų turi galimybę įsigyti daugybę įvairiausių investicinių fondų, taip pat galima bandyti pirkti atskiras akcijas ar obligacijas ir pan. Tačiau kaip tą padaryti efektyviausiai, t.y. kokius produktus pasirinkti ir kodėl?

Investavimo alternatyvos

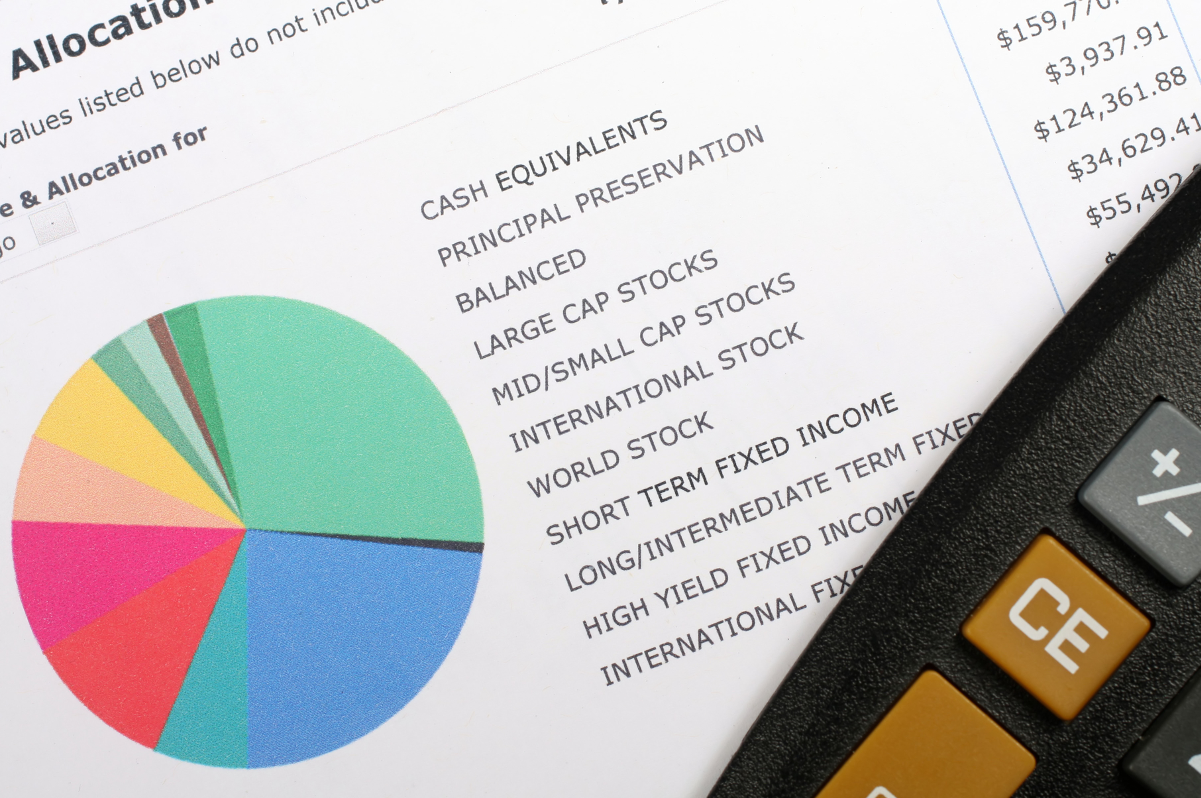

Kadangi jau žinome, kokios turto klasės šiuo metu yra pagrindinės bei kiek pinigų globaliai jos yra pritraukusios, reikėtų pakalbėti apie du pagrindinius būdus, kaip kiekvienas iš mūsų galime į jas investuoti.

Pirmasis būdas, kuris iš pirmo žvilgsnio yra patrauklesnis daugumai pradedančiųjų investuotojų, yra kai investuojama individualiai į asmeniškai atrinktas akcijas, obligacijas ar kitas turto klases. Tačiau šiuo atveju individualiam investuotojui yra labai sudėtinga pasiekti „tikrąjį“ investicijų portfelio išskaidymą, nes retas kuris įsigis 100 ar daugiau skirtingų finansinių priemonių. Tuo tarpu antrasis variantas yra daug paprastesnis – tai investavimas į investicinius fondus. (Plačiau apie tai: Investiciniai fondai – populiariausia ir efektyviausia finansinė priemonė)

Kalbant apie investicinius fondus reikia žinoti, kad ir jie nėra visi vienodi. Visų pirma juos galima grupuoti į aktyviai ir pasyviai valdomus (kitur vadinami tradiciniais ir indeksiniais). Taip pat galima investuoti į paprastuosius ir biržoje prekiaujamus investicinius fondus. Savo ruožtu biržoje prekiaujami investiciniai fondai gali būti tiek valdomi aktyviai, tiek sekti tam tikrą indeksą ir pan. Dėl visų šių skirtumų kyla elementarus klausimas: „Kuriuos iš jų yra geriau pasirinkti ir kodėl?“

Aktyvūs investiciniai fondai prieš pasyviuosius

Dauguma investuotojų, bent jau Lietuvoje, daugiau žino apie aktyviai valdomus arba tradicinius investicinius fondus. Taip yra dėl labai paprastos priežasties – Lietuvoje šiuo metu yra tik vienas investicinis fondas, kuris veikia pagal pasyvią investavimo strategiją ir seka OMX Baltic Benchmark indeksą.

Koks gi iš tiesų yra skirtumas tarp aktyvių ir pasyvių investicinių fondų. Aktyvią strategiją propaguojantis investicinis fondas taiko įvairius analizės metodus, siekdamas atrinkti „perspektyviausias“ finansines priemones, kurių vertė tikėtina didės labiau nei tos rinkos, kurioje yra investuojama, bendrinis indeksas (kalbant apie aktyvius akcijų fondus atrinkimo procese dažniausiai yra naudojama fundamentali analizė, tačiau gali būti naudojamos ir kitos analizės rūšys). Taip valdytojas siekia pasiekti didesnę investicijų grąžą, tačiau dažniausiai tokių fondų metinis valdymo mokestis yra didesnis dėl didesnių darbo išlaidų.

Tuo tarpu pasyviai valdomas investicinis fondas nesistengia atrinkinėti „perspektyviausių“ finansinių priemonių, o priešingai – investuoja į visą rinką. Tokio fondo tikslas – kuo įmanoma tiksliau atkartoti tos rinkos, kurioje yra investuojama, bendrinį indeksą. Būtent dėl šio tikslo tokie fondai labai dažnai yra vadinami indeksiniais investiciniais fondais, o dėl mažai darbui imlios tokių fondų specifikos jų taikomas valdymo mokestis dažniausiai būna labai mažas. (Plačiau apie tai: Aktyvūs investiciniai fondai prieš pasyviuosius)

Kokį stilių geriau pasirinkti ilgalaikėje perspektyvoje?

Be abejo, šioje vietoje daugelis pradedančiųjų investuotojų iš karto pasakys, kam investuoti į visą rinką, t.y. tuo pačiu ir į prastas kompanijas, jei galima atrinkti pačias geriausias ir investuoti tik į jas. Skamba labai logiškai, tačiau tą padaryti yra ypač sudėtinga. Per ilgą laikotarpį yra labai sudėtinga pastoviai atrinkti pačias geriausias finansines priemones, o ir papildomai generuojama ekonominė nauda nėra tokia didelė, kaip kad dauguma investuotojų įsivaizduoja.

Reikia suprasti, kad visi investuotojai vienu metu negali uždirbti daugiau nei rinka. Tai reiškia, kad jei vienais metais kažkam pavyko aplenkti rinką, tai kažkas kitas tais pačiais metais turi uždirbti mažiau nei rinka. Plius tikimybė, kad tam pačiam investuotojui pastoviai pavyks uždirbti daugiau nei rinkos vidurkis su kiekvienais metais vis mažėja.

Pagal Vanguard atliktą tyrimą, nuo 1980 iki 2008 metų, t.y. per 29 metų istoriją, buvo tik 9 metai (31%), kai daugiau nei pusei aktyvių valdytojų pavyko aplenkti savo palyginamąjį indeksą S&P 500. Tuo tarpu su kiekvienais sekančiais metais ši tikimybė mažėja, po penkerių metų ji smunka iki 15%, o po 10 metų vos iki 9%.

Taigi, esminis skirtumas, kodėl pasyvią strategiją propaguojantys investiciniai fondai per ilgą laikotarpį sugeneruoja geresnius rezultatus yra mažesni mokesčiai. Tarkime aktyvią strategiją taikantis valdytojas per ilgą laikotarpį sugeba pasiekti 2% didesnę metinę investicijų grąžą nei rinkos vidurkis, tačiau jo taikomas valdymo mokestis yra lygus 2%, plius aktyviai valdydamas fondas atlieka daugiau sandorių, kas vėlgi kainuoja ir per metus gali sudaryti nuo 0.2 iki 1.0% papildomų išlaidų nuo turto. Tuo tarpu pasyviai valdomo investicinio fondo metinės išlaidos gali būti vos 0.1 – 0.5%, o ir papildomų operacijų yra daroma labai mažai. Štai toks ir skirtumas.

Paprastieji bei biržoje prekiaujami fondai

Kaip jau buvo minėta anksčiau, dauguma fondų yra vadinamieji tradiciniai arba paprastieji. Tokių investicinių fondų vieneto kaina yra apskaičiuojama vieną kartą per dieną, taigi fondo pirkimą ar pardavimą taip pat galima atlikti tik vieną kartą per dieną ir tik ta kaina, kokią apskaičiuoja valdymo įmonė. Dažniausiai, prieš atlikdamas sandorį investuotojas tos kainos net tiksliai nežino. Tačiau kuo toliau tuo labiau tarp investuotojų plinta biržoje prekiaujami investiciniai fondai dar vadinami ETF. Jais, kaip ir bet kokiomis akcijomis, galima prekiauti visą dieną konkrečios biržos prekybos valandomis. Kiekvieną akimirką yra žinoma, už kokią kainą tą fondą galima įsigyti ar parduoti. (Plačiau apie tai: Paprastieji bei biržoje prekiaujami fondai)

Kalbant apie biržoje prekiaujamus fondus reikia žinoti, kad ir jie gali būti labai skirtingi. Patys populiariausi yra tie, kurie atkartoja tam tikrus indeksus bei kuriuose yra sukauptos didžiausios sumos (tarkime vienas iš populiariausių biržoje prekiaujamų fondų yra SPDR S&P 500, kuris kaip jau turbūt supratote, atkartoje JAV akcijų indeksą S&P 500, o jo valdomas turtas šiuo metu viršija 100 mlrd. JAV dolerių). Tačiau yra ir egzotinių biržoje prekiaujamų fondų, kurie investuoja ne tiesiogiai į akcijas, obligacijas ar auksą, o į išvestines finansines priemones (kaip pavyzdžiui dauguma žaliavinių fondų).

Taip pat galima sutikti tokius fondus, kurie siekia 2 ar net 3 kartus didesnių svyravimų nei palyginamasis indeksas. Dažniausiai tokie biržoje prekiaujami fondai yra labai blogas ilgalaikio investavimo pasirinkimas, nes per ilgą laikotarpį dėl savo struktūros praranda vertę. Kaip ir tradiciniai investiciniai fondai, taip ir biržoje prekiaujami fondai gali būti valdomi aktyviai. Na ir galiausiai, be to, kad jie yra ypač dideli bei likvidūs, biržoje prekiaujami fondai yra sąlyginai skaidrūs. Kadangi dauguma jų yra listinguojami stambiausiose pasaulio biržose (Niujorke, Frankfurte, Singapūre ir pan.), tokie fondai turi pateikti visas finansines ataskaitas bei atitikti daugybę įvairių priežiūros reikalavimų, kas savo ruožtu sumažina apgaulės galimybes.

Kokius fondus pasirinkti?

Taigi, galiausiai išsiaiškinome, kad norint susidaryti plačiai išskaidytą investicijų portfelį, geriausia lėšas investuoti į investicinius fondus, kurių tikslas – atkartoti palyginamąjį indeksą. Na o paprasčiausiai tą padaryti per biržoje prekiaujamus fondus arba vadinamuosius ETF. Tačiau yra ne viena kompanija, kuri siūlo panašius produktus, taigi kyla klausimas kaip išsirinkti tarp jų. Geriausiai biržoje prekiaujamus fondus rinktis pagal 3 kriterijus: valdomo turto dydį, metinį valdymo mokestį bei dienos apyvartą. Kuo didesnis fondas, kuo mažesnis mokestis bei kuo daugiau fondo vienetų suprekiaujama, tuo geriau.

Na ir galiausiai žemiau pateikiame 5 JAV biržoje prekiaujamus fondus, kurie galėtų sudaryti plačiai išskaidytą kiekvieno investuotojo portfelį:

1) Pasaulinio akcijų indekso fondas – iShares MSCI ACWI Index Fund (dydis – 2.9 mlrd. JAV dolerių, valdymo mokestis – 0.34%);

2) JAV nekilnojamo turto indekso fondas – Vanguard REIT ETF (dydis – 14.6 mlrd. JAV dolerių, valdymo mokestis – 0.12%);

3) Bendrinio JAV obligacijų indekso fondas – Vanguard Total Bond Market ETF (dydis – 17.3 mlrd. JAV dolerių, valdymo mokestis – 0.10%);

4) Žaliavų indekso fondas – PowerShares DB Commodity Index Fund (dydis – 6.5 mlrd. JAV dolerių, valdymo mokestis – 0.93%);

5) Aukso fondas – SPDR Gold Shares (dydis – 73.8 mlrd. JAV dolerių, valdymo mokestis – 0.40%);

(Plačiau apie konkrečius biržoje prekiaujamus fondus, jų mokesčius, istorinius rezultatus ir pan. galima pasiskaityti čia: ETF fondai)

Kokios galimos tokio investicijų portfelio metinės išlaidos?

Prisiminus ankstesniuose straipsniuose pateiktą agresyvią investicijų portfelio alokaciją, kai į rizikingas turto klases investuojama 70%, o į saugias – 30% portfelio, tai tokio investicijų portfelio metinis valdymo mokestis būtų lygus 0.29%, o tai yra maždaug 3 kartus mažiau nei vidutinis Lietuvoje platinamų investicinių fondų valdymo mokestis – 0.93%. (Plačiau apie tai: Kokius mokesčius sumokame investuodami į lietuviškus fondus?)

Vienintelis minusas – norint susiformuoti tokį investicijų portfelį yra patartina investuoti ne mažiau kaip 10000 eurų. Taip yra dėl ganėtinai didelių Lietuvoje veikiančių tarpininkų taikomų mokesčių. Pavyzdžiui, jei yra pasirenkamas tarpininkas, kuris taiko minimalų 10 JAV dolerių už vieną operaciją komisinį mokestį, tai investuojant apie 10000 eurų visų 5 aukščiau paminėtų pozicijų įsigijimo komisinis mokestis būtų apie 0.5%.

Tačiau net ir šis mokestis yra daug mažesnis nei Lietuvoje platinamų investicinių fondų vidutinis įsigijimo mokestis – 1.86%. Tuo tarpu jei investuojama suma yra mažesnė, tai tokio investicijų portfelio formavimas tampa vis brangesnis ir brangesnis. Tada investuotojui nelieka kitos išeities, kaip tik pasirinkti tradicinius, aktyviai valdomus, bei brangiai kainuojančius investicinius fondus.

Išvados

Kiekvienas investuotojas, norėdamas pradėti eiti teisinga kryptimi, visų pirma turėtų atsirinkti, kuri ilgalaikio investavimo strategija jam yra tinkamiausia. Atlikęs šį žingsnį jis gali formuoti plačiai išskaidytą globalų investicijų portfelį, o tą daryti geriausia pasirinkus likvidžius bei skaidrius biržoje prekiaujamus fondus, kurie seka konkrečius indeksus, kurių valdomos sumos yra didžiausios bei kurių valdymo mokesčiai yra mažiausi.